2023年第一天,“新勢力”迫不及待地公布2022年銷量:哪吒以15萬輛位列第一。理想12月交付突破2萬台;蔚來、小鵬緊隨其後,月均交付1萬台出頭;零跑全年交付11萬台,位列第五……

2023年,蔚來、理想將“驚險一躍”,小鵬缺乏奮力一搏的勇氣與實力,手裏只有“智能化”這根救命稻草。$蔚來-SW(HK|09866)$$理想汽車-W(HK|02015)$$小鵬汽車-W(HK|09868)$

蔚來放言要超雷克薩斯

2022年12月的發布會上,蔚來創始人李斌表示:“明年銷量超越雷克薩斯非常有信心。”

雷克薩斯在華銷量下降趨勢明顯,2021年銷量22.6萬輛、2022年前11個月銷量約16.8萬輛,全年銷量大約18.5萬輛、同比下降約18%。照此趨勢,2023年雷克薩斯在華銷量有可能低至15萬輛。蔚來如能將月均銷量提高到1.2萬輛以上,便可實現超越(2022年蔚來月均交付約1萬輛)。

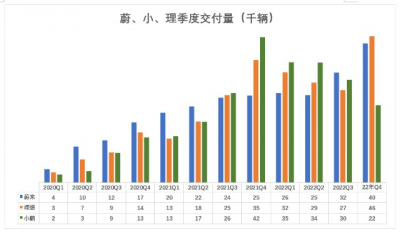

在“蔚小理“三家中,蔚來具有先發優勢。直到2021年Q2,蔚來季度交付量一直保持領先。2021年Q3,理想、小鵬同時發力,分別交付2.5萬輛、2.6萬輛,雙雙超越蔚來。

小鵬的領先只保持了4個季度,2022年Q3,蔚來交付3.2萬輛,力壓小鵬、理想。

2022年Q4,理想交付4萬輛,比蔚來高15.6%,小鵬季度交付2.2萬輛,已經掉隊。

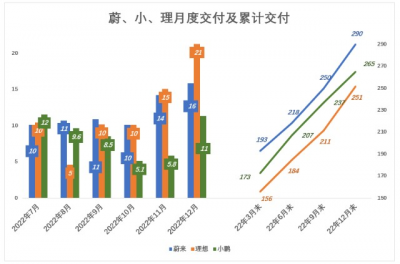

2022年6月,蔚來交付1.29萬輛,同比增長60.3%,創單月交付最高紀錄。7月蔚來交付1萬輛出頭,被小鵬以不到1500輛的優勢超越。12月,蔚來交付近1.6萬輛,再創新高。

8月理想交付量跳水,10月、11月小鵬跳水。理想11月交付突破1.5萬輛,奪回8月份的損失,12月交付突破2萬輛,分別比蔚來、小鵬高34%、88%。

蔚來起步時,累計交付量保持領先,2022年6月末累計交付218萬輛,小鵬也突破200萬輛。

截至2022年末,蔚來、小鵬、理想累計交付數分別爲290萬、265萬、251萬輛。

對造車新勢力而言,月銷5位數是一張“門票”。

時至2022年下半年,“蔚小理”還在爲“門票”而战,理想、小鵬都曾跌到5000輛。蔚來相對老道,新老車型切換比較平順,但在下半年已過去的6個月當中,有4個月掙扎在1萬輛。

2023年蔚來有希望超越雷克薩斯,但並非輕而易舉。

理想的超越更有質量

螳螂捕蟬、黃雀在後,蔚來趕超雷克薩斯之際,理想已悄然領先一個車位。

與2021年H2小鵬對蔚來的超越相比,2022年Q4理想的超越更有質量。小鵬的暫時領先是以價換量,而理想毛利潤率與蔚來交替領先、略佔優勢,2022年產品升級後檔次可與蔚來比肩。

1) 理想、蔚來定位差異縮小

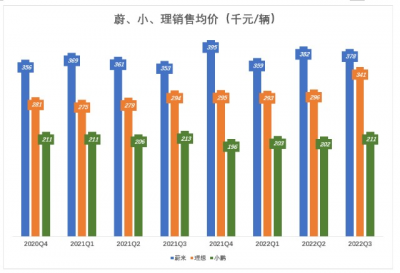

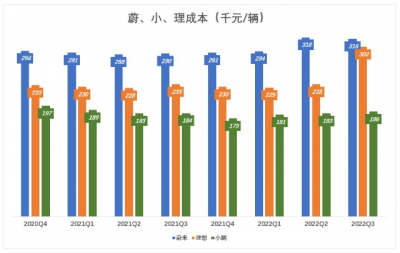

蔚來堅持高端定位,均價(出廠價,下同)始終保持在35萬元以上。

理想ONE均價接近30萬,與蔚來差距在5萬以上。L9开始交付、One被L8替代後,理想“面貌一新”,2022年Q3出廠價上了一個台階,達到34.1萬,與蔚來的差距縮小到3.7萬。

理想這次產品迭代有驚無險,算是成功了。

小鵬均價始終在20萬出頭,2022年Q3分別比蔚來、理想低16.7萬和11萬,幾乎差了一輛燃油車的價錢。

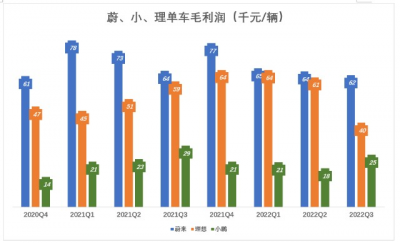

蔚來單車毛利潤遠高於另外兩家,但呈衝高回落態勢。2021年Q1,蔚來單車毛利潤達7.8萬,毛利潤率21%。

進入2022年,蔚來毛利潤降了一個“台階”,前三季單車毛利潤分別爲6.5萬、6.4萬、6.2萬。Q3毛利潤率16%,較2021年Q4低了5個百分點。

理想的“好日子”大約持續了一年,從2021年Q3到2022年Q2,毛利利潤率都在20%以上,最高達22%,單車毛利潤超過6.4萬元。2022年Q3,車型更迭、利潤跳水,單車毛利潤只有4萬元,毛利潤率僅12%。

小鵬一直“不太會賺錢”,單車售價、毛利潤、利潤率均在三家中墊底,單車毛利潤約爲另外兩家的三分之一。

2)蔚來、理想“加料”

蔚來單車成本一直控制在30萬以下,但2022年Q2、Q3接近32萬元,主要原因是電池成本。

在三家當中,理想“加料”最爲顯著:與理想ONE相比,L9車長增加188毫米;發動機從1.2升3缸升級爲1.5升4缸,功率提高14千瓦;電動機功率提高了85千瓦;電池容量從40.5千瓦時增至44.5千瓦時,綜合續航裏程1100公裏(WLTC)。

理想曾將單車成本小心地控制在24萬以下,2022年Q3突破30萬、同比提高28.2%。

蔚來、理想給自家產品“加料”,小鵬成本變化不大。2022年Q3,小鵬單車成本18.6萬、同比提高1.4%,與引入中航鋰電、億緯鋰能,降低對寧德時代的依賴不無關系。

都沒“上岸”

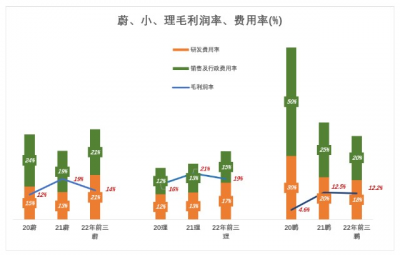

相對於各自的收入,蔚小理當中花錢最“勇猛”的是毛利潤率最低的小鵬。2020年小鵬毛利潤率僅4.6%,市場/行政費用率、研發費用率分別達到50%、30%。最近7個季度明顯好轉。

2022年前三季,小鵬毛利潤率爲12.2%,市場/行政費用率、研發費用率分別爲20%、18%。蔚來毛利潤率13.6%,市場/行政費用率、研發費用率都是21%。蔚來、小鵬與盈利的距離大致相等。

理想距離盈利最近,2022年前三季毛利潤率18.9%,新車型生產、交付進入正軌後,毛利潤率還能提高1~2個百分點;市場/行政費用率、研發費用率分別爲15%、17%,合計比蔚來低10個百分點!

值得注意的是,蔚、小、理費用率沒有隨營收增長而顯著降低,距“規模效應”還有一段距離。

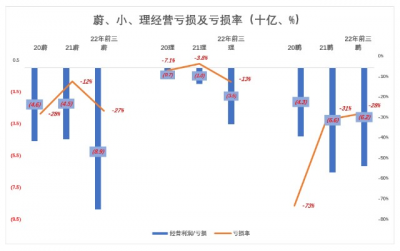

由於毛利潤率下降、費用率上升,蔚來、理想經營虧損顯著增加。

2022年Q1~Q3,蔚來經營虧損分別爲21.9億、28.5億、38.7億,前三季經營虧損合計89億、虧損率26.8%(2021年,蔚來經營虧損率本已降至12.4%)。

理想一向是三家當中虧錢最少的,2020年經營虧損率7.1%、2021年虧損率降到3.8%。2022年前三季經營虧損達35.2億、虧損率13%(2021年前三季經營虧損10.4億)。

蔚來、理想試圖以更大的虧損換增長,小鵬則把減虧擺在首位,但虧損率仍是三家當中最高的:2021年經營虧損率降至31%;2022年前三季虧損62億、虧損率28%。

根據比亞迪、特斯拉的經驗,新能源車生產/銷售的業績拐點約爲20萬~30萬輛/年。對“油改電”出身的吉利、長安、奇瑞、廣汽(埃安)、上汽,年銷20萬不在話下,對“新勢力”來講屬於“驚險一躍”。

蔚來、理想已經“躍起”,小鵬似乎缺乏跳躍的勇氣。

現金是“活下去”的關鍵

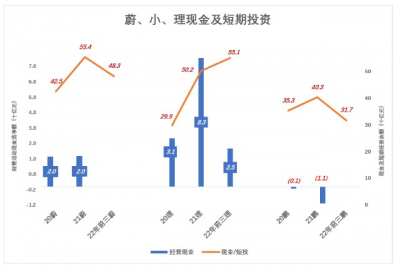

現金流是企業活下去的關鍵,而經營活動現金流是關鍵中的關鍵。

與投資活動、融資活動相比,影響企業經營活動現金流淨額的主觀因素較少。

蔚來雖未擺脫虧損,但現金流早已回正。2020年、2021年經營活動現金流淨額分別爲19.5億、19.7億(2022年前三季數據未披露)。截至2022年9月末,账面現金(含等價物)及短期投資合計達483億。

理想比蔚來“會賺錢”,2021年經營活動現金流淨額達83億、2022年前三季度爲25億。截至2022年9月末,账面現金及短期投資合計達551億。

小鵬經營活動現金流淨額始終沒能回正,2021年淨流出11億,截至2022年9月末,账面現金及短期投資合計317億。

從經營現金流和账面現金看,理想無疑更穩健。而且,蔚來、理想風格迥異,蔚來是可做可不做的事一定做、可花可不花的錢一定花;理想則相反,可做可不做事的不做、可花可不花的錢不花。

綜合考慮產品、經營活動現金流、账面現金等因素,理想“上岸”的勝算最高,蔚來稍遜於理想但遠高於小鵬。

混動/增程與智能化

對2023年新能源車銷量的樂觀估計是800萬以上,但有兩大障礙:

一是碳酸鋰價格居高不下。新能源車銷量高、碳酸鋰需求大,價格難降,反過來制約新能源車銷量增長。

二是充電難。只有30%的新能源車主在購車時有條件安裝私人充電樁。“無樁車”與公共充電樁的比例早已超過5 : 1。如果2023年再增加600萬“無樁車”,充電會更難。

純電動車與插電混動/增程一樣,都是過渡方案。插電混動/增程方案單車消耗鋰資源約爲純電動車的五分之一,而且不受充電樁制約,2023年將大放異彩。

在補能方面,理想“增程”與比亞迪“插電混動”異曲同工——通勤用電省油錢,長途燒油沒裏程焦慮。

小鵬唯一的救命稻草是智能化。

智能駕駛(終極是無人駕駛)是硬核,尚且在“試錯”階段,即使將來技術成熟,也會以“車路協同”模式獲准落地,主導權不在企業收手。

智能娛樂是錦上添花的噱頭。

有人認爲比亞迪智能駕駛弱,只不過是不夠激進而已。年銷數百萬輛,是全世界智能駕駛探索都夢寐以求的合作夥伴。比亞迪一邊自研,一邊隨時可與華爲這個檔次公司合作,小鵬連合作的資格都沒有。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:蔚來不及理想,小鵬業已掉隊

地址:https://www.breakthing.com/post/38584.html