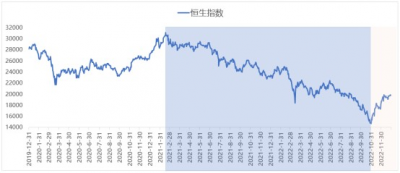

過去2年港股市場真“跌麻了”。恆生指數從2021年2月的高點31183.36跌至2022年10月的低點14597.31,回撤持續20余個月,跌幅約53%,市值蒸發超40%。這種幅度的波動,也難怪有朋友直言“心態崩了”。

好消息是,2022年11月以來,港股啓動一輪顯著反彈,恆生指數在11至12月期間上漲了31.67%,快速回血,讓基民在擔憂焦慮的同時似乎又看到了一抹希望。

圖:恆生指數走勢

數據來源:choice;統計截至:2022年12月31日

站在當下,港股市場2023年會有起色嗎?

現在是去是留,怎么投資?

港股當前估值處於什么位置?

港股經歷了2年左右的調整,當前處於一個什么位置,我們先一起來看看。

對比全球主流股票市場,港股目前堪稱全球估值窪地。截至2022年12月31日,恆生指數PE在全球範圍內處於偏低水平,顯著低於上證指數的12.34倍PE,標普500的20.08倍PE。從股息率指標亦可得到上述結論,在全球範圍內,恆生指數股息率目前處於中上遊水平,已經具備中長期配置價值。

圖:全球市場估值對比

數據來源:choice;統計截至:2022年12月31日

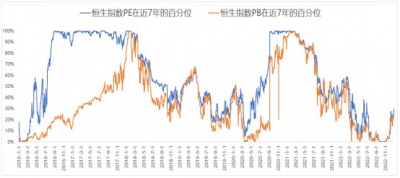

對比歷史,截至2022年12月31日,恆生指數PE爲9.68,處於近7年26.5%的分位數;PB爲0.98,處於近7年22.8%的分位數;這還是在經歷了11-12月一波顯著反彈之後,反彈後的恆生指數仍處於歷史較低水平!

圖:恆生指數市盈率PE和市淨率PB的歷史分位數

數據來源:choice;統計截至:2022年12月31日

值得關注的是,恆生指數當前PB<1!近20年裏,這種情況曾發生過2次,分別對應2015年9月-2016年6月和2020年3-8月,而在此之後,恆生指數均大幅上漲,漲幅達58%和15%。

圖:恆生指數及其市淨率PB

數據來源:choice;統計截至:2022年12月31日

低估值或許只能說明安全邊際高,並不構成买入理由,但極低估值呢?此時,投資者對利空因素的敏感度會趨於遲鈍,而利多因素的影響卻表現的越來越明顯,最終將促成估值彈簧的反彈。從長期看,港股當前已極具吸引力!

2023年港股基本面走向何方?

預判港股的基本面走向,中國大陸宏觀經濟的景氣度最爲關鍵!

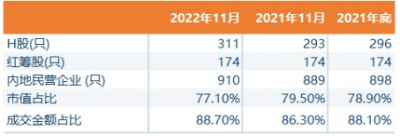

這是因爲在香港上市交易的公司大多與中國大陸經濟體密切相關。香港市場中與中資經濟體相關的公司可分爲三類:H股公司、紅籌股公司和內地民營企業;這三類在注冊地、控股股東性質、主要營收來源等方面有所不同,但均與中國大陸經濟發展緊密相關。

圖:港股市場中國概念股

信息來源:香港交易所

截至2022年11月,三類公司合計市值佔香港市場整體市值的比例達77.10%,三類合計成交金額更是高達香港市場整體的88.70%;中資企業這么高的佔比,也難怪中國內陸宏觀經濟對香港股市的影響力尤爲突出,遠超海外經濟體、乃至香港當地經濟的影響。

圖:港股市場資產端主要是中資經濟體

數據來源:香港交易所

統計截至:2022年11月底

而2023年,中國經濟有望從磨底走向復蘇,是支撐港股基本面穩定向好最重要的力量。受益於穩增長政策、房地產三支箭助力地產企穩修復、防疫政策優化帶動消費場景恢復等因素,宏觀經濟有望在經歷疫情陣痛後走向修復。2022年12月中旬,國務院副總理劉鶴指出:對於明年中國經濟實現整體性好轉,我們極有信心。房地產是國民經濟的支柱產業,針對當前出現的下行風險,我們已出台一些政策,正在考慮新的舉措,努力改善行業的資產負債狀況,引導市場預期和信心回暖。未來一個時期,中國城鎮化仍處於較快發展階段,有足夠需求空間爲房地產業穩定發展提供支撐。

2023年中國經濟的復蘇,將助力港股开啓新一輪盈利周期!

港股資金面會有什么變化?

雖然港股的資產端與中國大陸高度相關,但貨幣端又是一個全球資金定價的環境。前期港股的下跌,就與美國加息有着不可分割的關系。而目前美國加息已進入下半程,港股資金面迎來邊際利好!

講清楚這點,首先要從香港市場的貨幣機制說起,這是導致港股資金面與美債利率高度相關的本質原因。香港採用聯系匯率制(簡稱“聯匯制”),將港幣與主要貿易國貨幣美元掛鉤,維持港幣匯率穩定。聯匯制下,港幣匯率維持在7.75-7.85區間,香港所有存量貨幣和新發貨幣均由美元儲備100%支持。

圖:港幣匯率維持在7.8左右

數據來源:choice;統計截至:2022年12月31日

也即,美國無風險利率的變動會影響匯率,而在聯匯制下香港金融管理局會通過調節港幣供應量來維持匯率穩定,繼而貨幣供應量又帶動了港幣利率的變動,並進一步傳導至香港各類資產的價格。比如美國快速加息時,吸引全球資本流入美國,美元走強,資金撤離新興市場,香港亦難以幸免。

圖:2021年以來美債利率加速上行、恆生指數PE面臨較大壓力

數據來源:choice;統計截至:2022年12月31日

而我們注意到,(1)當前美國經濟趨於衰退,美國聖路易斯聯儲12月28日的研究報告顯示,美國50個州中有超過一半的州正表現出經濟活動放緩的跡象;(2)美國加息周期步入下半程,美聯儲在連續四次加息75個基點之後,2022年12月首度加息50個基點,加息節奏放緩已被證實。

在此背景下,受美國經濟預期和加息預期的雙重拖累,美元上行空間有限,走弱概率增加,相應的,流入香港市場的資金有望增加,這將助力推升香港資產價格,包括股票市場價格。是的,港股的資金面也正發生着有利的邊際變化。

小結

結合以上基於估值、基本面和資金面的分析,我們認爲港股市場當前已接近下行尾聲,2023年有望出現轉機;而港股市場的高彈性也使得捕捉右側機會的難度較大,更適合左側布局。從風險角度看,中美關系是核心變量,中概股退市事宜協商進展等潛在影響仍需持續關注。對多數投資者,建議將港股市場作爲A股市場的補充,現階段可適當考慮逢低布局。#港股持續反彈,行情能夠延續嗎?#

免責說明:

本信息不構成任何投資建議,投資者不應以該等信息取代其獨立判斷或僅根據該等信息做出決策。我們力求上述信息准確可靠,但對這些信息的准確性或完整性不作保證,亦不對因使用該等信息而引發的損失承擔任何責任。東方財富證券提醒您,市場有風險,投資需謹慎。

在任何情況下,本報告中的信息或所表述的意見並不構成對任何人的投資建議,也沒有考慮到個別投資者特殊的投資目標、財務狀況或需求。投資者應考慮本報告中的任何意見或建議是否符合其特定狀況,若有必要應尋求專家意見。本報告所載的資料、工具、意見及推測只作參考之用,並非作爲或被視爲出售或購买證券或其他投資標的的邀請或向人作出邀請。

本報告中提及的投資價格和價值以及這些投資帶來的收入可能會波動。過去的表現並不代表未來的表現,未來的回報也無法保證,投資者可能會損失本金。外匯匯率波動有可能對某些投資的價值或價格或來自這一投資的收入產生不良影響。那些涉及期貨、期權及其它衍生工具的交易,因其包括重大的市場風險,因此並不適合所有投資者。

在任何情況下,本公司不對任何人因使用本報告中的任何內容所引致的任何損失負任何責任,投資者需自行承擔風險。

本報告版權均歸本公司所有。未經本公司事先書面授權,任何機構或個人不得以任何形式復制、轉發或公开傳播本報告的全部或部分內容,不得將報告內容作爲訴訟、仲裁、傳媒所引用之證明或依據,不得用於營利或用於未經允許的其它用途。

作者:東方財富證券,財富管理金融產品研究團隊

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股快速回血,2023是去是留?

地址:https://www.breakthing.com/post/38698.html