近幾個月以來,華爾街都在致力於預測美聯儲在2022年如何變得更加鷹派,加息次數預測不斷增加,從首次加息已經達到7次。

最新消息顯示,摩根大通、美銀美林和高盛又改口了,稱美國經濟已經快速下滑,美聯儲至少在本周會議上不可能變得更加鷹派。

一段時間內數次改變觀點,是華爾街的“絕活”。摩根大通CEO Jamie Dimon兩周前還表示,鑑於2022年美國將經歷20世紀30年代大蕭條以來最好的經濟增長,美聯儲在2022年不止加息4次。本周該行就表示,美國經濟將在本季度大幅下滑。

當然,即便在當時,摩根大通內部策略也並不統一。該資產管理集團的固定收益首席執行官Bob Michele敦促該銀行的客戶“隱藏在現金中”,並警告美聯儲在標普的看跌期權可能會低30%。他說:“如果市場的主要擔憂是打擊通脹,美聯儲會讓市場進一步下跌,任何看跌期權的走勢都可能是股票下跌15%-30%,而不是2%-3%。”

而摩根大通全球策略主管Marko Kolanovic 則在同期在對其客戶表示,逢低买入。

最新的報告來自摩根大通固收策略師Jay Barry ,他在報告中寫道,摩根大通經濟活動意外指數(JPMorgan's Economic Activity Surprise Index)最近幾周快速的滑向負值領域,暗示經濟表現不及市場一致預期。

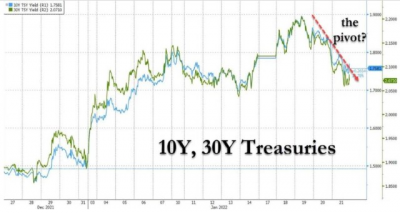

美國債市已經提前反應,之前美債收益率一路高歌猛進,最近幾天突然下跌了。

Jay Barry 在報告中表示,美聯儲需要通過加息等一系列收緊動作來保持美聯儲的信用。2021年,美聯儲毀掉了自己的信用,因爲其不斷表示通脹是暫時的,到年底卻不得不承認通脹已經高企,進而需要進一步的行動來彌補錯誤。而美聯儲收緊流動性必然會抑制需求,摩根大通認爲消費在2022年一季度不會表現得強勁,而消費佔美國GDP的70%,美國經濟會怎樣就不言而喻了。

摩根大通預測稱,美國2022年一季度GDP增長將從2021年4季度的7%下降至1.5%。

也許會有人將經濟下滑歸咎於新的變中病毒Omicron,看起來也確實繞不开疫情的幹擾。但是,在美銀美林Michael Hartnett 看來,經濟下滑的真正原因可能是疫情接近尾聲,“疫情結束=美國消費也進入衰退”。

就業人數較低點增加1800萬人,通脹年化率爲9%,實際收入下降2.4%,經濟衰退,對美國家庭的刺激支出從2021年的2.8萬億美元,蒸發至2022年的6600億美元。美國當前儲蓄率爲6.9%,低於2019年的7.7%,沒有對消費下滑起到緩衝作用。

Michael Hartnett 因此表示,鑑於美聯儲和美國經濟任何從“疫情狀態”中撤退的動作,都會導致消費衰退,因此美聯儲加息周期會是短暫的,並將在2023年开始新的寬松周期!

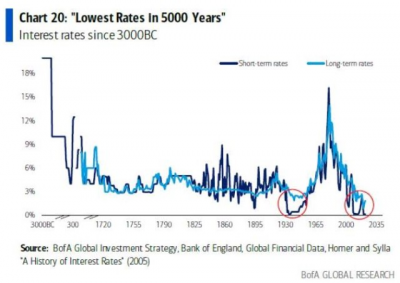

關於加息對市場的影響,Michael Hartnett 認爲,美國房地產市場、股市、信貸等都已經習慣了5000年來最低利率水平,只需要幾次少量加息就能帶來巨大的市場波動。簡而言之,Michael Hartnett 認爲美聯儲加息,不僅會讓美股等金融市場崩潰,也會逼迫美國經濟進入衰退。

目前唯一的問題是,美聯儲何時才能意識到,它不可能將利率提高到足以抵消通脹飆升的程度。通脹飆升並非由需求驅動,而是由於持續的供給約束,而美聯儲對此無能爲力!

這就是爲什么摩根大通的經濟學家們會再次改變立場,他們寫道“下周的聯邦公开市場委員會會議,不會提出進一步向鷹派發展的理由,甚至不會給出更多鷹派的信號,以免驚嚇到市場參與者。”

而一貫認爲美聯儲將在2022年加息四次的高盛也同意摩根大通的觀點,即美聯儲不會在本周給出更加鷹派的信號。當然,也不排除美國政府當局爲了中期選舉或者其他政治目的,迫使美聯儲激進加息抑制通脹的可能性。

無論如何,華爾街多數機構都不看好美聯儲加息能夠抑制通脹。例如貝萊德最近也指出,美聯儲完全無力阻止供給驅動型通脹。加息只可能做到一件事,那就是破壞美聯儲過去13年試圖創造的全部財富效應。

編輯:JUNTAO

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:又改口!小摩、高盛和美銀稱美聯儲不會更鷹派

地址:https://www.breakthing.com/post/394.html