昨日,粉筆科技正式在港交所主板掛牌上市,股票代碼爲02469.HK。

根據發售價及配發結果公告,粉筆此次上市的最終發售價爲每股9.90港元,共募集資金約1.2億港元,开盤價爲10.5港元,截至異觀財經,粉筆首日報收11.1港元,較發行價上漲12%,總市值232.8億港元。

粉筆科技是不是一個好的投資標的,其有着怎樣的前景與“錢景”?

行業賽道前景不錯,競爭阻力不小

粉筆作爲國內非學歷職業教育培訓服務供應商,其服務的對象主要是謀求在公共職務和事業單位以及其他專業和行業發展的成人學員提供招錄和資格考試培訓課程。

根據弗若斯特沙利文報告,2021年中國有2080萬名高校畢業生,越來越多的求職者會尋求高質量的成培訓服務提高自身競爭力,增加獲得理想工作的機會。根據根據弗若斯特沙利文報告,中國的職業教育培訓行業的市場規模以收入計算從2016年的5167億元增至2021年的7811億元,預期截至2026年會達到10979億元。同時,非學歷職業教育培訓市場不斷高速增長,按收入計,中國非學歷職業教育培訓行業的市場規模預計由2021年的人民幣2215億元增至2026年的人民幣3317億元。

(來源:粉筆招股書)

政策方面,去年12月,國內先後出台支持職業發展的政策,利於行業積極向好發展。

2022年12月14日,中共中央、國務院印發的《擴大內需战略規劃綱要(2022-2035年)》對外發布,其中重提了“支持和規範民辦教育發展”。

2022年12月21日,中共中央辦公廳、國務院辦公廳印發《關於深化現代職業教育體系建設改革的意見》,要求深化職業教育供給側結構性改革,提出把推動現代職業教育高質量發展擺在更加突出的位置。

據中信證券研報分析,《關於深化現代職業教育體系建設改革的意見》文件從資本、人才、產業等領域進一步爲職教發展提供支持,繼續肯定資本在職業教育發展中的作用。頻繁出台的利好政策,非學歷職業教育培訓市場前景被看好。

如此來看,國內非學歷職業教培行業市場前景非常好,面臨較大的發展機遇。

公考教育賽道,需求一直呈現上行趨勢,2021年至2023年,公考報名人數分別爲150萬人、200萬人、250萬人,考公熱情有增無減。

有前景的賽道,行業競爭也相當激烈。考公賽道的玩家也不少,其中就有中公教育、華圖教育、粉筆科技、腰果公考、筆航公考、格燃教育、縱橫公考等企業。從當前的市場競爭格局來看,目前國內知名職業考試培訓服務供應商主要有中公教育、華圖教育和粉筆科技三家。粉筆完成上市,成爲國內第二家上市的職業考試培訓服務供應商。那么粉筆的成色如何?

簡單概括,無論是培訓業務收入規模,還是行業市場份額,粉筆都遠遠落後於中公教育。數據顯示,2021年度,粉筆培訓服務收入30億元,遠落後於中公教育收入69億元。2021年度中國職業考試培訓服務行業市場份額,粉筆科技以4.3%的市場份額排名第二,低於中公教育10%的市場份額佔有率。

從目前的競爭格局而言,粉筆距離中公教育還存在一定差距。

粉筆“錢景”如何?

首先,營收方面,2019年至2021年保持一定的增速,2022年上半年營收減少23%。

數據顯示2019年至2021年,粉筆分別實現了11.6億元、21.3億元和34.3億元的營收,2020年和2021年分別實現了84%和61%的同比增速。值得注意的是,2022年上半年,粉筆營收出現嚴重下滑,營收從2021年上半年的18.9億元,下滑23%至2022年上半年的14.5億元。

粉筆自2020年以來,线下培訓收入是公司最大的營收驅動。數據顯示,粉筆2020年、2021年线下培訓收入分別爲8.9億元、16.2億元,同比增速分別爲150%、82%;同期在线培訓收入分別爲9.9億元和14億元,同比增速分別爲50%和42%。

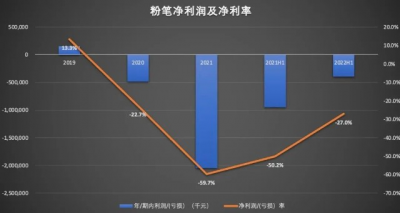

其次,利潤方面,自2020年以來,公司經營利潤和淨利潤均由正轉負,虧損呈現擴大的趨勢。

线下培訓業務的快速擴張,並未帶來淨利潤的增長,反而拖累了公司的整體盈利能力。

數據顯示,粉筆2020年和2021年經營虧損分別爲5.1億元和12.4億元;2020年、2021年和2022年上半年,粉筆分別虧損4.8億元、20.5億元和3.9億元。

粉筆科技在招股書中披露,线下培訓業務的快速擴張沒有產生預期的效果,僱員福利开支是我們銷售成本及營運开支的重要組成部分。

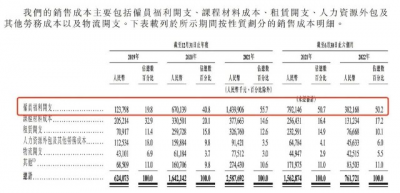

线下授課需要大量的教學人員,師資擴張勢必導致銷售成本上升。粉筆的銷售成本主要包括僱員福利开支、課程材料成本、租賃开支、人力資源外包及其他勞務成本及物流开支。其中,僱員福利是最大的开支,這部分开支主要包括支付給教職員的工資、薪金、花紅、養老金與其他社會保險費等僱員福利。

招股書顯示,2018年底時粉筆科技只有338名講師,在2年的快速擴張裏,2021年3月時職教總數增至1.68萬人。2019年至2021年,粉筆的銷售成本分別爲6.2億元、16.4億元和25.9億元。其中,僱員福利开支的佔比從2019年的19.8%,上漲至2020年的40.8%,以及2021年的55.7%。

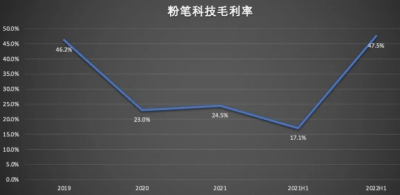

教職員的大幅擴張導致銷售成本上升,進而影響公司的毛利率。

需要注意的是,粉筆线下培訓的毛利率在2022年上半年轉正,這與公司大幅減員和降薪有直接關系。

數據顯示,到2022年6月30日,員工總數已降至7388人。15個月裁員約9400人,佔此前員工總數的56%。其中,講師及其他教學人員從2020年底的7671人,減少至2022年6月30日的4075人。

薪水方面,2019年,講師及其他教學人員的平均工資爲13300元,每月工資最低值爲6500元,到了我2022年上半年,講師及其他教學人員的平均工資爲8900元,每月工資最低值爲3100元,較2019年同指標減少52.31%。銷售及營銷每月工資範圍整體下降26%-66%,行政運營、內容技術开發和教材輔導資料制作人員每月工資下限降幅皆超50%。

最後,粉筆何時能重回盈利時代?

公开數據顯示,2023年國考的報名人數再創十年來新高,總報名人數已突破250萬,相比上一年增長了50萬人,同比增長25%,正如我們上文提出,公考潛在需求呈現上升的趨勢,但這並不一定意味着公考賽道的盤子就越大,“財經十一人”此前寫道,“作爲公考培訓行業最重要的指標,參培率決定了這個行業的天花板能有多高。”

據市場研究公司Frost & Sullivan數據顯示,2019年公務員考試的筆試和面試參培率分別在30%和50%左右。

市場規模之外,企業想要實現盈利,更重要的還是看公司的運營效率。粉筆想要實現盈利,一方面需要提升每名付費用戶的平均收入,另外一方面提高師資利用率。

從目前披露的數據來看,粉筆在线培訓服務每名付費用戶平均收入,遠遠低於线下培訓服務每名付費用戶平均收入,這也是爲何粉筆此前大力擴張线下業務的原因。

粉筆採用线上线下相結合的模式,如今线下獲客成本越來越高,粉筆线下培訓服務的付費用戶,希望是通過线上轉化。根據其招股書披露,2021年,其所有线下課程付費學員中約67.5%是從线上產品之前的付費學員轉化而來,而自彼等購买线下課程起至2022年6月30日,該等轉化而來的學員中約71%繼續付費購买其线上產品。

師資方面,我們上面已經提及,爲了降低虧損,粉筆大幅削減了師資規模,以及降低薪資,這樣的方式幫助粉筆實現了淨虧損收窄,但這樣的方式很難持續。公司想要提升師資利用率,從根本上還是要提升线下付費用戶規模的持續增長。

根據招股書披露,2022年上半年,粉筆线下培訓服務的現有付費用戶爲97986,較2021年上半年的219837,減少55%,形勢不容樂觀。

同時,粉筆目前面臨高負債隱憂。據新快報報道,粉筆資產負債率從2019年的72.5%攀升至2022年6月30日的548.4%。其中,因推廣協議班產生的大量或有負債最引人注意。

按照粉筆科技的會計處理,協議班收費會根據估計退費率將一部分費用計入退款負債,將剩余課程費用最初入账記爲合約負債,其後於相關服務期間確認爲收入。以此口徑計算,粉筆科技因協議班產生的或有負債始終佔其流動負債的六成以上。招股書顯示,協議班的退款率逐年攀升,2019-2021年分別爲33.7%、50%、73.3%,2022年上半年約爲63.9%。這意味着,協議班六至七成的收入存在被退款的風險。

目前,粉筆科技正忍痛放棄线下門店和協議班。2022年上半年公司已撤出近40個城市,關閉87個线下運營中心。

同時,封閉還面臨較大的現金流壓力,公司未來线下市場开拓以及付費用戶規模增長不利,均會對公司的業績造成較大壓力。

(文章來源於異觀財經 ,作者夜叉白雪)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:簡析粉筆科技的前景與“錢景”

地址:https://www.breakthing.com/post/39704.html