“

“

6.8元一杯的喜茶,你可敢想?

”

新茶飲變了,變“良心”了。 1月8日,喜茶抖音旗艦店再度放出超低價團購,門店8元一杯的純鴨喜香,達人直播間售價6.8元,同時降價的還有三款12至13元的產品,抖音旗艦店售價均爲9.9元。  近日來,喜茶、奈雪湧入抖音直播間,放出一批超低價團購飲品,22元一杯的奈雪生椰拿鐵降至9.9元,28元的喜茶多肉葡萄降至14元,價格直接擊穿了產品定價邏輯。喜茶更是在1月3日的內部信中揚言向大衆市場進軍,要讓消費者都喝上真奶真茶的優質產品。 但消費者體驗與直播間的火熱有所差異,一位消費者對「新熵」表示,喜茶和奈雪的抖音團購折扣一般是9折,這次放出了不少5折商品,但數量不多,自己蹲了很久也沒有搶到。爲數不多數量充足的是奈雪的9.9元咖啡四選一系列,「新熵」看到在奈雪抖音官方账號的團購商品列表中,其它9折商品銷量普遍在3萬份以下,而9.9元咖啡系列已經賣出129萬份,且仍在上架銷售狀態中。 顯然,跨年季的五折新茶飲,引燃了全國消費者的熱情。但在背後,新茶飲爲什么要打一場折扣粗暴的價格战?

近日來,喜茶、奈雪湧入抖音直播間,放出一批超低價團購飲品,22元一杯的奈雪生椰拿鐵降至9.9元,28元的喜茶多肉葡萄降至14元,價格直接擊穿了產品定價邏輯。喜茶更是在1月3日的內部信中揚言向大衆市場進軍,要讓消費者都喝上真奶真茶的優質產品。 但消費者體驗與直播間的火熱有所差異,一位消費者對「新熵」表示,喜茶和奈雪的抖音團購折扣一般是9折,這次放出了不少5折商品,但數量不多,自己蹲了很久也沒有搶到。爲數不多數量充足的是奈雪的9.9元咖啡四選一系列,「新熵」看到在奈雪抖音官方账號的團購商品列表中,其它9折商品銷量普遍在3萬份以下,而9.9元咖啡系列已經賣出129萬份,且仍在上架銷售狀態中。 顯然,跨年季的五折新茶飲,引燃了全國消費者的熱情。但在背後,新茶飲爲什么要打一場折扣粗暴的價格战?  新茶飲團購,真的殺瘋了? 折扣是否動搖了新茶飲的用戶心智? 在喜茶和奈雪的北京线下門店,「新熵」觀察到,不同的團購折扣策略讓實體店經營產生了截然不同的表現。 喜茶門店沒有在店消費者,全部爲外賣訂單,但小程序顯示門店產能告急,建議更換門店購买。「新熵」觀察到,現場的十幾份訂單全部爲原價購买,沒有出現團購價格。現場制作最多的產品是烤黑糖波波牛乳,這款產品在抖音團購價爲17.8元,按9.4折促銷,但現場訂單均爲原價購买。 奈雪門店訂單量相對較少,同樣全部爲外賣訂單。現場一共有七份訂單,其中包括兩份甜品、兩杯霸氣果茶和三杯咖啡。其它三杯咖啡訂單全部是定價最高的生椰拿鐵,並由抖音“9.9奈雪咖啡四選一”渠道下單。現場店員對「新熵」表示,門店的不少果茶原料已經賣完,但咖啡原料充足。 門店現象對應了雙方在抖音官方旗艦店的銷量表現——在12月29日开售的團購券中,喜茶的大折扣團購券數量較少,官方店價格很快回到以9.4折左右的小幅降價爲主,單個產品銷量在三十萬左右;奈雪咖啡則因爲不限量促銷成爲抖音團購爆款,累計銷量超過130萬份,在門店銷售表現也出現增長。此前,奈雪咖啡是門店銷量排名卡在10名左右的中遊產品,在售價上除純美式價格15元以外,卡布奇諾、拿鐵零售價19元,生椰拿鐵22元,此次抖音促銷直接給出了四選一單杯9.9元的低價。 截至目前,喜茶官方團購的熱潮已經退去,但「新熵」注意到,新茶飲選擇將更低的折扣以“達人專屬”的方式交給抖音達人分銷,且出現了常態化跡象。在抖音以“喜茶”、“奈雪”爲關鍵詞搜索直播,仍然能不時看到低價團購商品出現。 在抖音喜茶門店掃碼下單,用戶看到的是低降價的商品,如9.4折的酷黑莓桑、烤黑糖波波牛乳等,甚至還有只降價0.2元的多肉葡萄凍、芋泥牛乳滿貫;但在達人直播間,「新熵」看到大量喜茶的13元產品,單杯團購價9.9元,在某達人直播間中,558份庫存已經被用戶搶光,而在另一個直播間,相關商品賣出了近4萬份,今年4月上线,首日銷量破15萬杯的潛力新品酷黑莓桑,零售價格19元/杯,團購價格壓到29.9元兩杯。此外,50元茶點代金券僅售25元,相當於把茶點價格對半來砍。 奈雪的動作與喜茶相仿。在奈雪抖音官方旗艦店,咖啡成爲唯一一個常態化促銷的五折商品。而在達人直播間,奈雪的促銷力度同樣“暴力”,在達人直播間,消費者可以看到原價18元,團購價9.9元的奈雪霸氣鴨香手搗檸檬;原價11元,團購價7.7元的奈雪茉莉初雪;31.9元兩杯的霸氣鮮果茶,而按原價購买需要38元。

新茶飲團購,真的殺瘋了? 折扣是否動搖了新茶飲的用戶心智? 在喜茶和奈雪的北京线下門店,「新熵」觀察到,不同的團購折扣策略讓實體店經營產生了截然不同的表現。 喜茶門店沒有在店消費者,全部爲外賣訂單,但小程序顯示門店產能告急,建議更換門店購买。「新熵」觀察到,現場的十幾份訂單全部爲原價購买,沒有出現團購價格。現場制作最多的產品是烤黑糖波波牛乳,這款產品在抖音團購價爲17.8元,按9.4折促銷,但現場訂單均爲原價購买。 奈雪門店訂單量相對較少,同樣全部爲外賣訂單。現場一共有七份訂單,其中包括兩份甜品、兩杯霸氣果茶和三杯咖啡。其它三杯咖啡訂單全部是定價最高的生椰拿鐵,並由抖音“9.9奈雪咖啡四選一”渠道下單。現場店員對「新熵」表示,門店的不少果茶原料已經賣完,但咖啡原料充足。 門店現象對應了雙方在抖音官方旗艦店的銷量表現——在12月29日开售的團購券中,喜茶的大折扣團購券數量較少,官方店價格很快回到以9.4折左右的小幅降價爲主,單個產品銷量在三十萬左右;奈雪咖啡則因爲不限量促銷成爲抖音團購爆款,累計銷量超過130萬份,在門店銷售表現也出現增長。此前,奈雪咖啡是門店銷量排名卡在10名左右的中遊產品,在售價上除純美式價格15元以外,卡布奇諾、拿鐵零售價19元,生椰拿鐵22元,此次抖音促銷直接給出了四選一單杯9.9元的低價。 截至目前,喜茶官方團購的熱潮已經退去,但「新熵」注意到,新茶飲選擇將更低的折扣以“達人專屬”的方式交給抖音達人分銷,且出現了常態化跡象。在抖音以“喜茶”、“奈雪”爲關鍵詞搜索直播,仍然能不時看到低價團購商品出現。 在抖音喜茶門店掃碼下單,用戶看到的是低降價的商品,如9.4折的酷黑莓桑、烤黑糖波波牛乳等,甚至還有只降價0.2元的多肉葡萄凍、芋泥牛乳滿貫;但在達人直播間,「新熵」看到大量喜茶的13元產品,單杯團購價9.9元,在某達人直播間中,558份庫存已經被用戶搶光,而在另一個直播間,相關商品賣出了近4萬份,今年4月上线,首日銷量破15萬杯的潛力新品酷黑莓桑,零售價格19元/杯,團購價格壓到29.9元兩杯。此外,50元茶點代金券僅售25元,相當於把茶點價格對半來砍。 奈雪的動作與喜茶相仿。在奈雪抖音官方旗艦店,咖啡成爲唯一一個常態化促銷的五折商品。而在達人直播間,奈雪的促銷力度同樣“暴力”,在達人直播間,消費者可以看到原價18元,團購價9.9元的奈雪霸氣鴨香手搗檸檬;原價11元,團購價7.7元的奈雪茉莉初雪;31.9元兩杯的霸氣鮮果茶,而按原價購买需要38元。  目前,單個達人分銷新茶飲的體量仍然無法與官方旗艦店相比,例如,前述達人直播間的單品銷量在3.8萬份左右,而喜茶官方團購的單品銷量有二三十萬份。但從官方微折扣、達人高折扣的常態化趨勢看,達人分銷正在成爲此次新茶飲價格战的主战場。 對不同地區的消費者來說,使用這些團購券相對方便,更多是時間限制。根據喜茶規則,團購券將在全國門店通用,可在喜茶小程序/APP核銷,也可在线下點單時出示,由門店店員掃碼核銷,同時喜茶GO支持外賣下單,但團購券只能在1月31日前使用。 而這不是新茶飲第一次在抖音團購大打出手。 去年1月,喜茶在全线下調產品價格時,同步在抖音發布了優惠團購券。這次降價的主要邏輯是,過去圍繞30元檔位定價,喜茶的招牌芝士果茶系列降價至25元;過去圍繞25元檔位定價的奶茶系列降價至20元。而在門店一側,喜茶大範圍下調產品價格,最多降價10元,並宣布年內不再推出29元及以上價格產品,絕不打臉。兩個月之後,奈雪跟進“去30+”趨勢,對全线產品價格下調。

目前,單個達人分銷新茶飲的體量仍然無法與官方旗艦店相比,例如,前述達人直播間的單品銷量在3.8萬份左右,而喜茶官方團購的單品銷量有二三十萬份。但從官方微折扣、達人高折扣的常態化趨勢看,達人分銷正在成爲此次新茶飲價格战的主战場。 對不同地區的消費者來說,使用這些團購券相對方便,更多是時間限制。根據喜茶規則,團購券將在全國門店通用,可在喜茶小程序/APP核銷,也可在线下點單時出示,由門店店員掃碼核銷,同時喜茶GO支持外賣下單,但團購券只能在1月31日前使用。 而這不是新茶飲第一次在抖音團購大打出手。 去年1月,喜茶在全线下調產品價格時,同步在抖音發布了優惠團購券。這次降價的主要邏輯是,過去圍繞30元檔位定價,喜茶的招牌芝士果茶系列降價至25元;過去圍繞25元檔位定價的奶茶系列降價至20元。而在門店一側,喜茶大範圍下調產品價格,最多降價10元,並宣布年內不再推出29元及以上價格產品,絕不打臉。兩個月之後,奈雪跟進“去30+”趨勢,對全线產品價格下調。  今年2月,喜茶奈雪們大打價格战的時間點,餐飲咖啡行業幾乎進入集體漲價,星巴克對主力產品上漲了1至2元,如經典美式正式進入30元檔;瑞幸咖啡迅速跟進,多家門店對飲品價格上漲了1至3元不等。 此前,新茶飲一度是漲價战略的忠實擁躉。在2020年4月,新冠疫情第一波剛剛解封,新茶飲的對策是漲價求生,奈雪、喜茶分別對主力產品漲價1至2元。原因是,疫情衝擊下原料、物流成本壓力激增,通過產品漲價,把壓力轉嫁給消費者。 但在兩年之後,行業打法突然轉向。是原料價格下降,行業壓力減輕了?恐怕不是。 以奶茶重要原料牛奶爲例,商務部數據顯示,2020年4月,國內現貨牛奶價格約在12.15元左右每升,到今年12月26日,現貨牛奶價格達到12.84元每升;同期,國內白糖期貨則從5310元左右每噸來到5850元左右每噸。喜茶奈雪們的壓力不僅沒減少,反而更大。 從“降維打擊”的中高端茶飲,到撐不起議價地位的餐飲流浪兒,新茶飲只用了兩年。在這場史無前例的價格大战中,新茶飲行業犧牲了自己,撐起了格局。

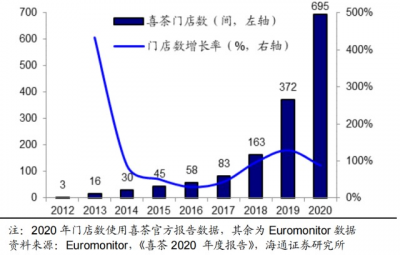

今年2月,喜茶奈雪們大打價格战的時間點,餐飲咖啡行業幾乎進入集體漲價,星巴克對主力產品上漲了1至2元,如經典美式正式進入30元檔;瑞幸咖啡迅速跟進,多家門店對飲品價格上漲了1至3元不等。 此前,新茶飲一度是漲價战略的忠實擁躉。在2020年4月,新冠疫情第一波剛剛解封,新茶飲的對策是漲價求生,奈雪、喜茶分別對主力產品漲價1至2元。原因是,疫情衝擊下原料、物流成本壓力激增,通過產品漲價,把壓力轉嫁給消費者。 但在兩年之後,行業打法突然轉向。是原料價格下降,行業壓力減輕了?恐怕不是。 以奶茶重要原料牛奶爲例,商務部數據顯示,2020年4月,國內現貨牛奶價格約在12.15元左右每升,到今年12月26日,現貨牛奶價格達到12.84元每升;同期,國內白糖期貨則從5310元左右每噸來到5850元左右每噸。喜茶奈雪們的壓力不僅沒減少,反而更大。 從“降維打擊”的中高端茶飲,到撐不起議價地位的餐飲流浪兒,新茶飲只用了兩年。在這場史無前例的價格大战中,新茶飲行業犧牲了自己,撐起了格局。  新茶飲變焦躁了 2021年,喜茶的心態很像茅台——在超級品牌力面前,市場的一切壓力都不成問題。 根據喜茶內部人士對「新熵」提供的信息,彼時喜茶能夠實現穩健的單店盈利,完全沒有放开加盟進軍下沉市場,以及衝擊二級市場融資的計劃。當年喜茶的注意點放在喜小瓶身上,嘗試通過线上布局延伸招牌產品的影響力。 在短短一年內,新茶飲品牌的心態正從淡定走向焦躁,此前堅持的門店規格、門店性質、產品價格等定位,正在被一系列激進動作打亂。 背後的核心邏輯是,新茶飲的增長動力正在從產品驅動進入資本驅動階段。 「新熵」發現,新茶飲品牌的門店數增長與融資高度相關。以喜茶爲例,門店真正進入快速增長是從2016年开始,這一年,喜茶拿到了今日投資和IDG資本的融資。2021年底,喜茶的門店總數是865家,門店增速進一步下滑至20%左右;窄門餐眼數據顯示,截至2022年1月3日,喜茶門店數僅爲843家,對比上一年呈負增長趨勢。 盡管根據喜茶官方報告顯示,全年喜茶新進入17個城市,新开門店共涉及37個城市。其中包括五十平米以下面積的新型門店。但門店增長的阻力還是肉眼可見。

新茶飲變焦躁了 2021年,喜茶的心態很像茅台——在超級品牌力面前,市場的一切壓力都不成問題。 根據喜茶內部人士對「新熵」提供的信息,彼時喜茶能夠實現穩健的單店盈利,完全沒有放开加盟進軍下沉市場,以及衝擊二級市場融資的計劃。當年喜茶的注意點放在喜小瓶身上,嘗試通過线上布局延伸招牌產品的影響力。 在短短一年內,新茶飲品牌的心態正從淡定走向焦躁,此前堅持的門店規格、門店性質、產品價格等定位,正在被一系列激進動作打亂。 背後的核心邏輯是,新茶飲的增長動力正在從產品驅動進入資本驅動階段。 「新熵」發現,新茶飲品牌的門店數增長與融資高度相關。以喜茶爲例,門店真正進入快速增長是從2016年开始,這一年,喜茶拿到了今日投資和IDG資本的融資。2021年底,喜茶的門店總數是865家,門店增速進一步下滑至20%左右;窄門餐眼數據顯示,截至2022年1月3日,喜茶門店數僅爲843家,對比上一年呈負增長趨勢。 盡管根據喜茶官方報告顯示,全年喜茶新進入17個城市,新开門店共涉及37個城市。其中包括五十平米以下面積的新型門店。但門店增長的阻力還是肉眼可見。  門店增長乏力背後是融資荒,在2021年6月和7月,奈雪和喜茶分別完成了Pre-IPO融資和D輪融資。此後,運營資金壓力更大的奈雪進入二級市場,但上市首日即跌破發行價。截至今年1月7日,奈雪的323.47億元港幣發行市值只剩下116.8億,過半市值已經淪陷。融資能力更強的喜茶選擇留在一級市場生存,但自2018年以來“一年一輪”的融資節奏在去年中斷,最新估值尷尬地停留在600億人民幣。 問題出在哪裏? 在上市之前,奈雪的茶曾在招股書中引用灼識咨詢數據稱,中國現制茶產品零售規模從2015年的231億元,增長到2020年的666億元,對應CAGR(復合年均增長率)達到23.6%,預計從2020年到2025年,該指標CAGR將達到25.9%,後五年將比前五年跑得更快。 結果呢?不說整個現制茶市場,就說奈雪自己,去年半年報顯示,去年上半年奈雪門店收入18.7億元人民幣,去年同期爲20.06億元,同比下滑2.6%。根據官方解釋,原因是國內疫情反復對消費的衝擊。 事實果真如此嗎? 同樣是2022年半年報,瑞幸實現32.99億元淨收入,同比增長72.4%,月均交易客戶數同比增長68.6%,同時非美國會計准則(Non-GAAP)營業利潤從去年同期的0.23億元增長至3.43億元,利潤增長超10倍。同樣是主攻二线以上城市,瑞幸爲什么能逆勢增長? 新咖啡與新茶飲的差距,有相當一部分出在門店上。去年二季度,瑞幸的淨增門店數是615家,而去年上半年,奈雪的淨增門店也只有87家,开店能力遠不及瑞幸。有瑞幸咖啡店主對「新熵」表示,這樣的开店速度,還是在瑞幸加盟“有價無市”的背景下達成的。 而此前對產品的激進降價,帶來的營收影響同樣顯著。 2019年,瑞幸的客單價不到10元,到2022年Q1已經漲到15.24元;相比之下,奈雪的客單價從2021年Q2的43.5元倒退回2022年Q2的36.7元。 這是喜茶喊話內部員工向“大衆市場”進軍的背景,初出茅庐時降維打擊舊茶飲的高姿態,讓高端茶飲產品定價畸高,喪失了“先品牌後溢價”的常規路徑。开店擴張能力不及競爭對手,又讓投資方失去了持續跟進的興趣。 這迫使新茶飲必須焦慮起來,喜茶創始人聶雲宸過去以抵制加盟,強調直營店“勢能”的觀念著稱,但在新茶飲一片紅海,融資壓力驟升的背景下,新茶飲們除了更激進地擴張,沒有別的出路。

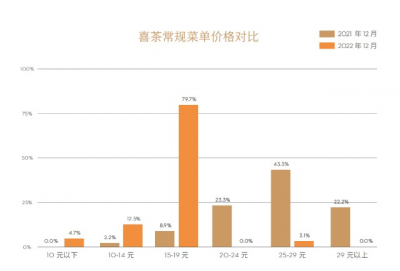

門店增長乏力背後是融資荒,在2021年6月和7月,奈雪和喜茶分別完成了Pre-IPO融資和D輪融資。此後,運營資金壓力更大的奈雪進入二級市場,但上市首日即跌破發行價。截至今年1月7日,奈雪的323.47億元港幣發行市值只剩下116.8億,過半市值已經淪陷。融資能力更強的喜茶選擇留在一級市場生存,但自2018年以來“一年一輪”的融資節奏在去年中斷,最新估值尷尬地停留在600億人民幣。 問題出在哪裏? 在上市之前,奈雪的茶曾在招股書中引用灼識咨詢數據稱,中國現制茶產品零售規模從2015年的231億元,增長到2020年的666億元,對應CAGR(復合年均增長率)達到23.6%,預計從2020年到2025年,該指標CAGR將達到25.9%,後五年將比前五年跑得更快。 結果呢?不說整個現制茶市場,就說奈雪自己,去年半年報顯示,去年上半年奈雪門店收入18.7億元人民幣,去年同期爲20.06億元,同比下滑2.6%。根據官方解釋,原因是國內疫情反復對消費的衝擊。 事實果真如此嗎? 同樣是2022年半年報,瑞幸實現32.99億元淨收入,同比增長72.4%,月均交易客戶數同比增長68.6%,同時非美國會計准則(Non-GAAP)營業利潤從去年同期的0.23億元增長至3.43億元,利潤增長超10倍。同樣是主攻二线以上城市,瑞幸爲什么能逆勢增長? 新咖啡與新茶飲的差距,有相當一部分出在門店上。去年二季度,瑞幸的淨增門店數是615家,而去年上半年,奈雪的淨增門店也只有87家,开店能力遠不及瑞幸。有瑞幸咖啡店主對「新熵」表示,這樣的开店速度,還是在瑞幸加盟“有價無市”的背景下達成的。 而此前對產品的激進降價,帶來的營收影響同樣顯著。 2019年,瑞幸的客單價不到10元,到2022年Q1已經漲到15.24元;相比之下,奈雪的客單價從2021年Q2的43.5元倒退回2022年Q2的36.7元。 這是喜茶喊話內部員工向“大衆市場”進軍的背景,初出茅庐時降維打擊舊茶飲的高姿態,讓高端茶飲產品定價畸高,喪失了“先品牌後溢價”的常規路徑。开店擴張能力不及競爭對手,又讓投資方失去了持續跟進的興趣。 這迫使新茶飲必須焦慮起來,喜茶創始人聶雲宸過去以抵制加盟,強調直營店“勢能”的觀念著稱,但在新茶飲一片紅海,融資壓力驟升的背景下,新茶飲們除了更激進地擴張,沒有別的出路。  價格战是不是好棋? 從正面看,降價銷售爲行業打开了市場新空間。喜茶在十周年報告中披露,通過打壓價格,喜茶在去年6月以來的日店均銷量和月度總銷量同比增長20%。 酷黑莓桑則是其中代表。 今年4月,喜茶與藤原浩聯名,在此前暢銷的桑葚產品基礎上加入草莓果肉形成了酷黑莓桑新品,售價爲19元,造型上採用黑色杯身,與此前喜茶的主力產品形成視覺差異。根據喜茶報告,酷黑莓桑去年全網好評率達到98%,在喜茶產品中口碑最好。 而在爆款新品背後,是喜茶產品價格帶與研發方向的全面遷移。喜茶產品开始注重性價比,去年喜茶的主力新品分別是多肉桃李、多肉車釐莓、多肉杏運桃、酷黑提莓、糯糯系列等,新品幾乎無一例外地選擇了15到19元價格帶。喜茶數據顯示,這一主力價格帶截至去年12月的產品佔比還是8.9%,今年12月已經佔到79.7%。

價格战是不是好棋? 從正面看,降價銷售爲行業打开了市場新空間。喜茶在十周年報告中披露,通過打壓價格,喜茶在去年6月以來的日店均銷量和月度總銷量同比增長20%。 酷黑莓桑則是其中代表。 今年4月,喜茶與藤原浩聯名,在此前暢銷的桑葚產品基礎上加入草莓果肉形成了酷黑莓桑新品,售價爲19元,造型上採用黑色杯身,與此前喜茶的主力產品形成視覺差異。根據喜茶報告,酷黑莓桑去年全網好評率達到98%,在喜茶產品中口碑最好。 而在爆款新品背後,是喜茶產品價格帶與研發方向的全面遷移。喜茶產品开始注重性價比,去年喜茶的主力新品分別是多肉桃李、多肉車釐莓、多肉杏運桃、酷黑提莓、糯糯系列等,新品幾乎無一例外地選擇了15到19元價格帶。喜茶數據顯示,這一主力價格帶截至去年12月的產品佔比還是8.9%,今年12月已經佔到79.7%。  新茶飲控制新品成本的方法之一,是規格下調。喜茶2022年的新品杯型,從過去芝士果茶常用的650毫升來到500毫升,剛好是瓶裝飲料的主流杯型。一位餐飲飲品從業者對「新熵」表示,這是行業的常用辦法,在原料成本不變的情況下,下調產品規格可以實現快速進軍不同價格帶,在不影響出品質量的前提下實現差異競爭。 但從負面看,在一個嚴格按照價格劃分受衆的市場,新茶飲正在做出“自毀長城”的操作。 此前,茶飲市場的一般認知是,10元、20元、30元分別是劃分低中高三檔產品的分界點。在非餐飲的消費市場,價格战的結果往往是行業的利潤空間被打壓殆盡。更何況,新茶飲是一個產品同質化嚴重的市場,芝士奶蓋茶、果茶、只要對手想模仿,沒有做不出來的產品。 同時,大打價格战是品牌战略錯亂的結果。 新茶飲的發展史,剛好與移動互聯網的發展史迎頭相撞。互聯網打法的肌肉記憶是,快速燒錢爭奪融資,通過補貼搶佔用戶心智,搶跑行業份額,等到市場穩定後再調整服務價格。瑞幸就在飲品市場復刻了互聯網打法,根據窄門餐眼數據顯示,截至今年1月3日,瑞幸現有門店數已經來到8171家,同時人均客單價爲19.22元。在新品上,瑞幸力爭20+的價格區間,以對標新茶飲果茶、芝士果茶的近日新品芝士車釐子爲例,其到店自取價格分別爲21元和23元。 前述餐飲飲品從業者對「新熵」表示,上漲價格的前提是老客體量。星巴克中國能做到穩定的30+價格檔位,仍有余力衝擊更高客單價,原因是星巴克的消費者畫像中老用戶佔比在八成以上,這些養成心智的消費者不會在意幾塊錢的差價,只要品牌成熟,就有溢價空間。 而新茶飲反其道而行之,先以“降維打擊”的姿態建立了高端形象,再親手把溢價空間打掉,卷入價格战。多年以來,新茶飲不辭勞苦,親自建立起一條堅實的護城河,現在又親手將其推倒。 作者:白芨;編輯:月見;來源:新熵

新茶飲控制新品成本的方法之一,是規格下調。喜茶2022年的新品杯型,從過去芝士果茶常用的650毫升來到500毫升,剛好是瓶裝飲料的主流杯型。一位餐飲飲品從業者對「新熵」表示,這是行業的常用辦法,在原料成本不變的情況下,下調產品規格可以實現快速進軍不同價格帶,在不影響出品質量的前提下實現差異競爭。 但從負面看,在一個嚴格按照價格劃分受衆的市場,新茶飲正在做出“自毀長城”的操作。 此前,茶飲市場的一般認知是,10元、20元、30元分別是劃分低中高三檔產品的分界點。在非餐飲的消費市場,價格战的結果往往是行業的利潤空間被打壓殆盡。更何況,新茶飲是一個產品同質化嚴重的市場,芝士奶蓋茶、果茶、只要對手想模仿,沒有做不出來的產品。 同時,大打價格战是品牌战略錯亂的結果。 新茶飲的發展史,剛好與移動互聯網的發展史迎頭相撞。互聯網打法的肌肉記憶是,快速燒錢爭奪融資,通過補貼搶佔用戶心智,搶跑行業份額,等到市場穩定後再調整服務價格。瑞幸就在飲品市場復刻了互聯網打法,根據窄門餐眼數據顯示,截至今年1月3日,瑞幸現有門店數已經來到8171家,同時人均客單價爲19.22元。在新品上,瑞幸力爭20+的價格區間,以對標新茶飲果茶、芝士果茶的近日新品芝士車釐子爲例,其到店自取價格分別爲21元和23元。 前述餐飲飲品從業者對「新熵」表示,上漲價格的前提是老客體量。星巴克中國能做到穩定的30+價格檔位,仍有余力衝擊更高客單價,原因是星巴克的消費者畫像中老用戶佔比在八成以上,這些養成心智的消費者不會在意幾塊錢的差價,只要品牌成熟,就有溢價空間。 而新茶飲反其道而行之,先以“降維打擊”的姿態建立了高端形象,再親手把溢價空間打掉,卷入價格战。多年以來,新茶飲不辭勞苦,親自建立起一條堅實的護城河,現在又親手將其推倒。 作者:白芨;編輯:月見;來源:新熵

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:喜茶奈雪,在抖音打成“雪王”

地址:https://www.breakthing.com/post/40554.html