美股昨日三大指數收漲,納指日线實現六連陽,三大指數均連漲兩周,並創近兩月以來最大單周漲幅。

即便本周四美國公布12月CPI數據,已連第三個月放緩,是2020年4月以來最大環比降幅,但投資者依然擔心2023年的經濟衰退。

美國銀行就局面何時有望出現轉機表達了一些見解。壞消息是,即使全球股市今年开局強勁,但在局面有可能會在好轉前首先變得更加艱難。

1、陸彬逆勢加倉寧德時代

基金季報、上市企業財報密集披露期再來臨。昨日,首位百億明星基金經理四季報披露。

截至2022年末,陸彬共管理了7只基金,截至目前共披露了4只基金的四季報,分別爲匯豐晉信低碳先鋒股票、匯豐晉信智造先鋒股票、匯豐晉信動態策略混合、匯豐晉信核心成長混合,這四只基金的規模分別爲77.41億元、25.16億元、73.71億元、25.77億元,合計規模爲202.03億元。從數據上看,這4只基金相較於三季度末,規模都有着不同程度上的縮水。

(本文內容均爲客觀數據和信息羅列,不構成任何投資建議)

從股票倉位上看,四季度末與三季度末相比,四只基金的倉位變化不大,仍都保持在90%以上的高倉位運作。

陸彬管理規模最大的匯豐晉信低碳先鋒股票,其對重倉股的調倉幅度並不大。與三季度末相比,四季度末該產品的前十大重倉股中沒有新進個股。具體來看,陸彬增持了寧德時代、四維圖新等個股,減持了億緯鋰能、雅化集團、比亞迪等個股。

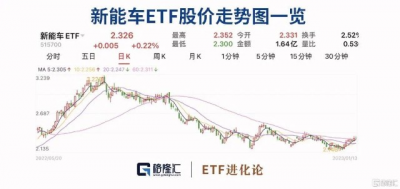

陸彬最爲擅長的領域是新能源,從以往他重倉的股票看,幾乎均爲新能源產業鏈的上市企業。2022年,雖然4月底後新能源作爲反彈的“先鋒軍”,帶領大盤急速反攻。但8月中旬後,新能源便火速回調。即便在10月底上證指數走到低點再度开啓2022年第二波反彈後,新能源依舊萎靡不振,陸彬並未搭上這波反彈的東風。

陸彬在該只基金四季報中表示:

新能源行業在過去三年經歷了高速發展期,我們在三季度初明確提出了新能源行業的發展已經進入中期,如果估值進一步切換到2023年,新能源行業投資將進入中後期。

在過去幾個月,新能源板塊估值的快速提升並未如期而至,反而對應2023年的估值水平出現了明顯的收縮,反映了市場對行業短期收入增速和中期競爭格局的擔憂,板塊的整體表現也低於預期。

但陸彬並未過多擔心。從中長期維度來看,陸彬認爲,“新能源產業仍然蕴含諸多機會”,他表示:

從全球範圍看,各個國家對新能源產業均有非常積極的政策支持力度,是凝聚了全人類共識的發展方向。從中長期維度看,新能源產業包括光伏、風電、儲能、新能源車以及新材料等均還具備較長的產業生命周期,還有望維持較長時間的高速增長,而中國在這個行業從全球視野看具備較強的競爭力,各個細分領域均持續有龍頭公司湧現,該板塊依然具備較好的投資機會。

2、台積電亮眼財報難掩半導體下行周期

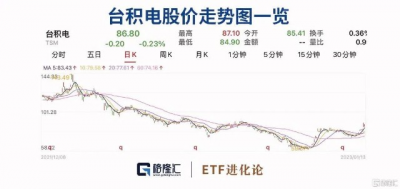

1月12日,全球最大晶圓代工企業台積電發布四季度財報。

盡管芯片行業在2022年整體處於低谷,但龍頭台積電第四季度的業績表現強勁,收入、淨利潤、毛利率均創下歷史新高。按新台幣計,該季度其收入同比增長42.7%,淨利潤同比大漲78.0%。此外,台積電准備在2025年量產2納米芯片。1月12日台積電股價漲超6%。

即便2022年台積電累計跌幅高達37.30%,但依然獲得不少機構的青睞,股神巴菲特也將目光投向了台積電。

2022年11月15日,巴菲特旗下伯克希爾哈撒韋向美國證券交易委員會(SEC)提交了13F季度報告。報告顯示,該公司三季度斥資41億美元建倉台積電,共計6006.09萬。這是巴菲特首次买入台積電,台積電也因此成爲伯克希爾第十大重倉股。

截至2022年9月30日末,台積電的股價爲68.20美元,按現價86.80美元計算,伯克希爾的上述持股到目前爲止或已賺了27.27%。

關於巴菲特的大舉买入,有海外分析師表示,彼時公司估值已具有強吸引力,且該公司健康的現金流和穩定的股息也可能是吸引巴菲特的原因之一。

但台積電的亮眼表現並未令半導體下行周期的寒氣消退。

周五晚間,半導體龍頭公司韋爾股份公告,經財務部門初步測算,公司預計2022年度實現歸屬於上市公司股東的淨利潤爲8億元至12億元,與上年同期相比,同比減少73.19%到82.13%。公司預計2022年度實現歸屬於上市公司股東扣除非經常性損益的淨利潤爲9000萬元至13500萬元,與上年同期相比,同比減少96.63%到97.75%。

除韋爾股份之外,芯朋微業績也出現較大幅度下滑。芯朋微1月13日公告,公司預計2022年度實現歸母淨利潤爲8000萬元到1億元,與上年同期相比,將減少1.01億元到1.21億元,同比下降50.32%到60.25%。

隨着經濟放緩,全球半導體行業承壓,何時見底是市場關注的焦點。一些分析機構認爲,半導體行業有望在今年觸底回升,但市場整體呈負增長趨勢。

中信證券美股半導體板塊2023年投資展望研報表示,自2022年二季度开始,全球半導體市場進入周期性下行階段,庫存去化速度將是該階段主要觀察變量,而終端市場需求變化、IC企業的運營策略調整等,則是重要的擾動變量,並最終決定半導體板塊業績觸底反轉所需時間,以及板塊趨勢性行情拐點。該報告認爲,板塊趨勢性上行機會有望在2023年一季度末形成。

3、开年9天北向資金淨买入640億,上證50成最大贏家

2023年,A股和港美股實現了开門紅,各市場主要指數均連續兩周上漲。

最引人矚目的資金面,开年9天北向資金累計淨买入640.15億元,640億是什么概念?2022年全年北向資金累計淨买入900億元,今年短短9個交易日淨买入量已經超過去年的七成。

尤其本周北向資金累計加倉近440億元,單周淨买入額創陸股通开通以來歷史第三。其中,1月13日北向資金單日大幅淨买入133.36億元,創2022年11月以來新高。

從今年北向資金布局來看,中國平安、招商銀行等大金融,寧德時代、隆基綠能代表的新能源以及以五糧液、貴州茅台爲代表的大消費是獲得北向資金的青睞。

大消費和大金融歷來是北向資金的重點關注對象,顯然,相較於此前小市值股爲王的“炒小”行情,近月來各路資金明顯更偏好大盤股。

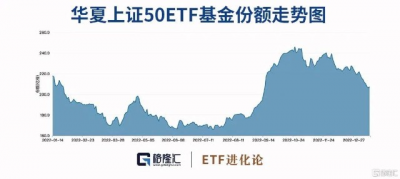

自2022年11月以來至今,上證50指數是各大指數中的最大贏家,50只成分股中43只迎來上漲,“勝率”佔比近86%。

即便上證50指數在本輪上漲中拔得頭籌,但目前市場上規模最大的上證50ETF,其基金份額卻在一路走低。

對於年後市場是否會延續“炒大”風格,機構間有不同看法。

財通證券表示,疫後經濟的深蹲起跳+本月潛在的聯儲轉向信號,是接下來市場全面上行的兩大動力,持50過節是加強進攻的首選,節後藍籌先搭完台,成長再唱戲,市場有望再上一層樓。

而招商證券則認爲,短期來看,業績預告披露是影響風格的重要變量,參考歷史經驗,預計今年春節前後很可能會演繹經典“從上證50到科創50”的局面。中長期而言,宏觀經濟和增量資金是關鍵,展望2023年,經濟溫和復蘇,流動性溫和改善,在產業政策和新產業趨勢驅動下,小盤成長佔優的概率可能更大。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:最新動向!首位百億明星頂流披露四季報

地址:https://www.breakthing.com/post/40849.html