文 | 樓蘭財經

編輯 | 楊蘭

2023年1月12日,美國勞工統計局公布的數據顯示,美國2022年12月CPI同比上漲6.5%,核心CPI同比上漲5.7%,雙雙持續回落。本文對美國CPI數據及其趨勢進行介紹,在此基礎上深入分析美國通脹壓力緩解對美聯儲政策實施、資本市場運行的影響,提示投資機會及風險。

一、美國12月CPI

爲應對嚴峻的通脹形勢、實現通脹目標,2022年以來美聯儲連續實施加息、縮表,緊縮政策目前已經取得較好的效果,加上全球供應鏈壓力顯著緩解,美國CPI等主要通脹指標持續回落,通脹壓力趨於緩解。

2022年12月,美國CPI 環比下跌0.1%,爲2022年11月以來首次轉負,11月環比上漲0.1%;12月CPI同比上漲6.5%,漲幅比11月大幅放緩0.6個百分點,連續6個月從本輪峰值(2022年6月9.1%)回落,連續3個月同比漲幅較快回落(10月從9月的8.2%回落至7.7%,11月回落至7.1%,12月爲6.5%),創14個月最低漲幅。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2022年12月,美國食品價格同比上漲10.4%,比11月漲幅低0.3個百分點,比本輪峰值(2022年8月11.4%)低1個百分點,連續4個月回落,漲幅爲7個月最低;能源價格同比上漲7%,比11月大幅降低6個百分點,比本輪峰值(2022年6月41.5%)大幅回落34.5個百分點,連續6個月回落,創22個月最低,這得益於國際原油、天然氣價格大幅下降。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

1、食品價格

2022年12月,美國食品價格同比上漲10.4%。其中,家用食品價格同比上漲11.8%,漲幅比11月低0.2個百分點,比本輪峰值(2022年8月13.5%)低1.7個百分點,連續4個月回落,創8個月最低;非家用食品價格同比上漲8.3%,比11月低0.2個百分點,比本輪峰值(2022年10月8.6%)低0.3個百分點。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

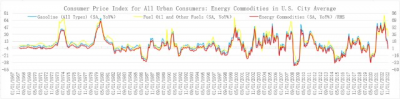

2、能源價格

2022年12月,美國能源價格同比上漲7%。其中,能源商品價格同比微漲0.3%,漲幅比11月大幅回落11.9個百分點,比本輪峰值(2022年6月60.7%)低60.4個百分點,連續6個月回落,創23個月最低;能源服務價格同比上漲15.6%,比11月加快1.4個百分點,比本輪峰值(2022年8月19.9%)低4.3個百分點。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

美國能源商品中,2022年12月汽油價格同比下跌1.5%,23個月以來首次轉負,11月爲上漲10.1%,本輪峰值爲2022年6月59.9%;燃油價格同比上漲26%,比11月低15.7個百分點,比本輪峰值(2022年5月75.9%)大幅回落49.9個百分點,創21個月最低。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

美國能源服務項目中,2022年12月電力價格同比上漲14.3%,比11月加快0.6個百分點,但比本輪峰值(2022年8月15.8%)回落1.5個百分點;管道天然氣價格同比上漲19.3%,比11月加快3.8個百分點,但比本輪峰值(2022年6月38.4%)大幅回落19.1個百分點。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

數據顯示,美國2022年12月CPI及主要分項指標都已經從高位持續回落,汽油價格已經下跌至2021年12月以下,同比轉負,表明通脹壓力趨於緩解。汽車、住房支出等項目納入核心CPI部分進行分析。

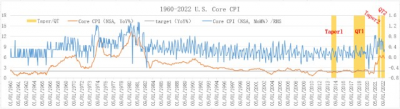

二、美國12月核心CPI

2022年12月,美國核心CPI 環比上漲0.3%,比11月小幅加快0.1個百分點;12月核心CPI同比上漲5.7%,漲幅比11月放緩0.3個百分點,連續3個月從本輪峰值(2022年9月6.6%)回落,同比漲幅爲12個月最低。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

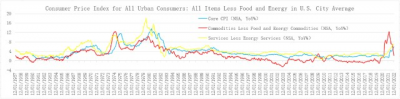

2022年12月,美國核心CPI同比上漲5.7%。其中,美國核心商品(扣除食品和能源商品)價格同比上漲2.1%,比11月回落1.6個百分點,比本輪峰值(2022年2月12.3%)回落10.2個百分點,創21個月最低。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2022年12月,美國核心服務(扣除能源服務)價格同比上漲7%,比11月加快0.2個百分點,創1982年9月以來最高。能源服務價格同比漲幅已經逐步回落,但核心服務(扣除能源服務)價格仍在加快上漲,這表明隨着需求從商品轉向服務,核心服務價格已經成爲影響通脹的主要因素(下文進一步分析)。

1、核心商品(扣除食品和能源商品)價格

2022年12月,美國核心商品(扣除食品和能源商品)價格同比上漲2.1%。其中,新車價格同比上漲5.9%,比11月低1.3個百分點,比本輪峰值(2022年4月13.2%)回落7.3個百分點,爲18個月最低;二手車價格同比下跌8.8%,11月爲下跌3.3%,本輪峰值爲2021年6月同比上漲45.3%,創2009年6月以來最低;服裝價格同比上漲2.9%,比11月低0.7個百分點,比本輪峰值(2022年3月6.8%)回落3.9個百分點,創20個月最低;醫療用品價格同比上漲3.2%,比11月加快0.1個百分點,比本輪峰值(2022年8月4.1%)回落0.9個百分點。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2、核心服務(扣除能源服務)價格

2022年12月,美國核心服務(扣除能源服務)價格同比上漲7%。其中,住房支出價格同比上漲7.5%,比11月加快0.4個百分點,創1982年8月以來最快,表明2020年以來的房價快速上漲仍在向租金傳導,預計房租漲幅會在2023年初或年中見頂回落;交通服務價格同比上漲14.6%,比11月加快0.2個百分點,但比本輪峰值(2022年10月15.3%)回落0.7個百分點;醫療服務價格同比上漲4.1%,比11月低0.3個百分點,比本輪峰值(2022年9月6.5%)回落2.4個百分點。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

由於利率上升,抑制需求,加上供應恢復,商品價格漲幅持續回落;2022年8月通過的《通脹削減法案》取得初步成效,醫療價格漲幅放緩。在通脹壓力整體緩解、商品價格下跌的情況下,服務價格特價格上漲較快,別是核心服務還在加快上漲,主要原因是消費重心從商品轉向服務。

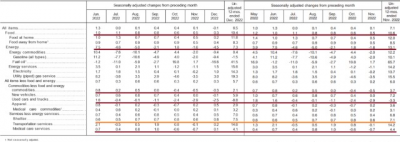

三、美國通脹形勢分析與展望

2022年12月,美國CPI、核心CPI及分項指標的環比、同比變動情況如下。數據顯示,能源、核心商品、交通服務和醫療服務價格同比漲幅回落較快,但住房支出同比繼續加快上漲。由於住房支出佔美國CPI籃子的比重高達32.929%(2022年11月數據),租金大幅上漲對美國通脹會產生極大壓力。當美國整體CPI於2022年6月見頂,4-7月核心CPI在3月同比上漲6.5%的基礎上連續4個月回落,8-9月核心CPI再次加快上漲,其中9月同比漲幅達到6.6%,創下本輪通脹开始以來新高,其中一個重要原因就是租金上漲加快。

來源:美國勞工統計局BLS

由於美國房價同比漲幅分別在2021年7月和2022年2月創下階段高位,假設房價向租金傳導的滯後時間爲18個月,預計租金將分別於2023年1月和8月達到階段高位,之後回落,美國通脹形勢進一步改善。

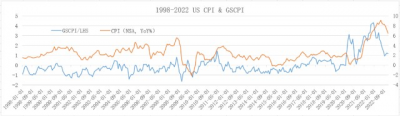

全球供應鏈恢復也是美國通脹壓力緩解的重要原因。2022年9月,全球供應鏈壓力指數(GSCPI)降至0.94,創22個月最低,本輪峰值爲2021年12月的4.3。從回落趨勢看,GSCPI大致領先美國CPI指標6個月。

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

隨着緊縮政策效果不斷體現、供應鏈繼續改善,疊加2022年較高的基數,2023年美國通脹將進一步回落,預計3月CPI同比放緩至4-5%;隨着住房支出增速見頂回落,8月CPI同比有望回落至3%左右,向美聯儲目標2%靠近。不確定性主要來自兩方面,一是中國復蘇進程,二是俄烏局勢發展。

四、投資機會與風險

1、美股

本輪美聯儲緊縮過程中,仍然是高估值的納指跌幅最大,估值低的道指跌幅最小,標普500指數跌幅居中。截至2023年1月18日,道指收盤33,296.63點,比歷史高位(2022年1月5日盤中36,952.65)下跌9.9%。

來源:文華財經

截至2023年1月18日,標普500收盤3,928.86點,比歷史高位(2022年1月5日盤中4,818.62)下跌18.5%。

來源:文華財經

截至2023年1月18日,納指收盤10,957.01點,比歷史高位(2021年11月22日盤中16,212.23)下跌32.4%。

來源:文華財經

2021年末-2022年初以來,美國三大股指整體下跌,在此過程中均出現了三輪較大級別的反彈。從表現來看,標普500和納指較爲相似,但道指第三波反彈幅度顯著擴大,高點超過第二波。根據2023年1月18日公布的數據,美國12月零售及核心零售、工業產出等指標繼續下滑,庫存繼續增長,當天三大股指下挫,預計第三波反彈接近尾聲。面對美國輕微衰退的前景,美股將有一輪下跌過程。

2、美債和美元指數

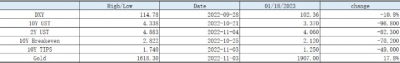

隨着美國通脹壓力緩解,美債收益率和美元指數雙雙下跌。2023年1月18日收盤,10年期和2年期美債收益率分別跌至3.37%和4.06%,分別比本輪行情高位(4.338%和4.883%)下跌96.8和82.3個基點;10年期盈虧平衡通脹率和10年期通脹保護債券(TIPS)收益率分別爲2.12%和1.25%,分別比本輪高位(2.822%和1.74%)下跌70.2和49個基點。

整理:對衝研投 .cn/樓蘭財經Kroraina Finance

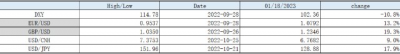

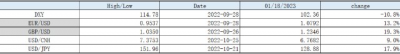

2023年1月18日,美元指數收盤102.36,比本輪高位(2022年9月28日114.78)下跌10.8%。

來源:美聯儲FED、investing.com,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

美聯儲加息進入尾聲、美國經濟增長放緩並面臨衰退風險,美債收益率和美元指數將進一步下調。

3、非美貨幣

由於美元轉弱,主要非美貨幣兌美元匯率出現反彈。截至2023年1月18日,與行情低位相比,歐元、英鎊兌美元匯率分別上漲13.2%和19.3%,人民幣、日元兌美元匯率分別反彈9%和17.9%。

整理:對衝研投 .cn/樓蘭財經Kroraina Finance

歐元區的通脹形勢比美國嚴峻,預計歐洲央行2月1日加息50個基點,美聯儲加息25個基點,歐元兌美元匯率仍有反彈空間,有望收復1.1關口;中國經濟進入復蘇階段,人民幣兌美元匯率仍有上漲動能,預計年內最高升至6.6;日本有望迎來旅遊旺季,市場對日本央行調整寬松政策立場的預期較強,支持日元兌美元匯率繼續反彈至110左右。

4、黃金

隨着美國通脹和經濟增長勢頭放緩,美債收益率見頂回落,市場很快轉向交易美聯儲放緩加息節奏,黃金價格自低位強勢反彈。2023年1月18日收盤,美國COMEX黃金主力合約價格報1907美元/盎司,比2022年11月3日低位(1618.3美元/盎司)上漲17.8%。

來源:文華財經

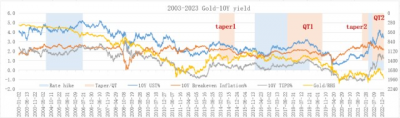

影響國際黃金價格的主要因素是美元實際利率。2023年1月18日,10年期通脹保護債券(TIPS)收益率跌至1.25%,比本輪高位(2022年11月3日1.74%)下跌49個基點,黃金價格大幅反彈。

來源:美聯儲FED、investing.com,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

美國通脹和經濟增長繼續放緩,名義美債收益率和實際利率繼續下跌,黃金仍有一定上漲空間,但本輪反彈行情已經接近尾聲,制約黃金進一步大幅反彈的因素來自於美國即將出現的衰退。當衰退發生,反映通脹預期的盈虧平衡通脹率將大幅下行(10年期美債名義收益率已經率先從高位下跌96.8個基點,10年期盈虧平衡通脹率下跌幅度只有70.2個基點),實際利率上漲,黃金價格將有較大幅度下跌(直到美聯儲釋放寬松信號)。

5、展望2023

美聯儲預計在2023年3月會議加息25個基點之後暫停加息(但會繼續縮表),聯邦基金利率高點(5%)比之前的預期低25個基點,利率政策對總需求的抑制略有緩和,美國經濟實現軟着陸的機會有所增加,對金融市場的影響會略微減輕。

增長前景成爲影響2023年金融市場的主要因素。從主要經濟指標的變動趨勢看,美國經濟增長動能正在減弱,因此整體上維持美國將在2023年第二季度出現輕微衰退的基准判斷。歐洲的情況與美國類似,區別在於通脹壓力更大。亞洲主要經濟體的情況相對較好,中國和日本復蘇,印度、印尼、越南保持較快增長。各經濟體不同的增長前景,會對各自的資本市場帶來不同的影響。

免責聲明 報告中的信息、意見等均僅供查閱者參考之用,並非作爲或被視爲實際投資標的交易的建議。投資者應該根據個人投資目標、財務狀況和需求來判斷是否使用報告之內容,獨立做出投資決策並自行承擔相應風險。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:研客專欄|如何看待美國2022年12月CPI數據對資本市場的影響?

地址:https://www.breakthing.com/post/42130.html