以下文章來源於:動脈新醫藥

2022年,每個人都討論“周期”,討論生物技術領域的“投資窗口”。

“窗口”可以被打开,意味着它在某個時候也會關閉。

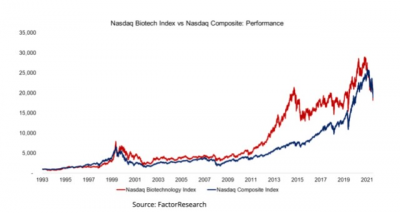

如果我們評估生物科技板塊在美國股票市場的表現記錄,會發現,“窗口”打开和關閉了很多次,生物技術領域的投資窗口往往持續6到9個月。其價值周期出現的頻率也比想象的要高,即使只看大的周期,從1992年算起,至今30年,Biotech在美股已經經歷了四個明顯的上下行周期。

這些價值周期一如既往地是理解人類行爲的極好指南。

回顧歷史上的上行和下行時期,有助於理解生物技術投資者今天的想法和行動。盡管過去的經驗可能無法准確地告訴我們,市場何時可能面臨大轉變,它不能告訴我們,寒冬何時結束,泡沫又何時破滅,但它肯定能夠引導更爲理性的行爲。

1992-2022:

A Window to the Past

1992年是一個關鍵的節點,人們普遍認爲,美股Biotech的黃金十年結束,也是美國第一個生物技術的上行周期結束。

美國證券交易所的生物技術指數(BTK 指數)忠實的記錄了1992年的泡沫和隨後發生的大崩盤。

1991年10月,BTK 指數的基准值是200,這一指數由15家公司組成,包括當時最知名的Amgen、Chiron、Biogen和Immunoex等,指數反映了整個行業的表現。

1992年1月,BTK曾達到223.92點的峰值。之後,隨着幾家生物技術公司的敗血症新藥宣告失敗,投資者對生物技術奇跡失去了信心。1992年春天,泡沫破裂,生物技術投融資陷入寒冬,1995年3月,BTK更是跌至77.56的低點。

在1995年3月觸底之後,生物技術經歷了一次短暫的復蘇,美國灣區的生物技術公司如吉利德科學抓住了上市的機會。但1995年的反彈很弱,BTK 指數從未超過160點——仍然低於1991年的起點。

在經歷了幾年的低迷之後,這一波“寒冬”一直持續到1999年底,BTK指數終於超過了1991年10月的水平,用了7年時間回到起點——1999年底,生物技術再次成爲華爾街的熱門話題時,BTK指數在200點左右波動。

但是,沉寂7年之後的這輪爆發威力十足。復蘇從1999年10月份开始,2000年1月开始加速。人們還沒有意識到真正發生了什么,生物技術公司在股市上的價值已經增加了兩倍,資本市場又經歷了一次像1991年那樣的狂熱。

BTK指數又一次忠實了記錄了這一後來被稱爲“基因組學泡沫”的市場周期——2000年2月底,BTK指數52周內上漲了487% ,僅在1月和2月就上漲了273% 。兩個月內,有20家公司提交了 IPO 申請,這已經與1998年和1999年兩年上市的生物科技公司總數相當。

1999年末和2000年全年,美國有60多家生物技術公司上市。基因組學風潮鼓舞了灣區公司—— Tularik、 Caliper Technologies 和 Maxgen 等登陸資本市場,它們都是圍繞着基因組學、生物信息學和蛋白質組學等技術流行詞湧現出來的公司。

那時,資本市場已經开始厭倦互聯網公司和它們描述的前景,那些已經習慣於極端市場波動和對年輕“網絡公司”進行投機性投資的人,开始把賭注押在生物技術上,來自互聯網的資金大量湧入,創造了一種非理性繁榮。

在2000年的大部分時間裏,在相當黯淡的市場中,生物科技股是一個亮點。但隨着互聯網泡沫破滅,科技股災難終於也波及到了生物科技領域,“基因組學泡沫”破滅了。

以Caliper Technologies爲例,2000年2月,生物科技是華爾街最熱門的話題時,該公司股價接近每股200美元,2003年1月, Caliper 的股價跌到了3美元。大型生物科技股也表現不佳,基因泰克的股價下跌了38%。BTK指數則在2002年暴跌了大約40% 。

而且,在很多方面,生物技術公司和互聯網公司一樣沾上“污名”——盡管在頂峰時期估值極高,但兩類公司都沒有創造值得一提的收入。

互聯網泡沫破滅引發的股市崩盤在全球產生了巨大反響,引發了一段熊市時期。實際上,可以說,“寒冬”持續了十年左右——許多公司倒閉了,也讓許多高質量的創業項目缺乏資金以求生存和發展。直到今天,仍有觀點認爲,當時的泡沫破滅標志着生物科技股有史以來最糟糕的時期,納斯達克指數用了15年時間才重返峰值。

2003年,生物技術公司曾經微弱反彈。2003年底的數據顯示,生物技術行業獲得了164億美元的新融資,比2002年增長了56% ,8家新的生物技術公司开始在納斯達克上市,此前連續5個季度沒有新股發行。納斯達克生物技術指數(NBI,Nasdaq Biotechnology Index)在2003年上升了46% 。

但是直到2010年代,一切才真正發生了變化,一系列事件再次點燃了生物技術投資。好時光終於再次來臨。人們認爲,生物技術公司獲得資金的窗口,以及風險投資機構退出的窗口都已經打开。

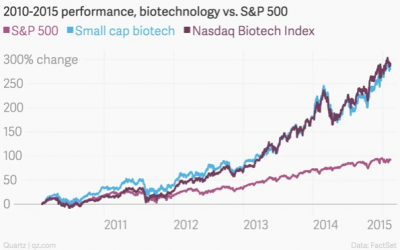

2011~2015年,生物科技板塊領漲美股,並掀起了又一波科技浪潮。與此同時,大量生物技術公司的通過首次公开發行(IPO)湧入市場——2015年上半年有33家公司上市(佔總數的近三分之一),而2014年全年有74家公司上市。

生物科技股繼續走高,到了2014年,對泡沫的擔憂一直在上升。時任美聯儲主席珍妮特•耶倫(Janet Yellen)2014年7月曾指出,生物科技股的“估值指標似乎嚴重偏高”這是對泡沫發出的警告。2015年3月,專業媒體Fierce Biotech 對讀者進行了一項非正式調查,發現超過一半的讀者認爲行業已經進入了泡沫期。

2015年9月29日,《時代》雜志發文指出:4年來,生物科技初創公司大量IPO ,表現超過了幾乎所有其他行業,但是這場盛宴或許已經結束,生物技術泡沫可能終於破滅了。自2015年7月20日見頂以來,到當年9月底,納斯達克生物技術指數下跌27% 。通常,熊市是指價格在幾個月內下跌20% 或更多。到2016年6月底,12個月中,NBI指數則下跌39% 。

最後一個周期則始於2020年前後,人們熟知的“COVID-19泡沫”。2020年,在全球經濟衰退中,整個生物技術領域的融資活動突飛猛進,生物科技股指數全面強勁上揚。風險投資創下了230多億美元的歷史新高,較2019年業已強勁的融資額又增長了60% 以上。首次公开募股(IPO)的吸引力幾乎是前一年的三倍,超過一半是臨牀前或臨牀I期公司。

NBI指數在2020年全年攀升,並在2021年上半年保持穩定。但在9月至11月中旬之間,這一數字下降了約10%。在整個2021年,生物技術股遭遇了歷史性的拋售,該行業的股票平均下跌超過50%。

2021年2月,已經有警告發出:當前階段與互聯網泡沫破滅最後階段非常相似,投資者只是押注於股價上漲,而絲毫沒有關注基本面估值,這是高水平的投機行爲。

被稱爲“COVID-19泡沫”終於和中國生物醫藥產業直接產生了同步關系,中國生物醫藥產業登上全球舞台。一個數據是,2020年超過1億美元的私募融資中,近三分之一是由中國企業籌集的,而2019年,這一比例僅爲七分之一。

沸騰還是失望的30年?

理解美國的Biotech近30年的的四次上下行周期,有兩個關鍵詞,News-driven(重大事件驅動)和Bio-crazy(生物技術狂熱)。

回顧歷史上的幾次Bio-crazy,會發現,技術會改變,世界快速變化,但人類認知和行爲在很多方面卻不會改變。

1991年,生物科技股票在短短幾個月內翻了兩番甚至三倍,生物技術統治了華爾街。分析認爲,Amgen(安進)以連環好消息直接引發了91年的“繁榮”,引起了華爾街的注意。首先,1991年3月,安進公司贏得了一場專利之战,拿到貧血藥 EPO 的控制權,這是當時市場上最賺錢的新藥之一。其次,安進的Neupogen獲得FDA批准,用於防止接受化療的人感染。

始於1999年秋天的基因組學泡沫則是因爲幾起生物技術公司成功 IPO ,一下刺激了市場,再加上媒體對人類基因組計劃(Human Genome Project)的大肆報道,直接添了一把最旺的柴火。

1999年底,投資者开始對基因組學產生了興趣,那時,人類第22號染色體已經定序完成,成爲第一條完成定序的染色體; 人類基因組的第10億個鹼基已經測序; Celera Genomics 公司和學術界的合作即將以創紀錄的時間發表果蠅基因組序列。個人投資者剛剛才接觸到“基因組學”、“基因表達”或“單核苷酸多態性”等概念,但他們馬上對這些復雜技術的未來下大賭注。

毫不意外,當時,基因組學——研究基因如何控制疾病和發育——被視爲藥物發現的一個新時代。投資者哄擡了 Celera、 Incel 和其他正在發現和申請基因專利的公司的股票。涉及基因組學各個方面的公司,研究人類基因的結構和功能,已經飆升到特別高的高度。科學家們說,繪制人類基因組的圖表——構成人類 DNA 的30億個化學對的整個序列——將給他們提供基因藍圖,以了解爲什么人類易患某些疾病。最終,科學家們認爲這些知識能夠幫助他們开發出治療各種疾病的創新療法。

從上世紀90年代初,生物技術的每一次變化都讓人興奮。基因組學、高通量測序、基因編輯等技術流行詞激動人心,潛在的革命性藥物正在研發讓產業人士摩拳擦掌。

正如重組 DNA 技術和單克隆抗體在20世紀80年代推動了新生的生物技術領域;基因組學在世紀之交統治了華爾街;2010年代,廉價的高通量測序,以及細胞和基因療法的出現又支撐了一個新的技術時代。

因爲對新興技術的興奮,生物技術初創企業數量爆炸式增長,該行業年收入同樣飆升,這些都加強了對生物技術產業的樂觀情緒。技術將拯救世界,藥物革命將取得成功,這是行業的普遍前景,即使要比預期投入更長時間,更多資本。過去30年裏,這一行業成立的基礎都是基於這樣的承諾。

資本市場對這些復雜技術的未來投下大額賭注。在最狂熱的時候,投資者似乎沒有意識到,他們可能需要相當長的一段時間才能看到基因組學研究、基因療法爆炸式增長所帶來的許多經濟利益。

熱切的投資者可能因此高估了技術的可行性,而低估了行業的復雜性。在基因組學最狂熱的投資窗口期,沒有人會問,基因組學是否能否最終提高了藥物發現的效率?需要幾年時間?能否最終導致新藥的出現?新藥多久才能得到FDA的批准?

但是令人沮喪的是,大多數技術變革是一種進化,讓人興奮的新藥研發革命似乎沒有發生。生物技術失敗的規律性讓人們逐漸認識到,生物技術是一項極爲復雜的工作,遠未實現其早期的承諾。一個新的技術並不能像預期那樣,可以(或者說在短期內)創造無限的價值。

失敗不可避免。生物技術領域是否有重大的利好消息驅動了市場的上行期;長時間沒有正面事件,加上有一兩個重大失敗,下行周期就开始了。

這就是泡沫經常开始破裂的原因——有時候不是一些重大的、震撼市場的變化,而是這個高估行業背後的一根稻草。

當然,重大利好消息有一定規律,因爲重大突破都是起源於基礎研究, 6 到 8 年會形成一個大循環,最近幾年,因爲新技術的迭代更快,產業的周期出現的更加頻繁。

生物技術行業的價值周期出現的頻率比想象的要高,當然,它們並不總是與市場情緒聯系在一起。

一些看好生物技術的人士長期以來一直反對“泡沫”一說。他們認爲,當下的生物技術行業已經成熟得多,行業基礎也比往任何時候都更加牢固。依賴新型療法,以及 FDA 傾向於批准更多創新藥物,越多越多的新藥上市,而且越來越多的有前景的藥物正在進行II期、III期的臨牀試驗,其中一些終將獲得FDA的批准,並帶來銷售額。

此外,與1991-1992年生物技術的泡沫情況不同,當時投資者大量买進的是新藥开發的希望,如今許多公司已經顯示出實際效果。當時,真正成功的只有基因泰克公司和安進公司。現在,有很多公司都取得了極大的成功。

如果把Biotech的30年作爲一個整體來看,變化是巨大甚至根本上的。一個基於利用生物學和技術的力量來改變世界的愿景,自從上世紀90年代人類基因組計劃以來就一直在流傳。也是從上世紀90年代开始,人們开始接受這個說法。現在,人們已經達成了共識,21世紀是“生物學的世紀”,就像20世紀屬於物理學一樣。

在1990年代,制藥和生物技術是完全獨立的。今天,它真的是一個深深連接的共同體。當時,小分子仍然佔主導地位,大型制藥公司幾乎完全專注於這種模式。蛋白質仍然是非常棘手的,抗體的人源化技術正在开發當中,但仍不完善。現在,新的modality包括小分子、蛋白質(特別是單克隆抗體)、寡核苷酸(反義及多種形式的 RNA),基因治療與基因組編輯,納米粒子等。

與之對應的是,現代制藥業的困境更加凸顯。那些價值數千億美元的大型制藥公司迫切需要新藥。2015年前,一批重磅藥物的專利已經過期,“專利懸崖”打擊了行業的利潤,而且將新藥推向市場的成本越來越高。

因此,即使投資者遠離了生物技術行業,大型制藥公司也不會。這一驅動力在2010-2015年的周期中起到了關鍵的作用。

2010到2014,生物科技股的漲幅超過了美國市場的任何其他板塊。2014年,醫療行業的 IPO 和並購支出均創下新紀錄,不僅僅是因爲新技術,還因爲隨着現有專利到期,以及研發成本不斷攀升,許多全球大型制藥公司迫切需要創新藥物。

此前生物科技公司大行情中,潮水退去後,板塊的超額收益基本上是從哪裏來回哪裏去。在2010-2015年的這波浪潮中,不同的是,雖然2015年以後,行業的差額收益也出現大幅回調,但總體上沒有像以前那樣完全回去,還可以保持在較高位置。驅動這波生物科技公司的主要力量,正是大量生物科技公司的新藥審批通過,以及由此帶來的並購效應。

謹慎而樂觀的聲音認爲,華爾街總是會戳破泡沫,這不是個問題,問題是,何時以及隨之而來的下跌會有多嚴重。回調不可避免,市場還將會出現波動,但在因爲行業的穩固的基礎已經建立起來,現在不會再出現重大或劇烈的回調,比如像1992年那樣的嚴重崩盤。

30年人類行爲啓示錄

30年,與其說是美股Biotech四次上下行周期啓示錄,不如說是人類行爲啓示錄。

推動這一個個周期的是貪婪和創造力的有效結合。

記憶則是短暫的:今天在這個行業工作的大多數投資者都沒有經歷過大的上下行周期,有的投資者除了牛市,什么都不知道。

市場的瘋狂在於每個人都認爲能成爲下一個Genentech、下一個Biogen,下一個Moderna。

當市場下跌時,投資者轉而購买安全資產,降低風險,生物科技股遭到大量拋售也就不足爲奇了。這種負面情緒回流到私人市場——作爲VC,通過公开市場的 IPO 退出變得更加困難,因此,如果投資者擔心他們退出的能力,生物技術初創公司首先融資就變得更加困難。

投資者如何才能避免更多伴隨科技繁榮而出現的波動呢?答案是他們可能做不到。他們必須認識到,市場的運行並不是平穩的、漸進的,而是突然爆發出的熱情和絕望。投資者爭相從新技術中獲利,然後在危機來臨時爭相避難。

令人興奮的新技術承諾會改變世界,但是你需要快速行動,以防機會消失——趁着陽光燦爛的時候大賺一筆。在樂觀和狂熱的大環境下,人們總是傾向於更加樂觀和狂熱,理性並不起多大作用,而是讓位於狂熱、混亂和貪婪。只有當撞了南牆之後,人們才會重拾理性,但又可能變得過度悲觀謹慎。

生物技術行業總是突然興奮,隨之而來的是繁榮和泡沫,然後就是失望和寒冬,周而復始。

不過,人們可以從過去幾年的經驗中吸取教訓,避免犯一些明顯的錯誤。一個出發點是理解生物技術行業和互聯網革命的方式,以及它們的不同之處。

從2000年後,互聯網泡沫和生物科技泡沫總是如影隨形,當投資人的錢從互聯網出來以後,他們需要尋找下一個讓他們感到激動的領域。1999-2000年互聯網泡沫的余波很快就伴隨着2000-2001年的基因組學泡沫。

一個明顯的共同特徵是創業文化。聰明的生物學家和聰明的計算機科學家一樣受到市場的激勵。而且,兩個行業都有類似的意愿,愿意爲追求高回報而承擔巨大風險。

但是,這兩個行業也大不相同。硅谷的企業家喜歡吹噓他們的“互聯網時間”,他們的產品壽命是以“月”,而不是以“年”來衡量的。相比之下,在生物技術領域,情況完全不同,藥物發現仍然是一門藝術,它依賴於判斷、本能和經驗,必須在有限的知識和經驗的迷霧中做出決定。企業需要10年的研究和开發,才能在實驗室取得突破性成果,並最終研制出可商業化的藥物。

我們應該明白,生物技術不會產生任何即時的“殺手級應用程序”。在這個行業,沒有人能一夜暴富。加入這個行業的人都應該是長期投資者。

這或許就是這30年教給我們的最簡單的道理。

另外一個簡單的道理就是:歷史有其運行規律,不會簡單重復,但是人類會重復其行爲。

聲明:本文觀點僅代表作者本人,不代表煜森資本立場,歡迎在留言區交流補充;如需轉載,請務必注明文章作者和來源。如涉及作品內容、版權和其它問題,請在本平台留言,我們將在第一時間刪除。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:煜森資本:美股Biotech30年,四次上下行周期啓示錄

地址:https://www.breakthing.com/post/43740.html