近期,港股投資者最關注的仍是行情的持續性。去年11月以來,港股的反彈力度超出市場預期。那么,恆生指數反彈50%後,市場將如何演繹?繼續上漲需要哪些條件?如果短期出現回調,還能上車嗎?

對比歷史大行情,仍有“時間”和“空間”

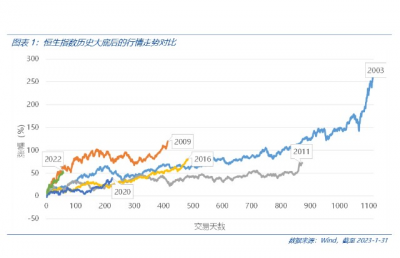

回顧2000年以來,港股經歷過六次大底,分別發生在2003年4月、2009年3月、2011年10月、2016年2月和2020年3月,以及剛剛過去的2022年10月。從前五次歷史大底後恆生指數的表現來看,平均漲幅爲118%,平均上漲時長爲30個月;而在歷史大底前,平均跌幅爲-44%,平均下跌時長爲19個月。因此,港股具有顯著“否極泰來”的特徵。從去年11月以來的反彈,僅僅過去3個月,雖然反彈幅度超出市場預期,但天亮了不會立刻進入黑夜,無論從“時間”或“空間”來看,港股仍具有吸引力。

然而,港股歷史大牛市行情的高度,並非一蹴而就,在牛市初期反彈到一定階段後,均會出現不同程度的回調或震蕩盤整。例如,與本輪短期快漲最爲相似的是2009年3月开啓的牛市行情,恆生指數在反彈初期三個月上漲60%,隨後經歷了連續一個月8%的回調,並再度重回上漲趨勢。短期快漲後,市場或進入博弈階段,走勢或更加復雜。繼續上漲並非坦途,稍稍歇口氣,讓價值跟上價格的步伐,也提供了較好的配置窗口期。

中期行情或繼續向好,等待盈利拐點出現

本輪港股上漲行情始於國內外政策轉向帶來的信心修復,疫情防控政策優化和海外流動性收緊壓力邊際好轉,港股估值上行。港股上漲行情的持續性需要滿足兩個條件,即估值修復和業績支撐。中期來看,港股有望迎來盈利和估值的戴維斯雙擊。

具體來看,其一,海外通脹壓力減弱,美聯儲加息即將收尾。美債收益率下行周期初現曙光,港股流動性“逆風”不再,估值有望進一步修復,未來關注的重要催化劑是美聯儲將何時重啓寬松。其二,伴隨國家擴內需战略和寬信用政策的推進,國內經濟復蘇加快帶動港股企業盈利迎來拐點。那么,進入二季度後,港股或仍有一波基本面驅動的行情。行業方面,可關注政策優化下的消費和地產、預期反轉修復的互聯網和醫療保健、高景氣科技制造等。

$富國中證港股通互聯網ETF發起式聯(OTCFUND014673)$

$富國中證港股通互聯網ETF發起式聯(OTCFUND014674)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股反彈50%以後,價值投資需關注什么?

地址:https://www.breakthing.com/post/44099.html