大家好,我是長橋海豚君!

今天早晨(北京時間 2 月 2 日)$Meta.US 發布了 2022 年四季度財報。財報之前,又是熟悉的味道,$Snap.US 指引暴雷,連累其他廣告公司財報發布之前战战兢兢,這兩天的股價表現也是相比大盤走得更虛弱。

但 Meta 的最終成績單如何從盤後飆漲 18% 就能知道,海豚君細看下來,釋放的積極信號不少。

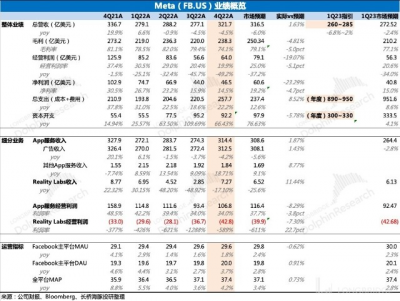

此次財報總結核心要點如下:

1、收入超預期,或爲 Reels 發力。四季度 Meta 總營收在指引上沿,但市場過於保守,一致預期按照指引下沿來給,估計是被去年 Meta 連番的暴雷和宏觀環境壓力嚇怕了。公司對於 1Q23 的指引,市場預期(~272 億)剛好落在指引中位數上(~260-285 億)。不過在這次情況來看,財報後市場肯定會將收入預期上調。

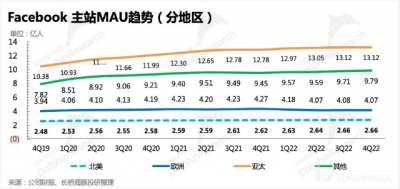

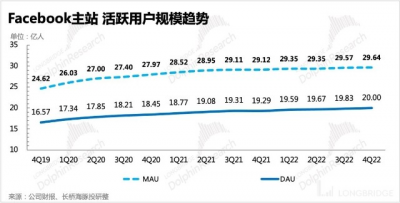

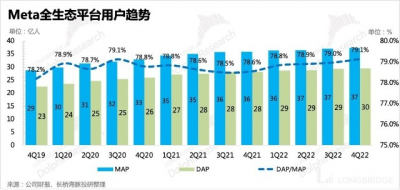

2、流量穩增,主站爲活躍增長來源。四季度 Meta 的生態用戶達到 37.4 億,日活達到 20 億,用戶粘性略有提升,其中 Facebook 主站是增量用戶的主要來源。Facebook Reels 功能進一步完善,透出位置靠前,短視頻自帶的高粘性對用戶社交活躍有一定幫助。

3、猛剁支出,實際盈利能力已經大幅恢復。在對元宇宙的不斷投入引發股東不滿後,Meta 迅速开啓大比例裁員,並且下調支出指引,認錯態度端正。四季度關於裁員、業務重組、新數據中心投入等費用支出對經營利潤率有近 13 個點的拖累,加回之後的真實盈利水平已經快要回到 2021 年 Q4 水平。

對於今年的支出端指引,Meta 這次又做了一次調整,最終總經營支出和資本开支均低於市場預期。這在今年更關注收益的股東眼中,是一次驚喜。

4、新增 400 億回購計劃。四季度原先的回購照常進行,還剩 108 億的額度,但公司又新增了一項 400 億額度的回購計劃,回饋補償股東的用意明顯。

四季度自由現金流恢復至 53 億,加上裁員補償、業務重組的費用,已經恢復到前一年的 70%,隨着後續利潤繼續正常釋放,現金流也有望繼續改善。截至去年底,Meta 账上有 408 億的現金 + 證券,剔除 100 億的有息債務,淨現金有 300 億,現金狀況良好。

5、重點指標與預期對比

長橋海豚觀點

在上季財報披露後(《頭鐵的 Meta,失血慘烈下依舊豪賭 “元宇宙”》),因爲超預期的支出計劃,扎克伯格被投資人 “圍攻”。很快 11 月 Meta 就宣布裁員 13%,並且小扎也是公开道歉,承諾會減少开支,尤其是元宇宙投資上會更理性。

而同期,Reels 繼續背靠 Facebook 和 Instagram 兩顆流量大樹,進一步滲透用戶和加快變現釋放,TikTok 也因爲用戶增長放緩、ROI 偏低以及國家間的地緣影響,對 Meta 的競爭威脅也似乎邁過了峰值。

一頓 “开源 + 節流” 的操作,讓市場對 Meta 盈利能力即將轉好的預期也越來越強烈。盡管有向好拐點的預期,但此前機構對 Meta 還是有比較多的疑慮,在業績展望上還是相對保守,包括對 2023 年的預期也同樣比海豚君更謹慎一些。

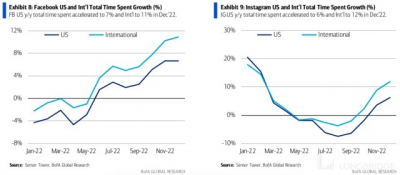

但如果從第三方數據和調研信息來看,四季度 Facebook 和 Instagram 的時長觸底回暖,Reels 也明顯通過放出更多的庫存來進一步加速了變現。

除此之外,如果從廣告主投向意愿去考慮,在經濟低迷下他們會更注重轉化效果,那么在宏觀壓力不小的今年,Meta 也有希望憑借在效果廣告的高 ROI 優勢,以及進一步釋放 Reels 的廣告庫存來喫掉更多弱勢中小平台的市場份額,比如品牌廣告佔比不低的 Snap。

我們知道,在今年歐美經濟走弱的預期下,市場更多的還會去盯公司的盈利能力。四季度 Meta 的真實利潤率已經大有恢復,而對於 2023 年的支出展望,這次 Meta 改錯態度很 “端正”,總費用和資本开支的指引區間均低於市場預期。

可以說 Meta 的四季報是一次令人相對滿意的高分答卷。雖然宏觀壓力仍然懸在每個廣告公司頭上,但在 “开源節流 + 競爭緩解” 下,Meta 所面臨的困境在今年都有或多或少的改善。截至周三收盤, Meta 的估值仍然不算高,此次財報後,市場預期提升也會給到更多的空間。而新增的 400 億回購也能夠在短期上給到 Meta 股東們更多的慰藉和投資信心。

本文爲海豚投研原創文章,未經授權,不得轉載;財報解讀之後,電話會內容會隨即奉上,感興趣的用戶添加微信號 “dolphinR123” 加入海豚投研圈,獲取電話會內容、切磋投資觀點。

以下是財報內容詳細分析

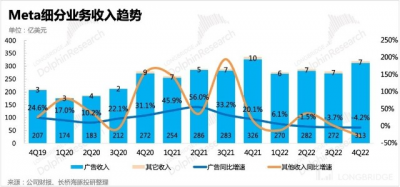

一、Reels 加速,擋不住的短視頻威力

作爲暫時還相當純粹的廣告股,宏觀經濟可以說是 Meta 創收的最大命門。從去年下半年开始,敏感的廣告商就已經开始有所動作,直接反映到到廣告公司的增速逐季下電梯。再加上競爭、蘋果隱私政策等等擾動,Meta 早在二季度就已經撐不住了,收入同比下滑。

因此在宏觀預期更差的四季度,市場對 Meta 的預期就更加保守,盡管上季度公司透露 Reels 年化收入已經達到 10 億美元,並且會繼續完善 Facebook Reels 的廣告功能。

四季度市場一致預期還是緊貼着指引下沿,認爲會環比加速下滑,實際上降幅並未明顯擴大,匯率不變下仍然有 2% 的正增長。

展望 2023 年,在效果廣告更佔優勢的經濟弱周期,海豚君對 Meta 沒那么悲觀,Reels 有望在今年成爲一個重要的收入貢獻。

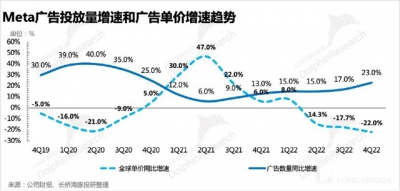

1、從廣告的量、價來看,呈現明顯的經濟增長逐漸放緩特徵——量增加減的幅度擴大。2023 年在全球經濟進一步下滑下,這樣的趨勢還會持續,頭部平台會借助自身優勢低價釋放更多的庫存,吸引原先望 “價” 卻步的中小廣告主。對於 Meta 來說,報價更低的 Reels 庫存佔比提升後,也會讓這樣的趨勢更加明顯。

2、流量穩增,粘性上升:四季度,高付費成年用戶更多的 Facebook 是主要增長來源,這與公司傾斜資源投入到 Facebook Reels 或有較大的關聯。在 Instagram 轉型短視頻受阻後(部分用戶抵制),去年 Meta 提升了 Reels 在 Facebook 上透出位置。

當短視頻在 Facebook 上高購买力的中年用戶中滲透加速,會自然的提高主站用戶單人廣告展示頻率,從而能夠幫助 Meta 在購物季期間吸引更多的廣告商預算。

3、從單用戶廣告價值來看:歐美成熟市場被 Reels 拉動更多,除了消費並沒想象中那么差之外,結合 Snap 情況,Meta 顯然喫到了部分同行的份額。

4、對於 1Q23 的預期:公司定在了 260~285 億區間,對應變動爲下滑 6.8% 到增長 2%,其中高匯率的負面影響仍然有 2%。市場預期落在指引中位數上,雖然並未超出指引,但按照四季度的情況,市場預計會對一季度的展望更積極一些。

二、競爭放緩?短期峰值邁過

說到競爭,不得不提 TikTok。

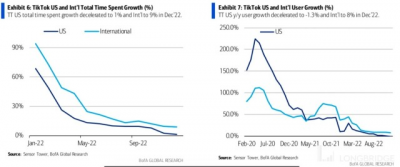

在 2022 年之前,TikTok 對 Meta 的直接競爭威脅,就是流量的搶奪,尤其是年輕用戶。短視頻的流量一貫是優勢,在國內產品體驗已經打磨成熟的抖音,走出國門之後很快大殺四方。

2022 年之後,TikTok 正式开啓大規模商業化變現。

雖然流量規模位於全球 TOP,但 TikTok 現下的問題是下半年增速放緩(新鮮流量減少)、用戶年輕化(隱含購买轉化不高),以及繞之不去的國際問題,四季度針對禁用 TikTok 的呼聲又开始在美國政府議員中傳播。

因此從去年三四季度的數據來看,上了 Reels 功能的 Facebook 和 Instagram,全美用戶時長恢復增長,TikTok 引以爲傲的流量反而增長承壓。

海豚認爲,美國完全禁用 TikTok 的可能性很低,但不排除會限制部分特殊人群的使用。雖然可能最後禁用範圍並不高,但也是基於這樣的預期,廣告主當下可能疑慮較多,會更偏向短期合作。這對於 TikTok 來說,會導致整體報價沒有競爭力,遠低於流量匹敵的 Meta 和 YouTube。

這也是 TikTok 去年 120 億美元的廣告收入目標做起來喫力的部分原因。短期來看,禁用之風不止 + 滲透中老年用戶的成本更高(競爭激烈,Meta、YouTube 會拼死守住自己的基本盤),TikTok 在廣告市場份額上提升會比較緩慢,但當下的情況並不能代表長期趨勢,自然經營下海豚君仍然看好 TikTok 的運營能力。不過這對於經歷了黑暗 2022 年的 Meta 來說,已經能喘口氣。

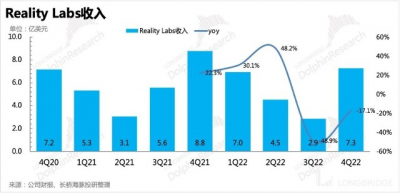

三、VR 市場教育期,高價 Pro 賣不動

四季度 VR 業務實現收入 7.3 億元,同比下滑 17%,但高於市場預期的 6.5 億元。去年同期有加量不加價的 Quest 2 新版本推出,疊加消費需求旺盛,因此基數較高。

今年 10 月 Meta 推出的高端版 VR 頭顯 Quest Pro,標價 1499 美元,對於還在培育期的 VR 市場來說,潛在的嘗鮮用戶量很小。並且,在實際體驗未有顛覆性變化的情況下,用戶換機的動力也不高。

根據 IDC 最新數據,預計 2022 年全球 VR 頭顯出貨 970 萬台,較 10 月的預測又調低了 100 萬台,盡管今年有 Pico 4 推出,宣發的聲勢浩大,但實際銷售結果也是不達預期。宅家效應減退、技術革新不明顯、內容匱乏,這三大因素應該是影響今年 VR 頭顯銷售慘淡的原因。

其中 Oculus 佔比 84.6%,即預計 2022 年銷售了 820 萬台,相比 2021 年基本沒有增加。IDC 預計明年全球出貨會有一個 30% 以上的增長,同時三季報電話會,小扎也有意透露希望未來 1-2 年出一款價格適中的新產品,或許明年會有一個回暖。

但我們也認爲,行業的爆發終究缺少不了內容的百花齊放。如果以 VR 遊戲爲內容標杆來參考,今年的宏觀環境下和大制作內容的投資周期下,內容規模化釋放還是有難度,可能最早在後年才會有明顯拉動。

四、猛剁支出,快速 “去肥” 後盈利超預期恢復

三季報飽受詬病的超額支出,在 11 月 Meta 宣布大裁員之後就有了明顯的改善。而更超預期的是,四季度正常經營的支出削減和對 2023 年的支出展望都指向今年 Meta 的利潤率會相比 2022 年有明顯提升。這在當前的環境下,是市場正愿意看到的趨勢。

1、毛利率暫時性下滑。

四季度毛利率爲 74.1%,其中有報價偏低但有創作者分成的 Reels 收入佔比提升的影響,也有因爲裁員、業務重組、新一代數據中心投入帶來的短期影響。

海豚君認爲,在一次性影響剔除之後,毛利率水平應該有 77% 左右,雖然比以往低,但 Reels 收入有高速擴張的潛力,依然能夠帶來利潤規模的增加。

2、裁員還在持續,後續經營效率仍有提升空間

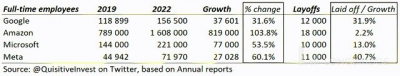

11 月 Meta 宣布裁員 11000 人,佔比 13%。截至去年底,總員工數環比減少僅 1000 人,裁員計劃應該還在執行中。海豚君認爲,疫情紅利使得科技巨頭對未來前景盲目樂觀,忽視了短中期的宏觀環境和周期向下的影響。

Meta 在三年疫情中,員工人數增長了 60%。這一輪裁員數量雖然看上去多,但也只佔三年疫情淨增人數的 40%。

但同期經營利潤只增長了 20%,高投入高虧損的 VR 業務,實際上屬於創投型的項目,但在上市公司的總支出中,佔比過大,顯然損害了股東們的利益。二級市場的投資者和一級市場的股東在收益目標上有着巨大差異,因此必然難以忍受小扎這么霍霍真金白銀。

好在 Meta 管理層懸崖勒馬,及時認錯。尤其是在這次給出低於市場預期的支出指引之後,這種認真糾偏的態度有望能夠重喚投資者的信任。而 Reels 的走上正軌,與還在深陷國際摩擦風險的死對頭 TikTok 相比,Reels 雖然依舊在走照抄照搬的老路,但背後有 37 億社交流量基本盤支撐,短期來看,比單打獨鬥還要被美國政府時刻針對的 TikTok 還是要輕松許多。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:利好疊 Buff,Meta 華麗轉身?

地址:https://www.breakthing.com/post/44103.html