前言

禾賽科技美股上市,能否爲自動駕駛行業的寒冬送來一縷暖陽?過去兩年中概股屢屢受挫的背景下,禾賽科技此番赴美IPO,能否力挽狂瀾呢?

電動化與智能化一直都是新能源汽車競爭的兩大分水嶺,電動化主要體現在動力電池的續航能力,而智能化的重頭戲是自動駕駛。

但是把自動駕駛歸列爲智能汽車的子產業並不科學,自動駕駛本身就是一個龐大的、具有衆多細分賽道的高科技行業,自動駕駛也有自己的應用場景,比如自動駕駛出租車業務、掃地機器人等。

而激光雷達作爲其上遊方面的硬件部分,堪稱是自動駕駛的“眼睛”。

剛剛過去的2022年是自動駕駛經歷的一場寒冬,倒閉、破產、合並、估值被拉低的企業屢見不鮮。

業內人士把行業的蕭條歸結爲:自動駕駛行業有一定的周期性。

我覺得這話有點牽強,當然也能理解,畢竟誰會說自家的行業不好呢?

但也有幸存者,不僅活了下來,而且愈發堅強。比如文遠知行、小馬智行、黑芝麻智能、地平线、禾多科技等,還有本文將要重點分析的禾賽科技。

禾賽科技赴美上市的進程步入落地階段,方式是發行美國存托股票(ADS),價格初步定在以每股17至19美元的,發行數量爲900萬股,若超額配售權被完全行使,則有望籌資金額最高可達1.97億美元。

還挺會挑日子,要知道,在2023年節後以來,美股中概股表現不菲,納斯達克金龍中國指數自年初以來上漲23%。

2014年創立於上海,禾賽科技出自李一帆、孫愷、向少卿三人之手,此三人清北兼海歸背景,公司主打業務正是激光雷達。

禾賽激光雷達產品在2022年累計交付量突破10萬台,打破行業記錄。

我們看看這家公司有何亮點與隱憂。

01 踩對風口

其實,在自動駕駛方案的硬件選擇方案中,要不要用激光雷達是有分歧的。

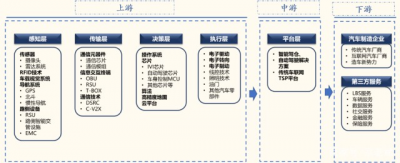

自動駕駛產業鏈,概括來說:

上遊包括感知層、傳輸層、決策層等;

中遊爲平台層,包括智能駕艙平台、自動駕駛解決方案、車聯網 TSP 平台;

下遊主要爲整車廠和第三方服務。

感知層最主要的則是傳感器,目前主流的硬件是激光雷達與攝像頭。

國內大部分車企在傳感器方面選擇的是激光雷達,而特斯拉則比較“另類”。

過去馬斯克一直推崇就純視覺方案,還炮轟過激光雷達:“激光雷達太蠢了,誰依靠激光雷達誰就會完蛋。”

但是,後來馬斯克又變心了,在2023年1月,特斯拉自動駕駛系統(FSD) 新方案曝光,攝像頭由原先前置3個減少成2個,;同時啓用毫米波雷達。

國內的相當一批車企已經與禾賽科技牽手。尤其是公司旗下的混合固態雷達AT128產品,128代表着它有128組激光發射單元,也就是128线。

作爲公司的主打產品,AT128在2022年超過6萬台,超過所有產品總數的75%。

量產與交付是檢驗激光雷達公司、乃至於整個自動駕駛行業競爭力的唯一標准。畢竟光靠畫大餅不能填飽肚皮。

目前該產品已獲得10家車企累計數百萬台定點。

比如,小米的第一款汽車具體激光雷達配置是以1 顆禾賽 AT128爲主雷達,以數顆禾賽全固態雷達作爲補盲雷達;

理想的新車L9也是用到了禾賽科技提供的 AT128。

另外,百度與吉利合資的集度、吉利旗下的路特斯、高合、長安汽車等也都採購禾賽科技的產品。

上汽集團旗下的飛凡汽車也在2023年1月份與禾賽科技籤訂定點合作。

另外,公司在海外也有一定的影響力,加州路測排名最高的 15 家自動駕駛公司中, 12 家都採用了禾賽產品作爲主激光雷達。

公司不僅在產業鏈上踩對風口,而且在產品層面,也是個引領者。

02純固態先驅者

2022 年 11 月 2 日,禾賽科技正式發布面向 ADAS 前裝量產車的純固態近距補盲激光雷達——FT120。

FT120 在正式官宣發布之際,已經獲得了來自多家車企超過 100 萬台的量產定點,預計 2023 年下半年量產交付。

這個純固態到底好在哪呢?

從機械式激光雷達到半固態雷達(混合式激光雷達),最後到固態激光雷達,這是激光雷達的技術路徑演變史。

機械式激光雷達的缺陷是:內部的旋轉部件容易損壞,穩定性比較低、安全性差。

半固態激光雷達則是目前採用的主流方式,比如,小鵬G9選用的是速騰聚創研發的半固態激光雷達——M1激光雷達;蔚來的ET5、ET7、ES7三款車型採用的是圖達通出品的獵鷹半固態激光雷達;還有就是前文提及的AT128。

半固態激光雷達的優勢是測遠,但垂直視場角通常不大,用於兩側補盲的場景下,無法感知車身近處的低矮物體。而且,補盲激光雷達通常要布置多顆,但這會加劇車企成本方面的負擔。

相對於半固態激光雷達,純固態激光雷達優勢在於整體能耗更低,不需要掃描器件,成像速度更快,機械結構少集成度更高,體積小,探測精度能更高。

純固態激光雷達更能代表行業的趨勢,但目前進展緩慢的原因一個是分辨率問題,一個是成本問題。

禾賽科技的純固態激光雷達FT120,優勢是激光發射與接收完全通過芯片完成,總元器件數量大大減少,內部沒有任何運動部件,可兼具大垂直視場角和低成本的特性,是個更好的 ADAS 補盲選擇。

應用場景來看,FT120可與遠距的半固態激光雷達 AT128 搭配起來用,形成完整的車規級激光雷達解決方案。

隨着FT120的大規模量產,我們可以預見到禾賽科技將率先享受到紅利。

03不找代工&自研芯片

禾賽科技是業內罕見的堅持自主生產、不找代工的激光雷達公司。

什么階段做合適的事,找代加工的廠商只是還沒到規模化的階段,自建工廠投入太高,沒必要。但是對禾賽科技而言,體量上有這個需求。

禾賽科技自建麥克斯韋智造中心,實現了 100 多道生產工序的自動化,整线自動化率高達 90%,專門用來滿足大規模制造的。

但禾賽科技最大的亮點在於自研芯片。

自研芯片的好處多多,主要是有以下幾點:

其一是降低成本,原理是將原本復雜多樣的元器件集成到芯片上,可將其元器件數量從約1000個減少到100個,成本自然下降;

其二是提升性能,尤其是分辨率,因爲集成了更多的激光接收通道,點雲密度增加;

比如,FT120上的單個芯片上集成了由數萬個激光接收通道組成的面陣,分辨率提高了很多。

前文提到純固態激光雷達進展緩慢的兩大阻力是成本與分辨率,如今禾賽科技通過芯片方面的突圍得以化解;

其三是簡化供應鏈。

通過自研芯片,禾賽科技的供應商數量已經從100個左右降至10個左右。

目前公司的芯片已經由第一代芯片的XT系列產品進化到第三代,而FT120產品正是用到了第三代芯片。

但自研芯片需要勇氣(因爲可能失敗),需要巨大的資金投入,會拉低短期的淨利潤。

04估值瑕疵點

禾賽科技此前曾衝刺上交所的科創板,但詭異的是提交申請2個月後又匆匆撤回。

沒有敲开A股的大門,於是乎才有了後來的赴美上市,而此前敗北A股IPO的原因或許有以下幾點:

其一是,業績不漂亮。

2019年-2022年前9個月,禾賽科技實現營業收入分別爲3.48億元、4.16億元、7.21億元和7.93億元;對應的淨虧損分別達1.2億元、1.07億元、2.45億元和1.65億元。

毛利率方面,2019年-2022年前9個月,毛利率分別爲70.3%、57.5%、53%和44%,呈現下降趨勢。

禾賽科技方面也表示,在可以預見的未來,虧損狀態可能會繼續持續下去。

當然,虧損的原因與公司自研芯片、自建工廠的動作有一定的關聯。

其二是,專利糾紛,這是恥辱。

公司與Velodyne的專利糾紛,判罰結果是禾賽科技給予對方1.6億元專利許可補償費,而且在2020年至2022年,禾賽科技每年還需支付固定金額的專利許可費。

這不是錢的事,說到底是公司在“偷技術”,在研發方面的不自信,這是硬傷。估計當初也是因爲這一點沒過得了科創板這一關。

瞅一下時間,如今是2023年了,往事已成煙,禾賽科技這才鼓起勇氣去美國上市了。

其三是,競爭對手的威脅,尤其是速騰聚創。

速騰聚創在2022年11月也發布了全固態補盲激光雷達RS-LiDAR-E1。這款產品不僅也是全固態激光雷達,而且還是基於自研芯片。技術的前瞻性布局一點都不輸給禾賽科技。

雖然在去年的整體出貨量方面,速騰聚創暫時落後於禾賽科技,但是產品方面是難分伯仲的。

速騰聚創的下遊客戶豐富度要高於禾賽科技,既有小鵬汽車、一汽紅旗、長城汽車、奇瑞、上汽等車企,又涵蓋文遠知行、小馬智行、圖森未來等自動駕駛供應商。

截至目前速騰聚創已獲得來自奇瑞汽車等頭部車企的50余款車型定點訂單。

還有就是,董事長孫愷的“花邊新聞”,該事件導致其失去了禾賽科技的董事長身份。具體不再八卦,說明公司高層的素養有待提升。當然,在商言商,這事不應該被過度解讀。

結語

禾賽科技能否打響2023年中概股第一槍,讓我們拭目以待吧。

$德賽西威(SZ002920)$$中科創達(SZ300496)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中國激光雷達第一股,赴美綻放

地址:https://www.breakthing.com/post/44693.html