上周四,美聯儲如期加息了25個基點,基本符合市場的預期。而比較超出預期的,其實是在周末公布的最新非農就業數據。

此前市場預期1月非農新增就業人數爲18.5萬人,但真實數據出來以後卻大相徑庭,達到了51.7萬。這也讓市場對於美國通脹的韌性頗爲擔憂。如果通脹沒有減緩,加息節奏恐怕就很難繼續放緩。

未來加息路徑如何演繹?

首先,通脹仍然是影響加息節奏的主因。

從美國最新的通脹數據來看,12月美國CPI同比上漲6.5%,核心CPI同比上漲5.7%,均爲2022年來的最低值。這意味着前期的高通脹正逐漸得到控制,通脹下行趨勢再次得到確認。

美聯儲分析通脹有三個維度:商品通脹、房租、以及剔除房租外的服務通脹。近期通脹回落更多由商品通脹快速下行帶動。而隨着房地產市場降溫,未來房租也可能繼續回落。

但是,超預期的就業數據也表明勞動力市場仍然強勁,剔除房租外的服務通脹仍存在不確定性。因此短期通脹雖有所緩解,但也很難立刻停止加息,甚至是降息。

其次,與過去單純依靠加息來遏制通脹不同,未來美聯儲需要在抗通脹、穩增長、防風險三個目標之間尋求平衡。

一方面,抗通脹需要提高利率。但另一方面,穩增長、防風險又要求降低利率。因此,加息只會更加謹慎。這也就意味着,未來一段時間,前期市場針對“流動性快速放松”過度搶跑的部分可能有所回轉,美債、美股或將進入振蕩盤整期。

停止加息就一定是利好嗎?

在經過這樣一輪周期長、強度大的加息過後,很多人都認爲,加息一旦停止,或者开始降息,對於市場而言就一定是利好和拐點。其實不然。

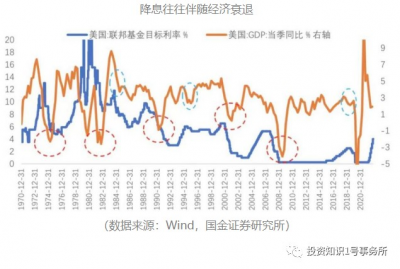

觀察歷史上美聯儲目標利率的變化,降息往往發生在GDP增速放緩,經濟基本面出現衰退之時。

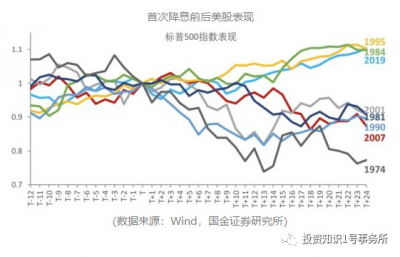

從歷史表現上看,降息前後美股表現不一,也有出現下跌的行情。因此,對於市場而言,降息的影響仍要結合經濟基本面來分析,關鍵取決於經濟衰退和利率下降的速度和幅度。當經濟衰退的速度比降息速度更快,市場依然會承壓。

對我們的影響?

一方面,美聯儲加息的動因以及美國的經濟基本面對我們仍存在一定的溢出影響。

加息可能帶動美元指數上漲,匯率出現貶值,資本回流至海外,進而對資本市場產生擾動。而如果美國經濟陷入衰退風險,則可能進一步加劇市場的波動。

但另一方面,A股的表現始終是由國內基本面決定的。

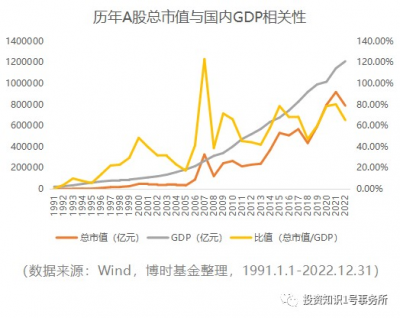

經濟基本面更強的主體,所面臨的壓力無疑是更小的。從過去歷史表現來看,即便A股短期受到情緒面的刺激,可能出現階段性的大漲大跌,但長期來看,GDP的持續增長仍支撐着資本市場的發展壯大。

總的來說,未來美聯儲加息的不確定性依然存在,這也就意味着,短期對於市場預期仍可能產生擾動,特別是美股、美債可能會進入到震蕩盤整期。

但對於A股而言,海外加息放緩的趨勢從中長期看是基本確定的,那么對國內資本市場的影響也將是逐步趨緩的。在經濟復蘇的預期下,A股未來的表現更多還是要關注自身基本面的變化。

(轉自:投資知識1號事務所)

風險提示:投資有風險,投資需謹慎。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證本基金一定盈利,也不保證最低收益。本基金的過往業績及其淨值高低並不預示其未來業績表現,基金管理人管理的其他基金的業績並不構成對本基金業績表現的保證。【基金管理人/基金銷售機構】提醒您基金投資的“买者自負”原則,在做出投資決策後,基金運營狀況與基金淨值變化引致的投資風險,由您自行負擔。基金管理人、基金托管人、基金銷售機構及相關機構不對基金投資收益做出任何承諾或保證。

您在做出投資決策之前,請仔細閱讀基金合同、基金招募說明書和基金產品資料概要等產品法律文件和風險揭示書,充分認識本基金的風險收益特徵和產品特性,認真考慮本基金存在的各項風險因素,並根據自身的投資目的、投資期限、投資經驗、資產狀況等因素充分考慮自身的風險承受能力,在了解產品情況及銷售適當性意見的基礎上,理性判斷並謹慎做出投資決策。

@天天精華君 @問答君

$博時標普500ETF聯接C(OTCFUND|006075)$

$博時恆生醫療保健ETF發起式聯接(Q(OTCFUND|014424)$

$博時半導體主題混合A(OTCFUND|012650)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:左右搖擺的加息

地址:https://www.breakthing.com/post/45902.html