文 | 山核桃

一份“擁有國內1942家寵物醫院,21年在一线城市市佔率達30%”的成績單,讓時下赴美上市的新瑞鵬一舉成爲了寵物經濟賽道的“寵兒”,也讓“連鎖寵物醫療是否是一個好生意”這一問題再度走入人們視野。

根據招股書中披露的數據,2020年與2021年,新瑞鵬是中國最大、全球第二大的寵物醫療服務平台(就醫院數目及寵物醫療服務收入而言),佔據中國9.8%的寵物護理市場份額,比2-10名總和還高一倍。

由於當前中國寵物經濟尚處初級發展階段,在低行業滲透率前,寵物護理依舊是一個分散性極強的賽道,在2021年連鎖化率不足20%,因此9.8%的市場份額也是新瑞鵬招股書中最大的亮點。

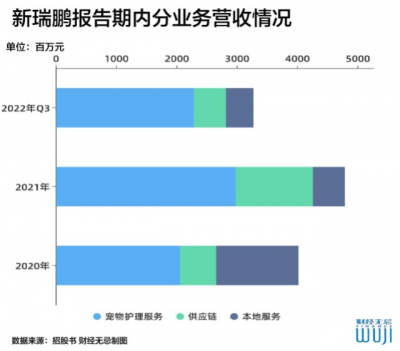

2020年至2022年Q3,新瑞鵬的營收從30.08億元上升至43.15億元,據管理層的展望,預計新瑞鵬在2022年的收入將首次突破50億元。但“增收不增利”依舊是現實,報告期內新瑞鵬累計虧損達34.2億元。

但正如新瑞鵬集團董事長兼總裁彭永鶴所言:“這是一個漫長的事業,也是一個偉大的事情。”拆解這家獨角獸從“瑞鵬”到“新瑞鵬”的轉變,其所謂的生態打法是否具備護城河優勢,依舊值得商榷。

從瑞鵬到新瑞鵬,爲何斬獲資本青睞?

從深圳羅湖區一家名不見經傳的單店寵物醫院到如今門店遍布全國100多個城市的“寵物醫療”,新瑞鵬的崛起並不是偶然,而是地利、天時與人和的必然。

1998年,獸醫出身的彭永鶴在深圳羅湖區成立了新瑞鵬的前身是瑞鵬寵物醫院,而深圳恰好是中國寵物醫療早期發展的重要城市之一。中國寵物醫療行業最早發軔於上世紀九十年代,起源是1980年中國農業大學醫學院开設的小動物門診部。而後一大批寵物醫生在北京、上海等創辦了寵物醫院品牌,如曾創辦北京伴侶動物醫院院長劉朗(現爲新瑞鵬副總裁)、芭比堂創始人董軼等。

深圳的情況則有所不同。一位深圳本地的寵物醫療從業者向財經無忌回憶:“比起北京、上海,深圳寵物醫療的發展與香港有關。很多在深圳定居的香港人都有養寵物的習慣,但發現一旦寵物生病,深圳沒有醫院可以治療,很多獸醫發現了這一缺口。”

需求決定了市場。在深圳,一大批的寵物醫療的個體家庭診所店也因此崛起,而又因爲臨近香港,彼時香港成熟的寵物醫療也爲深圳的從業者提供了設備與經驗的支持。

除了“地利”外,新瑞鵬的早期發展離不开創始人對連鎖化的先知先覺。

彼時寵物醫療行業,大抵可分爲三種模式:一是連鎖模式(做全國或區域生意)、二是多店模式(創始人的品牌效應較強)和三則是單店模式(類似“夫妻作坊”)。

而在高瓴入局進行整合前,彭永鶴憑借着對連鎖的先知先覺,通過引入外部投資者,並通過與醫院醫生進行股權綁定,爲後期的規模化做足了准備。

2013年11月,瑞鵬分別以兩家員工持股平台成立了有限公司,2014年开始引入外部投資人劉志峰和生力軍,這筆1000萬的投資讓彼時的瑞鵬估值達到1億。隨後,瑞鵬進一步將股權轉讓給醫院醫生,在2015年底引入達晨財智,瑞鵬估值達到了7.5億。2016年8月,瑞鵬登陸新三板,2018年又得到了陽光匯融的2.46億人民幣的投資,估值由此上升爲25億。

與資本端一系列動作相對應的是瑞鵬的“跑馬圈地”。在瑞鵬新三板上市前夕,按照中國獸醫協會寵物診療分會(會長林德貴)的全國性行業調研結果顯示,瑞鵬已是中國擁有分院最多、規模最大的寵物連鎖醫院。而在上市後,瑞鵬又通過入股美聯衆合動物醫院,其前身正是北京伴侶動物醫院,也由此攻下了華北市場。

借助資本“买买买”背後,瑞鵬通過將渠道與人綁定,一定程度上避免了早期核心人員的流失。在瑞鵬連鎖化過程中的“關鍵人物”張延忠曾在2016年的一次採訪中提及瑞鵬的薪酬體系標准爲:“基層員工拿薪酬,管理層拿分紅、高層和院長拿股權(股權就是話語權)”。

對連鎖化的早期探索是瑞鵬佔盡“天時”的體現,同樣也爲高瓴入局後的“人和”埋下了伏筆。

在高瓴張磊的主導下,原高瓴系的寵物醫療資源與瑞鵬系整合爲“新瑞鵬”, 國內寵物醫療的競爭格局也由原本的瓴域集團、瑞鵬集團和瑞派集團“三足鼎立”的局面變爲“雙雄”格局。

而高瓴選擇瑞鵬的原因,或許有二:一是彼時的市場份額相關,高瓴與瑞鵬的強強聯合能夠拉开與行業老二的距離。二是與企業DNA相關,熟悉高瓴投資風格的人都知道,高瓴非常尋找“同類”,在完美日記的投資上,高瓴創投合夥人戴粵湘就這樣評價:“(黃錦峰)他的想法和我們對這個行業的思考是很契合的。”

而在新瑞鵬這個標的上,原高瓴執行董事,現任新瑞鵬集團副總裁王榕也提到:“不同品牌的創始人有不同的DNA,有各自的特質和主張,採用多品牌推進的打法,快速進入重點區域和重點城市,並且形成對相對稀缺行業人才的拉動和吸引力。”

這恰好與彭永鶴此前的打法不謀而合。用資本的打法,通過“並購+自建”,延伸自身的產業鏈,讓新瑞鵬成爲了一家涉及寵物護理服務(包括寵物醫療服務和美容服務)、供應鏈服務以及本地服務的平台型企業。

這也是張磊“價值投資”的生態打法體現,在《價值:我對投資的思考》:“真正偉大的公司敢於打破自身壟斷地位,從內部打破邊界構建一個資源开放、互利共贏的生態。”

那么一個關鍵問題產生了,崛起之後的新瑞鵬有潛力成爲一個“真正偉大的企業”嗎?

新瑞鵬能撐起300億的估值嗎?

經歷了從舊瑞鵬到新瑞鵬的銳變,在資本的催熟下,其估值也一路水漲船高,實現了“6年300倍”的奇跡。

高估值往往對應着高成長性,特別在消費行業,估值高低取決於兩個關鍵因素:一是所處賽道的成長,投資人愿意爲好賽道支付更高的估值,因此上述行業往往會享受更高估值溢價;二是投資活躍程度,更多投資人看好,也將帶來個股的供不應求。

上述估值邏輯反在新瑞鵬身上,也體現出“賽道優+投資活躍度”的特點。一方面,從賽道屬性看,隨着城鎮化加快、年輕人養寵意識提升與陪伴需求的增加,當前我國寵物市場仍處快速成長期,而寵物護理空間更爲廣闊。據沙利文數據,國內寵物護理市場規模由2015 年的200億元增長至2021年的545億元,復合年增長率約爲18.2%,高於寵物食品等細分賽道增速。

另一方面,從投資活躍度看,在消費投資整體遇冷的大環境下,寵物行業依舊是熱門賽道。據“寵業家”的統計,2022全年國內寵物行業融資35起,其中國內明確披露有過億級別的融資有5起,而新瑞鵬背後的資本方,除了早期的達晨與高瓴外,其背後不乏雀巢、水滴資產、騰訊、碧桂園創投、雪湖資本、中金公司等多家知名機構的站台。

“供不應求”擡高了新瑞鵬的估值,曾在後續追加多輪投資的達晨財智在接受採訪時曾表示“後幾輪未參加的原因”是:“受限於資金體量沒有再繼續跟投”。

但高估值往往是一把雙刃劍,在過去幾年中,一大批湧現出的高估值消費品企業面臨“擠出泡沫”的過程,而新瑞鵬能否充分在後續經營中用持續的增長業績消化估值,撐起300億元的估值,依舊需要打上一個問號。

首先,從業務的成長性看來,新瑞鵬正陷入“規模陷阱”——營收增長依賴高速擴張,但實現“規模經濟”是個難題。拆解來看,一是營收主力“不賺錢”,其他業務未成氣候。二是,成本支出剛性,全產業鏈投入導致模式較重。

新瑞鵬的業務結構主要分爲三類,佔比超五成的“營收主力”爲寵物醫療服務,佔比爲36.5%的供應鏈服務以及包括極寵家與阿聞購物在內的本地服務業務。但作爲最大的收入來源,報告期內,新瑞鵬的寵物醫療服務毛利率已從4.1%下降到0.2%,增速也在下滑。

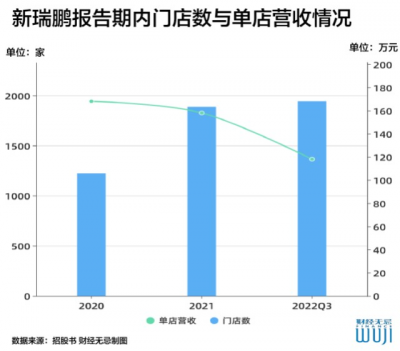

營收主力的疲態也顯現在單店收入的下滑上。2020年至2022年Q3,新瑞鵬线下門店數從1224家上升至1942家,與之對應的是單店營收從168萬下滑至118萬,核心原因在於門店成本較爲剛性,其中單店的人工成本佔比從50.60%上升到54.95%。

與此同時,新瑞鵬的其他業務板塊尚未成氣候。新瑞鵬通過與渴望、皇家等產業鏈頭部寵物品牌合作,通過大規模的採購提升對上遊的議價,從而在終端取得一定的價格優勢。

而品牌看中新瑞鵬的其實正是來自醫療與本地服務(线上阿聞到家+线下極寵物家)的渠道紅利,品牌賣貨與渠道擴張是一體兩面的結果,只有开更多的店才能保持更多的增長。但新瑞鵬忽略的, 一是消費心智,二是競爭對手的打法。

財經無忌訪談多位養寵人士發現,購买寵物食品或寵物用品大多有熟悉的渠道,例如熟人購买、微信群拼團等,從线下寵物醫院購买的人很少。”我們都有熟悉的糧,寵物醫院裏不一定有。”一位有着6只貓的養寵人士告訴財經無忌。

除此以外,阿聞寵物電商側的打法在流量與平台認知上無力與電商巨頭抗衡。財經無忌使用阿聞寵物發現,該應用作爲新瑞鵬的线上接口,實則串聯起醫療、供應鏈與本地服務等多項業務。

在寵物食品與用品端,新瑞鵬學起了“拼多多”,通過大力補貼引流,但無論是玩法、價格抑或是流量,對比天貓、京東等傳統電商巨頭,阿聞寵物都面臨極強的挑战。

阿聞寵物的低價團購打法 圖源:阿聞寵物截圖

數據顯示,截至2022年6月,天貓上擁有42個全年銷量過億寵物品牌,33個全年銷量過億寵物店鋪以及7個百萬寵物會員俱樂部。

在寵物主糧品牌中,財經無忌分別選取2個國外品牌與1個國產品牌,對比價格發現,阿聞寵物在國產糧上具備一定的價格優勢,但在國外品牌上,優勢並不突出。

對比不同電商平台的價格,阿聞寵物的議價能力低於頭部電商平台,在激烈的用戶爭奪中,阿聞寵物活躍用戶數正在逐漸降低,從2021年的135萬下降到2022年Q3的95.7萬。國金證券也指出,從毛利率角度,阿聞寵物受第三方促銷要求、補貼以應對傳統電商平台價格競爭激烈影響,當前仍處於較低水平。

在深陷“規模陷阱”外,“自建+並購”所帶來的運營問題——一方面是基本面的現狀:持續收窄的現金流能否支撐新瑞鵬後續的增長?另一方面,是連鎖化基本盤的擴張也爲組織管理帶來了更大的挑战。

招股書顯示,截至2022年9月30日,新瑞鵬账上現金8.56億元,但受限制的現金仍爲15.72億元,其中經營現金流爲-5.02億元, 這說明新瑞鵬通過經營獲取現金流的“造血能力”正在下降。

浙商資管公募團隊在分析報告中也指出新瑞鵬因估值過高或存在的“商譽減值”問題:“2015年爲資本化的元年,大量資金湧入,一級市場的狂歡之下,一些品牌的估值高達5倍PS,近年來道德風險暴露、投資趨於理性,同時競爭加劇,經營績效的不及預期或將觸發商譽減值。”

夢想要有,但不能太大

在一篇《從高瓴到新瑞鵬,親歷者王榕談如何擁抱變化》的文章中,原高瓴執行董事,現任新瑞鵬集團副總裁王榕提到了高瓴入局寵物醫療這個細分領域時的細節,她曾畫了一張行業生態圖,並且把這張圖跟張磊做了溝通。

“(張磊)他一开始告訴我們,一定要有一個Big Dream,就是大的夢想版圖,想清楚了終局,再規劃先做哪一步,後做哪一步。這個行業生態圖與新集團的生態战略的想法很接近。”

總結高瓴過去的兩個典型的投資案例京東與藍月亮不難看出,區別於傳統投資人角色,高瓴反復在強調“創造價值”——高瓴推動劉強東堅定信心砸下真金白銀自建物流,說服藍月亮進軍暫時會虧損的洗衣液領域,這一點在新瑞鵬身上也得到了體現。

如何創造價值?新瑞鵬給出的答案,一是平台化,二是數字化,而其終極目標則是實現產業化。

但Big Dream要有,但不能太大,眼下的連鎖寵物醫療尚處發展初期,行業競爭格局也未定,如若成功上市,新瑞鵬面臨的處境或會更加艱難。

首先,新瑞鵬將背負更大的盈利壓力 ,這意味其需要背上“一邊拓店,一邊盈利”的kpi,而寵物醫療不像“新茶飲开個加盟店”,無論是自建還是並購,都需要較長的適應期。

其次,人才培養制度的速度或趕不上擴店速度 ,當門店背負盈利指標,或造成人員流動性強的問題,由此進一步導致門店競爭力下滑。

阿亮(化名)是南京本地的一家私人寵物醫院執業醫師,他同時在連鎖醫院與私人醫院工作過,在他看來,私人與連鎖的模式對醫生而言各有優劣:“連鎖盡管有着比較好的晉升制度,但醫生都有盈利指標,業績壓力比較大,在私人醫院的話,可能不是那么穩定,但是努力做,會有回頭客。”

最後,則是品牌認知的問題 ,當前中國寵物醫療機構存在連鎖、醫療服務品質參差不齊,多店、單店的經營模式,其成熟度遠遠低於歐美成熟市場。區別於成熟市場消費者選擇寵物醫療的”就近原則“,中國消費者大多是“看人不看品牌”,醫生資源依舊是關注的重點。

彭永鶴曾說:“想要撬動一個傳統行業的整體改變,需要一只空前的巨獸”。不可否認的是,新瑞鵬確實只用了20年左右完成了美國寵物巨頭Banfield與VCA花費漫長時間建立起的連鎖網絡,但這只“巨獸”是資本催熟下的產物。對標美國,中國的寵物產業一定會出現更多的偉大的企業,但是否會是“新瑞鵬”?這個問題的答案還尚不明朗。

參考資料:

吳曉波頻道:《寵物看病比人貴?揭祕中國寵物醫療發展史》

張延忠:《瑞鵬如何實現從1到100家連鎖醫院》

信息之家:《從高瓴到新瑞鵬,親歷者王榕談如何擁抱變化》

浙商資管公募團隊:《從新瑞鵬擬美股上市看寵物醫療產業的破局》

遠川研究所:《起承轉合:解碼高瓴消費的千億版圖》

寵業家:《獨家 | 寵物醫療第一股,爲什么是瑞鵬?》

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:獸醫創業,三年虧超30億元,“寵物醫療第一股”新瑞鵬成色幾何?

地址:https://www.breakthing.com/post/47214.html