1.硅谷銀行危機

3月9日,硅谷銀行出售210億美元債券組合虧損18億美元(2022年利潤15億美元);股價瞬間下跌60%,盤後下跌超25%。

3月10日,美國聯邦存款保險公司(FDIC)宣布硅谷銀行破產:投資者和儲戶3月9日從硅谷銀行提取420億美元直至現金余額爲-9.58億美元。有保險的儲戶可以取款不超過25萬美元。

3月13日早間,在亞洲金融市場开盤前,美聯儲、美國財政部和美國聯邦存款保險公司聯合宣布所有儲戶都將可以100%取走硅谷銀行存款。

2.硅谷銀行危機凸顯美國銀行業資產錯配問題,美聯儲快速出手

3月12日,美方籤名銀行(總資產約爲1103.6億美元,存款總額約爲885.9億美元,近四分之一的存款來自加密貨幣領域。)緊隨其後宣告破產。繼SilvergateBank和硅谷銀行之後的第三大銀行倒閉案。硅谷銀行事件凸顯美國金融系統風險:美國銀行業資產錯配問題普遍存在。美商業銀行持有4.58萬億美元美國政府債券,浮虧6204億。

3月13日早間,在亞洲金融市場开盤前,爲防止新的“硅谷銀行”事件進一步衝擊美國金融系統穩定,美聯儲、美國財政部和美國聯邦存款保險公司給美國銀行業打了一個補丁:推出了新的預防銀行擠兌的融資工具:銀行定期融資計劃BTFP。BTFP向銀行、儲蓄協會、信用合作社和其他符合條件的存款機構以面值抵押債券組合獲得一年的貸款,作爲額外流動性的來源。美財政部將從外匯穩定基金中提供高達250億美元的資金作爲BTFP的支持。

3.穆迪下調美國銀行業評級,歐洲瑞士信貸又暴新危機

3月14日穆迪把美國銀行業展望評級從“穩定”下調爲“負面”。雖然美國財政部和聯邦儲備委員會出手爲儲戶“兜底”,但“儲戶和投資者信心迅速大幅下降”,“凸顯美國銀行業資產負債管理的風險因利率飆升而惡化”。

歐洲當地時間3月15日,瑞士信貸爆雷,傳出金融控制存在重大缺陷、股東拒絕增持的消息,引發市場恐慌。瑞信股價周三大幅下跌30%。一年期信貸違約掉期(CDS)接近1000個基點,是該行20年平均水平的14倍以上。

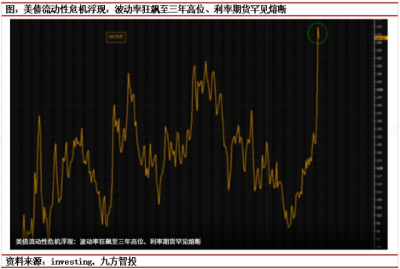

4.歐美國債市場異常波動,瘋狂程度四十年一遇

3月15日,歐美國債市場焦慮,美債遭遇四十年一遇的異常波動。歐美國家政府債券,通常被視作是全球最安全、流動性最強的資產。然而,在投資人對全球銀行業健康狀況的擔憂持續近一周後,國債市場3月15日也面臨了巨大壓力。美國國債和德國國債這兩個關鍵市場的流動性出現大幅下降。利率期貨市場一度出現了罕見的熔斷,與有擔保隔夜融資利率(SOFR)相關的6月、7月和8月期貨,以及8月和9月聯邦基金利率期貨的交易一度出現了約兩分鐘的暫停。

美債收益率大幅收跌,2年期美債收益率一天內重挫約35.2個基點至3.898%,重新失守了4%關口,同時也刷新了2022年9月以來的最低水平。一周內,這一與美聯儲利率變動關聯緊密的收益率指標就已經累計重挫了逾100點。債券交易員表示,這是他們職業生涯中見過的最瘋狂的市場波動之一,上一次出現類似的場景還要追溯到上世紀80年代初美聯儲前主席沃爾克在任時。

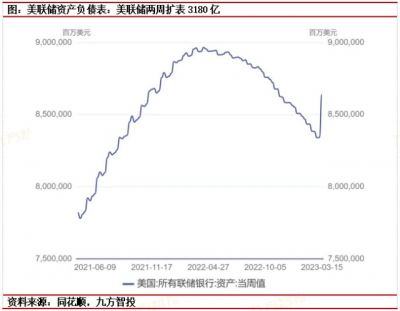

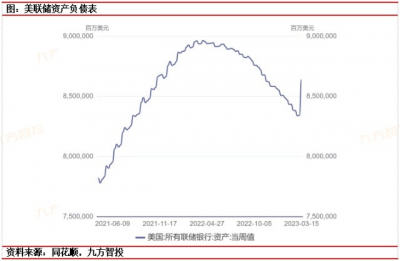

4.美聯儲擴表3180億美元,美國大行出手救市,瑞士央行借款500億瑞郎。

美聯儲兩周內擴表3180億:截至3月15日當周,美聯儲數據顯示,銀行通過貼現窗口借貸1528.5億美元,創歷史新高,高於前一周的45.8億美元。歷史最高紀錄是2008年金融危機期間的1110億美元;

而上周其他信貸額度總計1428億美元,其中包括美國聯邦存款保險公司(FDIC)爲硅谷銀行和籤名銀行提供的貸款。與此同時,貨幣市場基金的負債過剩並未緩解,美聯儲通過隔夜逆回購吸收的資金規模仍然在2萬億美元。現在美銀行體系是大行負債過剩,中小行負債短缺,貨幣市場基金負債過剩。

當地時間3月16日,華爾街11家美國大行(包括摩根大通、花旗集團、美國銀、富國銀行、高盛和摩根士丹利等)聯手將向第一共和銀行存入300億美元。第一共和銀行獲得紓困提振銀行板塊,金融與科技板塊聯袂帶動美股上漲。1998年,當時美國14家銀行聯合起來救助長期資本管理公司(Long-TermCapitalManagement)。此舉不僅挽救了這家苦苦掙扎的對衝基金,還防止了全球金融市場的崩潰。

3月16日,摩根大通分析師的估計,新的擔保計劃最終能提供的流動性下限4600億美元,上限爲2萬億美元。依據的是美國風險壓力最大六家銀行的無保險存款數量,這六家銀行的無保險存款佔總存款的比例最高。

歐洲當地時間3月16日,瑞信已經計劃從瑞士央行借入至多500億瑞郎的資金,並回購約30億瑞郎的債務,以求提高流動性並安撫投資者;瑞士央行表示愿意向瑞信提供流動性支持。瑞士政府和監管機構討論了穩定瑞信局勢的選項,包括提供流動性支持和拆分瑞信子公司;歐洲央行已經聯系了各大銀行,詢問它們對瑞信的風險敞口。

4.市場對歐美銀行業的擔憂情緒有所降溫,影響深遠有待觀察

3月17日,至此市場對歐美銀行業的擔憂情緒有所降溫,但避險情緒仍未完全消散,多空雙方可能會來回拉鋸,投資者需要留意歐美銀行業危機的進一步消息。但市場更多目光已經轉向美聯儲下周的議息會議上。根據CME美聯儲觀察工具,市場大幅提高了美聯儲下次政策會議加息力度較弱、甚至暫停加息的可能性,投資者預計美聯儲加息25個基點的可能性爲80.5%。

後續影響:

1.導致市場預期混亂:政府和美聯儲官員安撫銀行儲戶的做法,攪亂了投資者對他們抗擊通脹決心的假設,這一轉變預示着未來將出現進一步的混易。

2.美國經濟硬着陸風險加大:銀行業接連爆雷將導致信貸條件收緊,從而使美國經濟可能硬着陸,因爲區域性銀行在美國信貸擴張中發揮着關鍵作用。據RealEstateWitch的一項調查,大約75%的受訪者認爲美國正在走向衰退,69%的人則稱已經進入衰退之中。超過一半(55%)的受訪者則悲觀表示自己將在經濟衰退中失去一切。

3.美聯儲或貨幣政策失效:隨着存款提取和利率上升不斷增加銀行的融資成本,銀行可能需要收緊貸款標准,並謹慎發放新貸款以維持其流動性和盈利能力。從根本上收緊金融狀況;即使美聯儲現在开始降息,銀行也可能會加大信貸審批的難度,而鑑於信貸對經濟的支持作用,這將給增長帶來麻煩;如果美聯儲真的停止加息,也可能會擾亂市場,停止加息表明美聯儲意識到美國區域性銀行正處於崩潰邊緣。

4.去美元化加速:國際社會對於美元的惶恐和擔憂越來越強烈,信任感也越來越低。美元指數即將开啓下行周期,獨霸國際貨幣體系的歷史恐將一去不返。美元指數已經歷了爲期超過11年的上行長周期,從更長時間的維度來看,美元指數已站在長周期走弱的开端。本輪美元指數下行大周期或在眼前。

美元顯著高估,長周期下行就在眼前:基於歷史經驗來看,“雙赤字”和美元估值偏高蕴含的貶值壓力較大,且向前展望難有相對更樂觀的支撐因素,本輪美元指數下行大周期或在眼前。“雙赤字”和美元估值偏高蕴含的貶值壓力較大,且向前展望難有相對更樂觀的支撐因素。

5.人民幣國際化加速疊加全球去美元化,中國經濟與資本市場長牛可期

中東地緣的變化將使得石油美元漸行漸遠,石油人民幣漸行漸近。中伊沙三國發表聯合聲明,沙特伊朗恢復外交關系。

中國特色估值體系的提出就是爲了全面提升國企經營質量與效率,未來我國的上市國企將提供穩定的分紅率與資本回報率吸引全球養老金、國內養老金與居民儲蓄等長期資本流入中國股市。中國資本市場與人民幣國際化相輔相成,未來人民幣將在國際貨幣格局中最起碼可以與美元、歐元三分天下,這樣未來將有大量的國際長期資本流入中國。

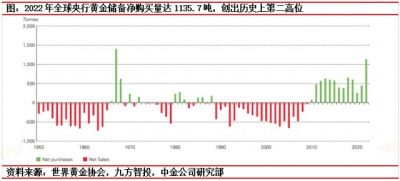

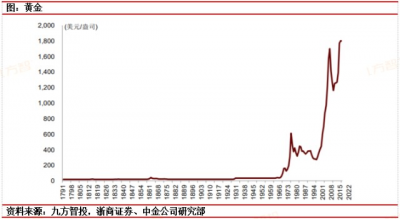

6.全球去美元化,非美資產(尤其是中國資產高成長)和黃金長期受益

展望未來,去美元化和全球央行系統性增持黃金儲備的趨勢將愈加凸顯,全球黃金儲備的提升空間潛力較大。

世界黃金協會的數據顯示,1900 年以來,黃金跑贏了歷史上的所有的以國家政權所背書的法幣。

參考資料:

20221018-浙商證券-黃金:避險價值凸顯

20230208-中金公司-有色金屬:黃金綻放,正逢其時

本報告由研究助理協助資料整理,由投資顧問撰寫。投資顧問:王德慧(登記編號:A0740621120003)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲擴表3180億,全球股市暴漲

地址:https://www.breakthing.com/post/48193.html