盡管美聯儲及時出手救助,硅谷銀行(SVB)風波逐漸平息,但其他美國中小銀行的儲戶仍面臨存款取不出、取款慢的煩惱。

“第一共和銀行(FRC)從周一开始就無法取款,周二雖然接受了我的提款指令,但以前只要幾秒鐘就能到账,昨天說要48小時。”某美國對衝基金合夥人對第一財經記者表示。

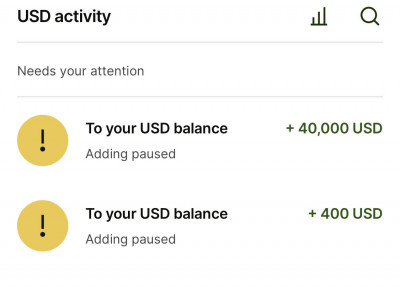

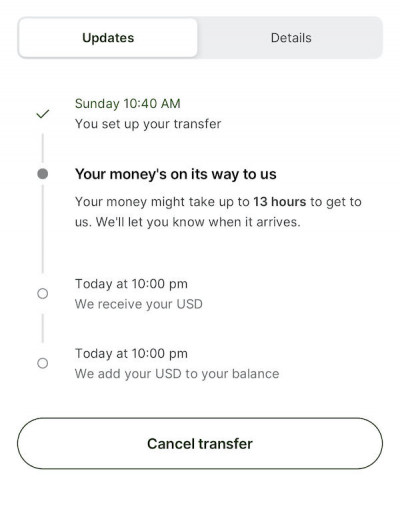

周一下午,上述人士就發現第一共和銀行账戶裏的資金無法提取,交易指令顯示一直處於“暫停”(pausing)狀態,前後嘗試了兩筆大額和小額(40000美元和400美元)皆顯示失敗。該账戶爲其公司的账戶。

直到周二下午,交易指令开始被接收,然而銀行系統顯示資金在48小時內才會到账。截至北京時間周三20:00左右,系統顯示資金終於到账,前後整整耗時約三天近70小時。

這家被認爲資產負債表尚且健康的中小銀行此前亦被空頭盯上。北京時間3月13日晚間美股开盤後,銀行股大幅承壓,第一共和銀行停牌,开盤跌67%,爲創紀錄最大跌幅。西太平洋合衆銀行(PacWest Bancorp)觸發熔斷,此前跌約35%。

不過,周二銀行股普遍反彈。周三美股盤前,地區銀行股繼續反彈,截至北京時間19:50,第一共和銀行漲26.98%,西太平洋合衆銀行反彈超33.85%,阿萊恩斯西部銀行(Western Alliance Bancorp)反彈14.36%。

SVB的業務模式和資產負債結構注定了該銀行容易面臨風險,但第一共和銀行相較之下卻不同。316億美元的投資證券佔第一共和銀行總資產的16%(SVB高達57%),而1623億美元的貸款佔其資產基礎的82%,爲最大份額。最大的不同是,第一共和銀行的貸款量是SVB的2倍多,而其貸款的風險敞口不到後者的四分之一。這意味着該行更傾向於長期資產業務,而這些資產不會受到短期利率風險和貨幣貶值的嚴重影響。由於業務重點是貸款,所以信貸質量也值得關注,第一共和銀行在這方面也有着良好的記錄。自成立以來,在4550億美元的累計貸款發放中,該行只經歷了8個基點的淨損失和衝銷。

不過,由於中小銀行的情況普遍令人擔憂,儲戶的擠兌壓力仍在攀升,這可能導致該行取款難、提款慢,而時間對於部分儲戶而言和資金安全同等重要。“我們也准備把第一共和銀行账戶的錢存到美國銀行(BOA)去,大型銀行更安全。”上述人士告訴記者。

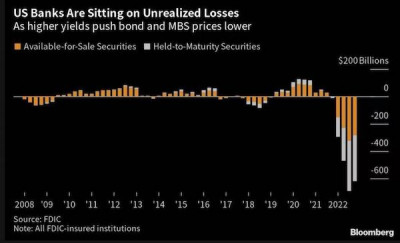

彭博數據顯示,美國銀行在短短數日內吸收了超過150億美元新存款,成爲硅谷銀行等三家美國規模較小的銀行倒閉後最大的贏家之一。由於擔心危機蔓延,尋求避險的儲戶紛紛湧向被視爲“大到不能倒”(too big to fail)的一些大銀行。接近美國銀行的人士對記者表示:“在目前的情況下,銀行並不會因爲獲得大量存款而感到高興,以前還可以進行同業拆借來將資金融出,現在同業的流動性情況都差強人意,因而只能投資美債,但目前美債的情況亦充滿不確定性。”FDIC數據顯示,據估算,截至去年底,所有美國銀行的可供出售和持有至到期的投資組合未實現虧損總計爲6200億美元。

景順首席全球市場策略師Kristina Hooper對記者表示,美國政府針對此次銀行業危機宣布了一項新工具——銀行定期融資計劃(BTFP)。這項新的融資工具解決了極度寬松的貨幣政策環境迅速收緊所引發的問題。承受巨大壓力的銀行可以獲得與債券面值(而非市場價值)相等的貸款。此外,監管機構已建立一種觀念,即政府債券可被視作無風險資產,借此鼓勵銀行及其他機構依賴其來提升風險加權資本比率。

“此計劃是監管決策的直接結果。可是,政府債券顯然面臨着巨大的價格風險,因此可能造成重大損失。”Kristina Hooper稱,相信過去一周的事件強化了“美聯儲看跌期權”依然有效的觀點,美聯儲似乎不太可能繼續大幅加息。截至目前,考慮到大型銀行的監督、監管及資本化已大幅收緊,事件帶來的影響相對單一,不太可能波及整個金融系統。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:第一共和銀行儲戶稱“取款難”:原來幾秒鐘 現在70小時

地址:https://www.breakthing.com/post/48356.html