大家好,我是長橋海豚君!

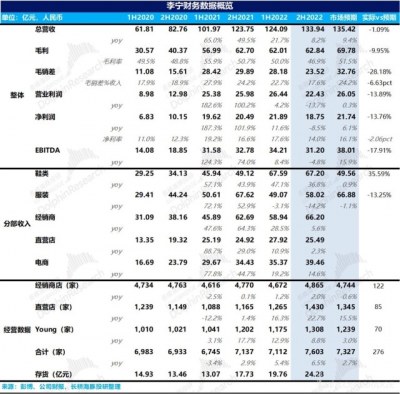

北京時間 3 月 17 日早港股盤前,李寧$李寧.HK 發布了 2022 年全年業績。基於去年下半年有實體門店營業受限及感染逐率快速上升雙重影響,海豚君猜到了下半年整體運動服飾銷售情況不會很好看。比較低於市場預期的是毛銷差下滑比較嚴重,影響到下半年公司出現淨利潤下滑的情況。

要點如下:

1.流水增速放緩:去年營業時間較少,线下能夠保持住增長已經是非常難的事情。從門店的經營情況來看,整體的流水提升主要貢獻是源於渠道網點的持續擴張。而同店營業額,不管是直營渠道,還是經銷渠道都是下滑的,只不過程度不同而已。

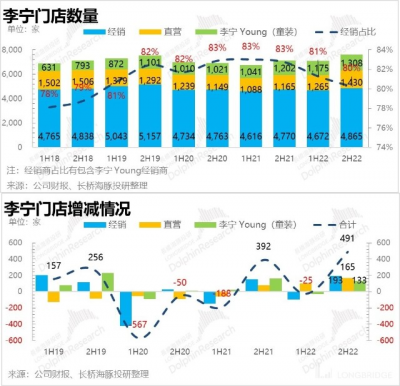

2.門店拓張:超過市場預期,不僅是市場比較期待的 Young 門店,直營門店也有較爲激進的擴張狀態。不過從風險偏好考慮,市場很難在逆風的時候給與更多的估值肯定,反而會擔心經營風險。线下經營才剛剛开始恢復,目前的拓展速度大有放手一搏的狀態,如果是行業真正在反轉,李寧則能夠喫到更多的修復紅利,反之就是沉重的負擔。

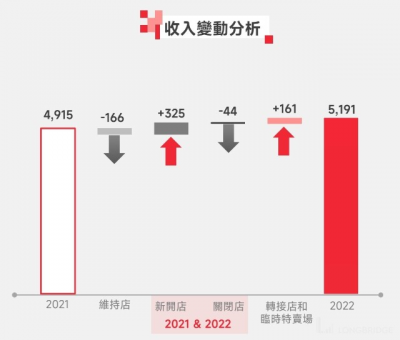

3.收入:看起來公司犧牲了毛利率和費用率,花了全部的力氣在保持收入的正增長。分品類中,鞋類的增長勢頭比預期還要猛烈,主要得益於產品力的提升。而服裝的下滑趨勢基本隨行業大流,並且李寧由於前一年同期基數過高,加重了下滑趨勢。

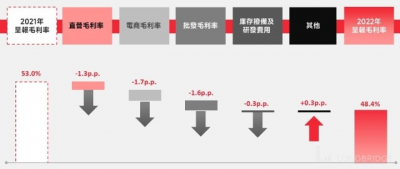

4.加大折扣力度(主要影響)以及成本的波動(次要影響)造成毛利率的下滑,同時銷售費用的提升綜合帶來毛銷差的慘不忍睹,比市場預期低了 7pct,淨利率只能靠利息收入挽尊。除了銷售費用,其他开支比如員工成本、研發成本都在增加。

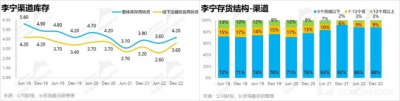

5.庫存改善的趨勢停止:這一波庫存周期李寧處於相對於有利的位置,和同行業相比,壓力沒有那么大,店鋪庫存基本上控制在 4 個月以下,還有 2 個季度是控制在 3 個月以內。但是之前持續降庫存的確實似乎的已經停止。截止去年年底,庫存罕見的有向上擡升的趨勢,不過目前尚可控。

海豚君整體觀點:

整體來看,李寧下半年的經營表現屬於矮子裏面的高個。但是因爲友商前期已經出過經營數據,李寧之前沒有預告過,以及從一些行業信息中了解到,李寧的單價還是很堅挺的,因此,市場對於淨利潤的預期較爲樂觀。

此次業績收入的差距不大,但是毛銷差確實有些匪夷所思。不過仔細研讀下來,海豚君覺得李寧是把精力更多的放在了保住規模上,暫時的犧牲了毛利率和費用率。加大折扣力度,加強渠道擴張,李寧對於未來行業的反轉下了比較大的賭注。在去年下半年行業處於困境的狀態,如此的犧牲,雖然保住了收入,但是庫存並沒有繼續改善,說明保住收入的結果還是頗爲慘烈。

但是海豚君還是看到了一點希望,就是行業不好的時候,不光是李寧一家,整體國產品牌在憑借自己的能力殺出一條血路。國產份額在持續提升,不僅僅是集中度的提高,最近兩年還是以擠佔海外品牌份額的方式直面競爭。就像前期的深度報告《李寧的 “周期劫” 還要熬多久?》中提到的,國貨之光仍在流行。而在這樣的趨勢下,李寧的勝算還是很大。

以下爲財報詳細解讀:

一、勉強保收入,毛利沒扛住

去年是歷經波折的一年,不僅忍受疫情反復,對於大部分制造企業而言還要承受較大的成本壓力。服裝制造企業,尤其是運動服飾,由於產品毛利率較高(50% 左右),對於成本的敏感性可能沒有其他制造業那么強,但是在收入增速大幅下滑的背景下,任何細微的差異都會被放大。

去年全年,李寧流水端僅有個位數的增長,即使不考慮 2020 年基數的影響(21 年對比 19 年復合增速達到 25-30%),其中的差距也十分明顯。尤其是下半年幾乎沒有增長,线下門店因爲營業時間受限而表現得更爲慘烈。

海豚君認爲,按照去年的環境,尤其是四季度遭受散發疫情影響线下營業時間和感染率達峰影響人流量雙重壓制,能有增速已經實屬不易。

李寧(不含國際業務和 Young)流水當中仍舊以新品處於絕對優勢。不管是從消費者的接受程度或者是企業的庫存包袱來看,李寧目前尚沒有太大的負擔。

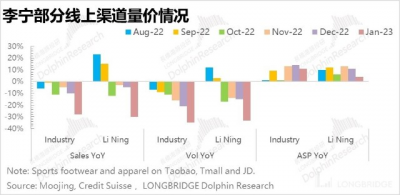

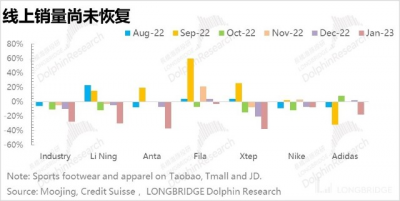

全年收入達到 258 億基本是和市場預期一致的。當然,市場預期早就根據去年四季度的表現進行了調整。雖然公司沒有做過業績預告,但是能夠感知的事實是:线上,去年下半年國內主要线上零售渠道(淘寶、天貓國際、京東)的運動服飾各個品牌流水,基本上都是個位數下滑或者持平的狀態。线下,門店經營受限導致單店下滑幾乎已是定局。

並且兩個月前安踏體育($安踏體育.HK)就已經發布過經營表現,安踏品牌和 FILA 品牌的流水都是負增長。因此對於李寧的收入,市場原本就沒有給予很高的預期。

之前的深度報告《李寧的 “周期劫” 還要熬多久?》中海豚君提到過,在上一輪庫存周期的去化過程中,李寧用了比友商更長的時間來消化。痛定思痛,本次庫存周期李寧和同行相比要偏低一些,包袱並不算太重。

從流水和收入的角度來評價,李寧和同行相比應該能算的上市矮子裏面的高個。但即使是這樣,也是犧牲了毛利率和費用的結果。

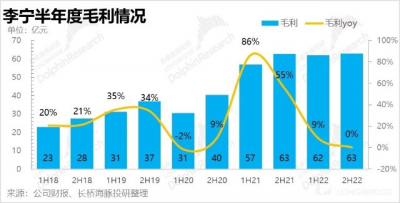

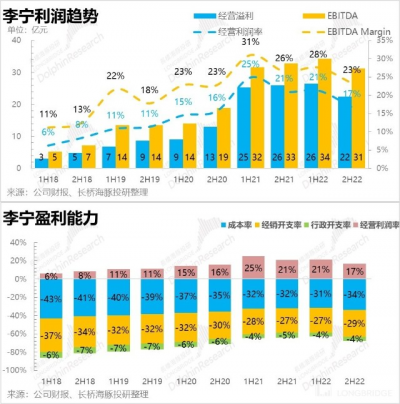

邊際來看,公司下半年的收入增速又下了一個台階,增長僅爲高個位數,限制了目前的淨利潤卡在 20 億的範圍內。收入增速難以維持的情境中,毛利率和費用率稍微波動一點就很可能會引起淨利潤的下滑。

李寧即是如此,在享受了一段時間的高毛利之後,去年下半年也終於扛不住了,自 2021 年以來首次跌破 50%,也是近五年最低的狀態。

一方面是由於成本的上漲以及折扣力度加大(影響程度更大)使得毛利率在下半年下降了 3.8pct(全年下降 4.6pct,线下的負面影響更大),另一方面是加大營銷推廣使得下半年的銷售費用率提高。綜合使得毛銷差低於市場預期 6 個點,大大不及預期。想到了下半年貨難賣,只是沒想到這么難賣。

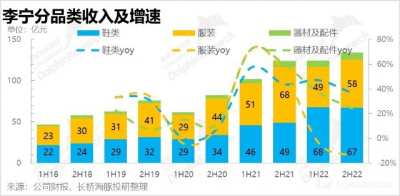

二、鞋比衣服好賣

分品類看卻是和市場預期完全不一致。

鞋類李寧依舊保持了高增長趨勢(不愧是李寧的王牌),要知道實現這樣的增長幅度並不容易。其實前年下半年鞋類的基數並不低,並且去年上下兩個半年相比,下半年不僅同樣有疫情幹擾,年底還因爲防疫政策的調整使得 12 月份的客流大幅下滑。

服裝類的下滑表現就非常吻合行業的情況,不過由於 21 年下半年李寧的服裝品類營業收入基數實在太高(達到 68 億,歷史之最),所以加重了去年下半年李寧在該品類的下滑趨勢。

整體上看,這兩大品類過去(2021 年以前)增速比較接近,基數大了以後(2021 年)开始漸漸拉开差距,李寧比較有優勢的鞋類增長後勁比較強。

可以理解,不光是李寧,也包括其他的運動品牌,在爆款的打造中鞋類比服裝類更容易制造爆點,也更容易出圈一些。國產品牌中鞋類的認可度會稍微高一些,過去出過不少系列類都是可圈可點的爆品。不僅是穿,還有一些款式具備收藏價值。而國產品牌服裝類的收藏性稍微弱了一些,經典球服基本上都是海外品牌。

讓海豚君覺得比較困難的是,去年下半年能夠持平基本上靠 ASP 的提升。以线上銷售爲例,包括李寧在內的大部分品牌在銷量方面表現得十分悽慘,尤其是去年四季度。不過线上目前的佔比還不算高,大部分品牌是維持在 30% 左右,主力軍還是线下,且最近线上有持續被线下分流的趨勢。

三、线下佔比重,門店持續擴張

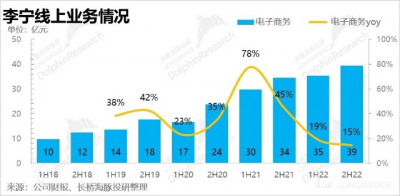

接着我們來看李寧的分渠道表現。公司目前主要的銷售渠道還是依賴线下。在電商業務不斷猛攻的背景下,线下業務佔比依舊牢牢維持在 70%。

在了解分部業務具體的表現之前我們先看一下門店拓展情況。

3.1 門店持續拓張

門店拓展這一塊也是本次財報中,海豚君看到的較爲稀缺的亮點。

去年下半年盡管國內有疫情散發,公司還是維持住了渠道的提升,並且這個提升數量要大大快於市場預期。此前市場對於李寧 Young 的期待會稍微高一些,作爲服飾等大行業當中爲數不多的高增速細分賽道,童裝過去的表現一直還不錯。而在去年李寧在這一塊持續也算是中規中矩。

亮點在於去年下半年李寧持續在做以大店爲核心的渠道擴張,並且效果非常明顯。經銷門店和直營門店數量都有超預期的增加。疊加目前有线上被线下分流的趨勢,防疫政策調整後线下門店客流逐步恢復,此時的渠道擴張絕對有利於公司份額的持續提升。

3.2 线下經銷抗住大旗

經銷商渠道和直營渠道都能維持住正增長,使得整體的线下增速能穩在中單位數的水平。

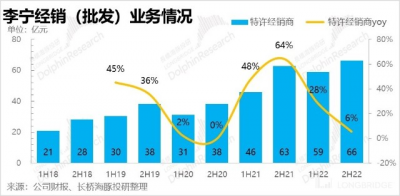

1)經銷渠道

難逃增速下滑趨勢,經銷(批發)業務能落在 6% 的增速已經是非常努力的結果。其實對比前文的渠道擴張,大家不難發現,渠道數量在持續擴張,但是業務增速放緩,裏面本質的原因是同店銷售的下滑,尤其是在去年四季度,經銷門店同店銷售額下滑接近 20%。

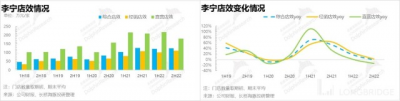

2)直營渠道

相比之下直營的表現更爲尷尬一些,雖然擴張的更快,不過同店銷售下滑的也更快。尤其是去年四季度同店下滑接近 30%。從全年的收入變動情況來看,公司的直營業務收入貢獻均來源於新开店。而店效基本上都是處於持平,或者單個尾數下滑的狀態。

3.3 线上佔比較小

线上業務算是所有業務中表現得還不錯的地方,去年四個季度都穩住了,沒有出現單季度下滑的情況。

四、舉步維艱的行業或見萌芽

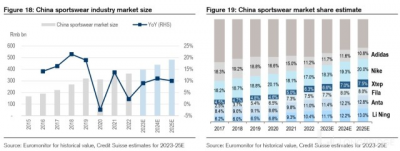

根據 Euromonitor 的統計數據,2022 年國內運動服飾行業零售額同比增長僅爲 2%。這裏面最主要原因就是去年 3-5 月份,包括上海在內的國內部分一二线城市,經歷了較長時間的防疫管制。而且臨近年底時,國內疫情散發,大部門线下經營的零售門店都受到了波及。12 月份感染率達峰造成的客流下降再給了线下零售最後一擊。

但是即使是這樣的背景,與國際品牌相比,國產品牌仍然取得了較好的成績。國產品牌中,前三名的市佔份額合計提升了 3.7pct,整體國產品牌提升了 4.9pct。安踏、李寧等國產品牌苦苦支撐的同時,耐克和阿迪的在國內的市佔份額繼續下滑。

國產品牌市佔率的提升一方面來源與國內的產品力在不斷走強,以李寧爲代表的品牌持續在提升產品的品質以及設計感,更符合目前消費者的國潮偏好,這個在之前的深度報告中我們也反復敘述過。

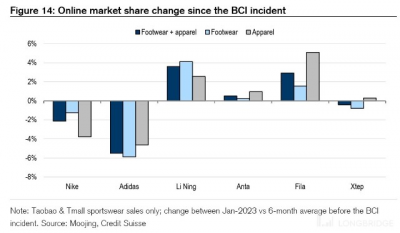

另一方面不能忽略的是,BCI 事件的持續影響。拿线上銷售舉例,淘寶和天貓渠道中,自 BCI 事件發生以來,李寧和 FILA 的市佔率的提升情況非常明顯,而安踏品牌表現較爲一般,特步在大的品類上(鞋類、服裝),幾乎沒有提升趨勢。國產高端品牌與非高端之間市場份額提升的差異,其本質是耐克和阿迪客戶的偏好在持續轉移。

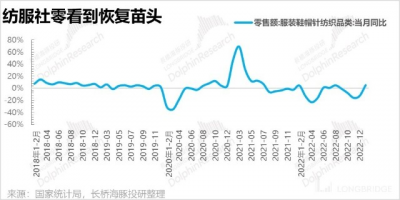

未來展望,目前线下零售客流逐漸在恢復已經成爲既定事實。近期統計局發布的 1-2 月社零數據,整體增速 3.5%,服裝增速 5.4%,服裝是社零分類裏增速比較高的,並且去年的基數由於冬奧會的在京舉辦,並不是一個低水平。

在 1-2 月份高基數的背景下,目前基本上可以算的上是已經在實現修復。疊加去年二季度开始,行業處於比較低的基數,相信未來三個季度,恢復情況會逐步向好。

同時线下的表現可能會比較尷尬,從目前檢測機構統計到的數據來看,體育服飾的线上銷售依舊是持續負增長的狀態(數據截止到 1 月份,有部分原因是春節的影響)。

五、要命的庫存消化了沒?

由於早期的庫存危機,使得李寧 18 年之後比較謹慎,加上新品的設計感比較強,流通市場比較受歡迎,使得目前在這一波庫存周期中,處於比較有利的位置。公司目前的庫存還在繼續去化,原本去年上半年還在比較理想的狀態(4 個月以下),但是經過下半年的艱難營業,庫存又有了一些惡化的苗頭。

不過結構上看,目前舊品的佔比依舊在降低,說明前期銷售給與了不小的折扣力度。這樣流動雖然快了,但是無可奈何的會傷害一部分毛利率。

六、成本&費用

6.1 毛利率的犧牲

去年下半年,毛利幾乎沒有增長,毛利率下降 4pct。過去公司的毛利率長期處於比較穩定的狀態。作爲國內品牌前五,國產品牌第二,公司已經到了相當的規模體量,而且毛利率處於比較高的水平(50%),一般來說成本對其的影響還沒有那么大。

這裏面更多的影響應該是由於折扣力度加大所造成的,從庫存的變化也能見到一些端倪,客流下降導致終端的貨並不是很好銷。

6.2 銷售費用加大投入

如此背景下,銷售費用加大投入也不是一個矛盾的事情了,所有的行爲都爲了保住收入。除此以外,員工成本及研發成本也有略微的上漲。

得益於李寧手上還有大把現金,公司去年利息都多貢獻了 3 億,因此,淨利率的下滑沒有毛利率那么難看。

總體來說,過去的半年行業確實面臨較大的壓力。李寧作爲頭部公司已經竭盡全力去維持規模,持續進行渠道擴張,於此同時犧牲的是盈利能力。目前行業似乎處於反轉的階段,黎明前的一擊是否有用?海豚君認爲,行業缺失已經在底部蹣跚很久,擊中的概率會更大一些。

此處結束

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:李寧:生死勿論,背水一战?

地址:https://www.breakthing.com/post/48600.html