作者:劉婧驊

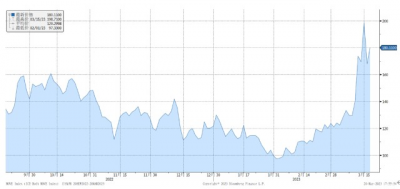

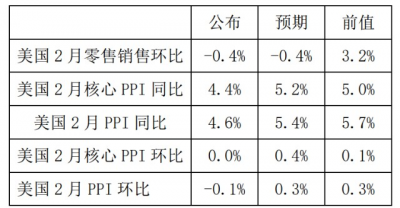

進入3月份後,美債市場波動加劇。特別是3月9日硅谷銀行危機爆發以來,動輒幾十bp的波動讓市場參與者“心跳加速”。下圖是1個月期限的美債期權的加權隱含波動率MOVE Index,在3月15日飆升至200附近,目前回落至180左右。而此前1年時間裏平均120,即使在去年9/10月份也最高也僅到達160。說明當前美債市場缺乏流動性,美債收益率暴漲暴跌。

圖1 MOVE Index指數

數據來源:Bloomberg

一、上周美債市場回顧

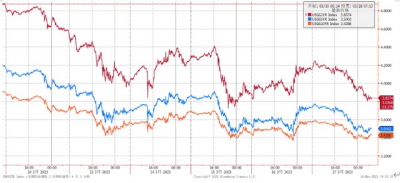

上周受硅谷銀行、第一共和銀行和瑞信的銀行業危機的影響,美債市場處於極限震蕩之中。2y/5y/10y波動幅度分別70bp/40bp/30bp,收益率水平下行至3.8374%/3.5%/3.42%。市場預期的美聯儲加息次數也從一周前的年內加息接近3次並降息40bp,變成了目前加息剩1次都不到且年內降息96bp。

圖2 美債2/5/10年近一周收益率走勢

數據來源:Bloomberg

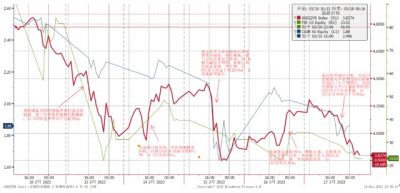

讓我們根據變動最大的短端利率情況和兩大危機主體第一共和銀行及瑞信銀行股價走勢來回顧一下上周的情況。

圖3 2年期美債收益率及第一共和銀行、瑞信銀行股價走勢

數據來源:Bloomberg

上圖可以看到,美債收益率走勢與第一共和及瑞信股價走勢高度相關。

3月13日,盡管美聯儲宣布緊急使用BTFP措施也並未打消市場對銀行業危機的疑慮,在SVB倒閉之後,第一共和銀行也出現了危機。其股價在美股盤前下跌73%,市值不足45億美元,同時西太平洋合衆銀行跌超40%,阿萊恩斯西部銀行跌超30%,資管巨頭嘉信理財跌25%,均觸及熔斷。避險情緒爆發,市場恐慌性下跌,2年期美債收益率單日下跌超50bp至4%。高盛首先喊出預計美聯儲3月不會加息,期貨市場預計不加息的概率也上升至30%以上。

危機彌漫至歐洲,歐洲銀行板塊下跌近6%,創1年多最大跌幅,瑞信的CDS創歷史新高,市場預計歐央行加息幾率下降至50%。

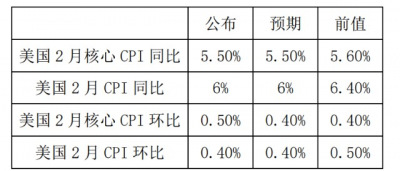

3月14日,美股銀行股盤前反彈,第一共和銀行大漲超60%,其他地區性銀行也均大幅上漲。瑞信自爆已發現財務報告程序存在重大缺陷,股價开始下跌。但此時市場並未交易瑞信事件,而更關注美股銀行股的反彈。一方面是因爲反彈幅度大,另一方面瑞信的情況並不明朗。另外晚間公布了美國CPI數據:

總體CPI符合預期,核心CPI環比0.5%超預期0.4%。但在經歷了股市反彈帶來的上行後,市場對CPI反應平平。2年期美債單日反彈35bp左右至4.35%。

3月15日,瑞士信貸銀行危機爆發,其大股東排除向其提供更多援助,美股盤前暴跌29%,引爆歐美銀行業危機情緒,帶動銀行股再次下跌,債券收益率也大幅下行。晚間公布了美國2月PPI數據,核心PPI4.4%,核心PPI環比0%均大幅小於預期,再次給加息預期的下調增加了籌碼。2年期美債單日下行近60bp左右至3.8%,收益率全面突破前期低位。

3月16日,歐洲銀行股反彈,瑞士央行表示將在有充足抵押品的情況下向瑞信提供流動性,摩根大通、花旗等美國大型銀行向第一共和銀行注入300億美元流動性,美股开盤後第一共和銀行股價也开始反彈。晚間歐洲央行堅定加息50bp,美國公布當周首次申請失業救濟人數19.2萬低於預期,且營建許可152.4萬和新屋开工145萬均大幅高於預期。2年期美債收益率反彈25bp至4.17%。

3月17日,亞洲時間美債收益率基本小幅震蕩盤整,但隨着瑞信收到因近期的經營困境引發的第一起投資者訴訟,瑞銀也反對政府提出的與瑞信合並的計劃,瑞信股票再次下跌,也帶動第一共和銀行等美國銀行股的下跌。

另外晚間公布了美國3月密歇根大學消費者信心指數初值63.4小於預期67,根據密歇根州大學消費者信心初步報告,受訪者預計未來一年通貨膨脹爲3.8%,創2021年4月以來最低。美債收益率水平在銀行業危機和消費者信心指數下行的影響下再次开啓大幅下行,2年期美債單日下行40bp左右至3.83%,接近本周創造的年內低點。

3月20日凌晨關於瑞信的最新消息是在政府的牽线搭橋下,瑞銀同意以全股票方式收購瑞信,總對價30億瑞郎。瑞士政府爲瑞銀接管瑞信資產的潛在損失提供90億瑞郎擔保,央行給予瑞信和瑞銀1000億瑞郎的流動性援助。另外監管方稱面值約160億瑞郎的瑞信債券完全減記。市場一开始認爲瑞銀危機已解,因此美債收益率快速反彈,短端2y反彈15bp,長端10y上行8bp左右。但很快市場开始被瑞信AT1減記的陰影所籠罩--瑞信的AT1先於股票直接減記,投資者擔憂此類事情會繼續發生,避險情緒再次爆發,10年美債狂下20bp至去年9月以來新低3.3%附近。

二、美債市場未來走勢展望

1.周四凌晨的議息會議至關重要

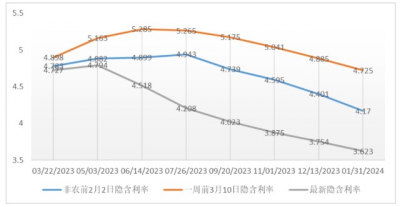

美債的巨幅震蕩源於市場對美聯儲繼續加息的擔憂和由加息引起的一系列危機和衰退的擔憂,處於極限的矛盾之中。也正是由於各種消息來回抽打導致交易頭寸來回掉頭,所以通常會走的很“過頭”--收益率甚至有時直上直下。目前市場交易出來的利率峰值提前至5月僅爲4.79%,相比2月非農公布前的情況提前了2個月,另外年內降息預期也比2月非農前增加50bp。

市場究竟是對銀行業危機反應過度還是危機確實已經不可控而走向倒逼美聯儲降息之路?下周美聯儲的議息會議變得尤爲重要。歐央行在得知瑞信已獲得瑞士央行支持後堅定加息50bp,美聯儲是否也會在確認中小銀行的情況得到控制之後而堅定加息25bp?

圖4 聯邦基金期貨隱含利率

數據來源:Bloomberg

從美國本身的數據情況來看,核心CPI環比雖然略高於預期,但PPI开始大幅下降且消費者信心也下降,衰退可能已經在路上。疊加此番的銀行業危機,盡管SVB、第一共和銀行等和瑞信的情況並不一樣,但讓投資者看到歐美銀行業的監管都有漏洞時更加無法相信經濟的軟着陸,無論此次議息會議是否會加息25bp,可能都無法打消市場參與者心中埋下的衰退和危機種子,並且更重要的是年內降息的次數。

2.從技術分析看美債走勢

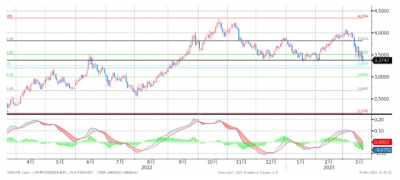

圖5 10年美債收益率走勢

數據來源:Bloomberg

以10年美債收益率走勢爲例,正在試探第三重底,今天下行至3.30%後收回3.37%。若美聯儲此次不加息,那么直接突破此前3.37%的阻力位下探3.20%附近;若美聯儲加息25bp可能收益率小幅反彈第一目標位3.64%。

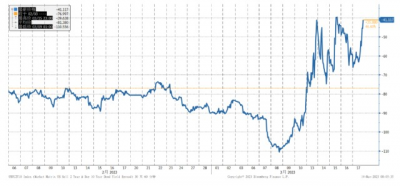

圖6 2年期美債收益率走勢

數據來源:Bloomberg

2年美債的定價由於隱含了今年和明年的降息預期,直接突破了前低,同時也導致了2*10y Spread的極限反轉。2*10y由此前的-110bp的極限水平大幅走陡至-40bp。若美聯儲加息25bp且後續繼續保持高利率,透露出年內降息幅度有限的信息,那么目前短端的定價是不足的,該曲线spread可能隨着2年期的反彈幅度會大於10年期而重新走平,彼時可能衰退交易的窗口重新打开,畢竟可以肯定的是加息是加一次少一次了。但如果美聯儲迫於目前的銀行業危機情況並未加息,那么就基本意味着加息結束,市場也會更加相信年內會大幅降息,那么2y美債至少還有10-20bp的下行空間。

圖7 2*10y美債曲线走勢

數據來源:Bloomberg

“浙商銀行FICC”由浙商銀行資金營運中心主辦,涵蓋固收、信用、量化、外匯、貴金屬與大宗商品等多條线業務的市場研究與政策解讀,致力於打造學術性與趣味性兼具的業務交流平台。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【浙商銀行FICC固收】受銀行業危機衝擊,美債市場劇烈波動

地址:https://www.breakthing.com/post/48743.html