退市風險臨近,恆大加快重組債務。

作者 | 蒲肅

來源 | 債市觀察

停牌近一年的中國恆大(3333.HK),正在加快推進債務重組,以免受6個月後的港股退市風險。

近日,中國恆大境外債務重組傳來最新消息,恆大考慮向境外債權人持有提供最長12年到期、票面利率最高達9%的新的無擔保債券,置換原先的舊債券。

有媒體報道稱,中國恆大目前考慮不支付票息,部分投資者也同意了獲得的資金將低於他們持有的債券面值,但具體低多少目前還沒有確定。

今年1月,有消息稱,恆大向債權人提出兩套境外債重組選項,包括“以舊換新”延長債務償還期限,以及將部分債權轉換爲恆大汽車和恆大物業的股份。

相比而言,報道中的恆大最新債務重組內容,出現了比較關鍵的一條,那就是可能會“減額支付”本息,這在之前重組境外債的房企中還不曾出現。

恆大很可能“有幸”獲得債權人對上述條款的支持,因爲就在同時,恆大的清盤聆訊被再次延後,時間從3月20日延期至7月31日,這已經是中國恆大第四次清盤聆訊延期。

恆大美元債重組最新細節,

年限不變、利率提高

在這次傳出恆大債券重整方案之前,曾在今年1月份就有消息稱,恆大向債權人提供了兩套債券重組方案:

其中第一套方案中,恆大希望“以舊換新”,通過發行新債券的方式來延長償還本金的期限,最長可達12年;新債票面利率將設定在2%左右。

第二套方案,是將一部分債權轉換爲恆大汽車和恆大物業的股份。剩余債務通過分期支付展期,不過展期時間縮短,票面利率將在6%-7%左右。

從最新消息看,恆大進一步調整了重整方案,去除了“以舊換新”方案中不太可能實現的最低2%的票面利率,而是將新債最高票面利率調至9%。

此外,新債到期時間依然保持12年不變,這依然是其他已經重整境外債的房企中延期時間最長的。

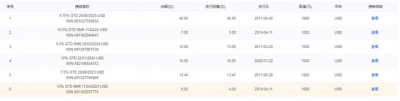

據企業預警通數據顯示,目前中國恆大直接發行的存續美元債共6只,債券總額95.75億美元,以人民幣計約658.26億元。其中,票面利率最高12%,最低7.5%;到期年限最長爲8年,最短爲4年。

來源:企業預警通

如果恆大將旗下美元債統一展期12年,對部分債券持有人來說,時間成本是原來的3倍。不過,部分持有美元債的投資人表示,已經不考慮能否獲益,目前只關注何時能兌付債券。

此外,恆大債券重組方案中提到另一條關鍵條款,是“債轉股”,也就是考慮將部分債券轉換爲恆大汽車和恆大物業的股份,但最近恆大汽車方面卻又傳來“裁員”消息,並不利於恆大汽車公司的股權換債權。

繼去年11月,恆大汽車天津工廠被曝擬裁員60%後,近日恆大汽車旗下的瑞典全球電動汽車公司(NEVS)宣布裁員320人,佔員工總人數95%。NEVS 將該裁員計劃稱爲“冬眠計劃”。

而恆大汽車擁有NEVS 100%的控股權,目前恆大持有NEVS公司的股份暫未出售。

來源:企業官網

此前曾估算過,中國恆大以及恆大地產集團在2023年到期的境內外債券總額近700億元,兌付壓力較大。

其中美元債合計約58.86億美元,約爲人民幣400億元。其中一筆在2023年1月22日到期,票息高達11.5%,該債券余額10億美元,不知恆大如何處置;此外恆大地產集團在今年1月份共有13只債券存續,在2023年內到期的約有297億元。

恆大的“好消息”

雖然債務壓力山大,但恆大近期還是傳出不少好消息。

其中之一就是,恆大的清盤聆訊被再次延後,時間從3月20日延期至7月31日,這已經是中國恆大第四次清盤聆訊延期。

另外一則好消息是。中國恆大在3月上旬取得了超50億元的銷售額,而去年同期,恆大只賣了6.6億元,說明全國樓市的復蘇也帶動了恆大房子的銷售。

“恆大地產在珠三角”近日披露,3月上半月,恆大集團銷售額50.9億元,較2月份同期增長132%,恆大珠三角公司銷售額4.8億元,全集團排名第二。

來源:恆大項目

上述數據是董事長許家印在3月16日的營銷總結會上通報的,“讓員工很振奮”。

年初內部信上,許家印曾提及:“要一步一個腳印扎實做好全面正常施工、恢復銷售、恢復經營等各方面工作,我們一定能完成保交樓任務,一定能償還各種債務、化解風險,一定能开啓涅槃重生的新篇章。”

隨後在今年2月份,恆大宣布,對全國458個樓盤推行優惠促銷活動,並下發相關考核任務。這458個樓盤包括大量在售現房、商鋪和車位等可售資產。

數據顯示,今年2月,恆大單月銷售額46.8億元,環比增長141%,同比增長667%。

進入3月,恆大繼續加大營銷力度,宣布推出1萬套現房大優惠,涉及260個城市住宅商鋪等物業。

來源:恆大珠三角官微

不過,這些銷售額並不能馬上轉化爲恆大的流動資金。

在房企營銷條线做過的同學都知道,此時上報的銷售額大部分還是只是認購合同上的數據,要走網籤、發房貸才能進入預售資金監管账戶,而且其中有多少能劃給恆大還債還要看工程進度。

即便如此,中國恆大也算迎來了契機,借此機會,中國恆大已經加快境外債務重組,消息稱恆大方面可能在3月底前准備好重組支持協議。

此外,中國恆大加快推進債務重組的壓力還來自於港交所退市條款。

港交所《上市規則》規定,若上市公司持續停牌18個月便有權將股份除牌。而中國恆大自2022年3月底停牌至今,已經近一年時間,還有六個月的復牌機會。

而影響中國恆大復牌的問題之一,就是債務違約而導致的財報審計無法通過。審計行業人士表示,債務違約會影響“持續經營”等財務科目的審計意見,財務報表是基於持續經營的假設來編制的,如果公司連持續經營都保證不了,那財務報表就無法保證數據的准確性。

目前恆大的關鍵,是盡快與債權人達成一致的債務重組意見,才可能消除可能出現的退市危機。

誰在3月买了恆大的房子,歡迎評論區留言討論。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:恆大加快推進美元債重組,汽車公司又見裁員後、“債轉股”依然可行?

地址:https://www.breakthing.com/post/48923.html