現在很多行業都在談增長質量,不再把業績高速增長作爲目標,而是在保持一定增速的同時,通過降本增效,向精細化管理要利潤。

貝殼構建了一個龐大的线下服務網絡,截至2022年12月31日,公司活躍經紀人數量達到了349681名,這意味着作爲一家平台型企業,貝殼的基礎能力如組織、管理等是經得起考驗的,否則無法經營這么大規模的團隊。

今天我們就來拆解下貝殼的財報,來看下貝殼是如何實現有質量增長的,以及它的一些舉措對我們向管理要利潤有哪些啓發。

一、如何量化“有質量的增長”?

通常打开年報以後,我們會在主要財務數據指標那一章節,查看各類科目的增長率,最理想的情況是下面這種:

現金流增速>淨利潤增速>營業收入增速>淨資產增速>總資產增速。

這種增速排序反映出企業的投入產出比高,以較少的資產投入就換來了收入利潤以及現金流的增長。不過理想很豐滿,現實很骨感,很少有企業能實現這種理想的增長,就連貴州茅台也很難做到。

如下圖所示,貴州茅台經營活動產生的現金流量淨額的增速(綠色线條所示),一直起伏不定,有的年份如2016年,其增速超過了其它四項指標,但是有的年份如2019年,現金流增速則低於其它四項指標,並且公司的淨利潤增速有時要低於收入增速。

因此,我們需要換一種方式來量化有質量的增長,比如:

從成長性看,公司的收入增速跑贏行業;

從盈利性看,公司的毛利率提升,費用率下降;

從現金流看,公司的自由現金流增多。

二、建立穩妥的商業模式,減小收入增速的方差

結合《做難而正確的事》這本書來看貝殼的財報,我們會有很多啓發。

比如書裏提到:

事實上,我們的商業模型決定了我們在市場非常好的時候,也不會賺那么多錢。但是市場差的時候,我們也沒有問題。我們所有東西的哲學都是一樣的,都要方差小。

這段話跟巴菲特對未來收益的預期,背後的邏輯是一樣的:

在熊市跑贏指數,在牛市能追上指數就不錯了。

巴菲特的工作是年復一年積累相比於道指的優勢,而不是過於擔心某一年份的絕對收益率是正是負。巴菲特認爲比起他和道指都上漲20%的年份,在道指下跌30%但他下跌15%的年份,他的表現會好很多。

不論經營企業還是做投資,方差小、實現復利增長,都是長期收益最大化的底層邏輯。我們來看下貝殼財報裏的幾個關於增長的數據:

存量房交易業務跑贏市場

根據貝殼研究院數據,2022年全國存量房市場總交易額4.83萬億,同比下降約31%,四季度同比下降約3%。貝殼存量房業務全年GTV同比下降23%,第四季度同比提升1.5%。

貝殼能夠在不景氣的環境中跑贏市場,得益於貝殼對優質店東和經紀人的賦能和留存、ACN網絡有效性提升、持續深化的平台運營,和更多對C端、B端用戶價值的交付等。比如22年貝殼重構了平台二手商機的分配機制,新的商機分配基於門店業績積分,經紀人被匹配到熟悉的房源的比例提升了10%,使經紀人作業更聚焦,爲了獲取商機做的無效動作大幅減少,客戶也會收獲到了更爲專業的服務。

兩翼業務增長明顯

如下圖所示,貝殼家裝家居業務淨收入增長明顯,淨收入由2021年的1.97億元增至2022年的50億元,優化了公司的收入結構。根據中裝協的數據,2022年頭部家裝企業營收同比下降約9%,貝殼的家裝家居業務全年可比口徑合同額爲69億元,同比提升31%,成長性優於行業。就租房業務而言,2022年貝殼總在管規模突破12萬套。

書裏提到貝殼的邊界會越來越大,從整個不動產價值鏈的維度看,家裝市場潛力大。貝殼的商業模式“先重後輕”,前期投入大,成長慢,但是慢就是快,重的事情做好以後就可以輸出,而重的能力輸出本身就意味着平台化。

因此,在我們看到貝殼兩翼業務增長快的時候,還要看到貝殼作爲平台背後一系列的能力支撐,它們體現了貝殼對“慢就是快”這種商業模式的選擇。

三、既开源也節流,提升盈利能力

由於市場低迷及疫情的影響,2022全年貝殼的淨收入爲607億元,同比下降24.9%。但是公司全年的毛利率爲22.7%,提升了3.1個百分點,並且公司2022年經營虧損爲8.33億元,較2021年14億元的經營虧損大幅縮減。

爲什么收入減少的時候毛利率還能提高、經營虧損還能縮減呢?這勾起了我們強烈的求知的欲望。

優化業務結構,提升毛利率

公司要想提高整體利潤率,需要提高利潤率高的業務佔總收入的比重。貝殼2022年毛利率提升,原因有如下三點:

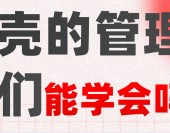

一是相較於新房業務,貢獻利潤率相對較高的存量房業務及家裝家居收入佔總收入佔比提升。如下圖所示,相較於2021年,2022年貝殼存量房業務、新房業務和家裝家居業務的貢獻利潤率都在提升,但是存量房業務和家裝家居業務的貢獻利潤率更高,因此它們佔總收入的比重提升,會提高公司的整體毛利率。

毛利率提高的第二個原因是,隨着經紀人數量減少,經紀人的固定薪酬成本減少,導致存量房業務的貢獻利潤率提高。對於經紀人數量減少,市面上有很多誤讀,比較離譜的是把經紀人流失和“裁員”劃等號。作爲平台方,經紀人對貝殼既是收入來源,也是成本項。

而且經紀人本身產能極不均衡,符合“二八”定律。頭部、腰部經紀人貢獻了大部分營收和利潤。業績比較差的經紀人則更多產生成本。市場下行的時候,這種“馬太效應”更加明顯:頭部經紀人業績下滑少,尾部經紀人下滑多。沒有業績的人自然會離开或者轉行,帶來毛利率提高。

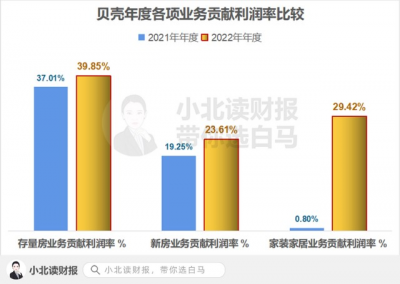

三是因爲利潤率較高的項目數量增多以及固定薪酬成本佔新房業務淨收入的比例相對降低,致使新房業務的貢獻利潤率提高。如下圖所示,我們從四季度的貢獻率對比看,新房的業務貢獻率提高到了26.2%,這是固定成本削減後的數據體現。

降低成本費用率,提高投入產出比

如下圖所示,我們先從從四季度和年度數據看,貝殼的運營費用率是下降的;根據年報和招股書,我們能知道貝殼的成本費用構成,人工成本、折舊與攤銷等是成本費用的來源。因此,在人員縮減的情況下,在取得規模效應分攤折舊攤銷的情況下,公司的利潤率就能降低。

從數據看,截至2022年12月31日公司門店數量爲40516家,較上年減少20.6%。截至2022年12月31日活躍門店數量爲37446家,較上年減少17.4%。

截至2022年12月31日經紀人數量爲394020,較上年減少13.3%。截至2022年12月31日,活躍經紀人數量爲349681名,較上年減少14%。

書裏提到平台發展是在規模、效率和品質上找一個平衡,產生正循環;同時還提到這個生意本身是一個激勵人的生意,經紀人得到激勵後會更好地服務消費者,因此,比起粗放式的規模擴張增加經紀人數量,提高人效可能更重要。

我們看到貝殼的門店數量和經紀人數量減少,這本身也是實現有質量增長的方式。想實現效率提升,必然要去除低效產能,保留優質產能。所以對於門店和經紀人數量減少應該一分爲二來看:縮小了規模,但提高了效率。關鍵是怎么把握這個“平衡點”。2022年樓市遇冷,這種情況下貝殼盡可能保留住了優質經紀人,走的大部分是效率較低的經紀人。目前貝殼在北京的人效比行業高3-4倍;長期看,經紀人人效還有很大的提升空間。

隨着人效的提升以及公司業務規模的擴大,平均分攤的成本費用將會減少,進而提高公司的利潤水平。

四、擁有逐漸增厚的現金流

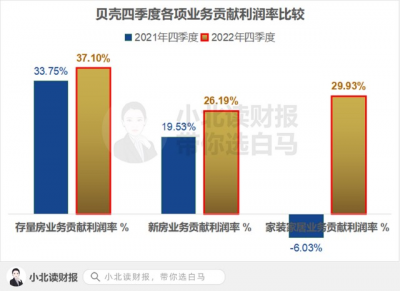

2022全年貝殼的經營性現金淨流入同比增長135%,並且2022年第四季度經營性現金淨流入爲人民幣26億元,連續5個季度實現了正向的經營性現金流。

我們看現金流量表的時候,最重要的是看經營現金流,因爲它反映了企業主營業務的創現能力,如下圖所示,無論從四季度看還是從年度看,公司經營現金流入都有所提高,實現了從“資產——收入利潤——現金流”的循環。

文章到這裏,我們對“有質量的增長”的量化分析就結束了。

突然想起一句話,“海底撈你學不會”。那么,貝殼這種追求高質量增長的方式我們能學會嗎?個人覺得最難的還是思維方式上的轉變。比如:

我們該如何沉下心來打磨线下的硬實力,愿意“先重後輕”,先把底層的能力打磨好,再去培育新的利潤增長點?大部分人都不相信“慢就是快”,不愿意先重後輕,不愿意從一开始就花精力打磨好商業模式。就像大家都知道真實房源的重要性,可是做到的企業並不多。

因此,無論從企業理念上、商業模式上,還是具體的降本增效舉措上,貝殼對我們都有借鑑意義。難的是知道並且做到吧。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:拆解貝殼財報,如何實現“有質量的增長”?

地址:https://www.breakthing.com/post/48935.html