近年來,隨着國內消費水平的提高和消費者對本土品牌的認可度提升,國潮品牌的發展勢頭非常迅猛。

作爲國潮運動品牌中受益較大的一員,李寧於3月17日發布了2022年全年業績。據財報顯示,李寧2022年營收達258.03億元,較2021年上升14.3%,但未達市場預估的264.6億元。

而反映在股價層面,3月17日,李寧的股價开盤便大幅跳空低开,盤中一度跌超10%。截至收盤,李寧股價爲57.7元,下跌9.91%。

其實,自2018年李寧提出“單品牌、多品類、多渠道”策略以來,公司業績增速時高時低,如今又再次面臨庫存惡化、增速放緩的問題,不得不引發質疑:李寧的專屬品牌突圍策略何時才能助其實現平穩高速增長?

業績逆勢增長,但增速放緩引擔憂

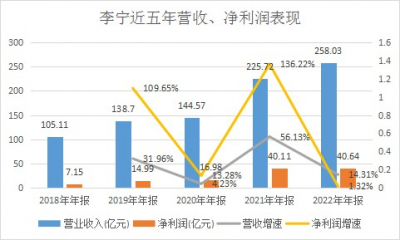

在全球經濟低迷、國內消費環境不景氣等不利因素影響下,李寧2022年業績依舊實現了增長。過去一年,李寧的收入同比增長了14.3%,淨利潤達40.64億元,同比增長1.32%。

具體來看,按照品類劃分,李寧收入由鞋類、服裝、器材及配件三部分構成。其中鞋類成爲李寧業績增長的最大亮點,大幅增長41.8%至134.79億元,佔總營收的比重由上年的42.1%提升至52.2%;服裝收入下滑9.4%至107.09億元,佔總營收的比重由52.4%下滑至41.5%。

雖然李寧交出的這份答卷可以稱得上亮眼,但總體來看,其業績增速放緩的趨勢,也引發市場擔憂。

數據顯示,李寧2019年、2020年、2021年收入同比增長分別爲31.96%、4.23%、56.13%,而2022年僅實現14.3%的增長。淨利潤也出現大幅下滑現象,2019年、2020年、2021年淨利潤同比增長分別爲109.65%、13.28%、136.22%,而2022年淨利潤增速是近5年來最低。

對此,李寧在財報解釋稱,主要系消費者的消費能力有所減弱,店鋪流水減少,電子商務渠道亦受到局部管控政策的影響,物流速度有所減緩,進而導致收益難以增長。

然而,不僅營收、淨利潤增速放緩,李寧2022年的毛利率也下降4.6個百分點至48.4%。

對於毛利率下滑,李寧解釋稱受疫情影響,2022年市場消費需求疲軟勢頭較爲明顯,庫存壓力較大,因此加大了零售終端和线上渠道的折扣力度。

財報顯示,2022年,李寧存貨爲24.28億元,同比上漲37%,渠道庫存錄得20%-30%中段增長;累計計提的存貨撥備爲1.2億元,較2021年年底的0.93億元增長29.03%,平均存貨周轉期同比增長4天上升爲58天。

而爲了緩解庫存壓力,促進銷量提升,李寧持續推出多款特賣產品,甚至新品一上市就大打折扣。此外,李寧還與唯品會、京東、天貓等電商平台合作,進行尾貨甩賣,“新款七五折”“滿100減30”等活動布滿了线下門店。

不過,從行業來看,庫存壓力並不是李寧一家獨有,其實在過去一年中,庫存壓力始終是懸在大多數運動品牌頭上的一把達摩克利斯之劍。

比如,阿迪達斯此前公布的2022年財報顯示,公司年末的庫存接近60億歐元,其中包括約4億歐元的Yeezy庫存,總體同比增長了49%。耐克的庫存問題也在近期再次引起了市場的關注。耐克首席執行官馬克耐克爾表示,公司在中國和北美擁有“過多的庫存”,市場人士擔心這將導致季度營業額下滑。

而在國內同類品牌中,361度截至2022年末的平均存貨周轉周期爲91天,同比增加四天。

就目前來看,在庫存周期方面,李寧還是處於相對有利的位置,和同業相比,壓力較小,店鋪庫存基本控制在4個月以下。

但除庫存壓力之外,較大的成本支出也壓縮了李寧的利潤空間。近年,李寧不斷在營銷上發力,力求吸引年輕人的注意。比如在明星代言、綜藝贊助、KOL推廣等各式營銷推廣上力度不減,但效果不及預期。

財報顯示,李寧2022年廣告及市場推廣开支由上年的17.79億元增至22.79億元,同比增長28%。廣告及市場推廣費用同比增長率遠超營業收入同比增長率,說明支出的廣告以及市場推廣費用並沒有獲得相應的收益。

整體而言,庫存和成本方面的壓力對李寧業績的影響不可忽視,如何加快去庫存、降成本成爲其必須直面的發展問題。再由此次業績看向其發展战略,李寧的前路似乎也是挑战重重。

抓住童裝线,或可實現更大增長

長期以來,李寧堅持“單品牌、多品類、多渠道”的發展战略,持續开拓市場,並做到了國內體育品牌企業的第一梯隊。

具體而言,這一战略主要是圍繞“李寧”品牌,逐步推出李寧young、中國李寧系列、李寧1990等,分別適應童裝、運動潮流、高端運動時尚等差異化的消費需求。

但是在中國李寧系列、李寧1990這兩條高端线上,李寧並未取得突出成效,2022年年報顯示,目前李寧1990的門店數量僅爲16家。在天貓旗艦店线上渠道, 李寧1990的銷量整體偏低,月銷僅爲兩位數。

另外,值得一提的是,李寧目前僅有一兩款“大單品”出圈,比如,財報顯示,2022年,超輕19全年累計銷量突破300萬雙,同比2021年的超輕18大幅增長。但“大單品”提供效能仍較爲有限,爲了實現持續且快速的增長,在鞋類產品之外尋找更大的增長空間,成爲李寧的必要之選。

在李寧2022年全年業績發布會上,集團副總裁及首席財務官趙東升表示,對2023年的展望保持樂觀態度,預期2023全年收入增長在10%-20%,預期全年淨利潤率保持在10%-20%的合理水平。

鞋類業務的基礎上,如何才能實現這一指標呢?或許可以關注其童裝线。

2014年,李寧成立了李寧KIDS。此後,李寧做了幾個調整動作,即重新規劃李寧KIDS的發展策略、建立童裝事業部、推出全新的童裝品牌李寧YOUNG等。李寧劍指童裝的野心,路人皆知。

那么,這塊市場究竟有何吸引力?從行業情況來看,目前我國童裝行業的競爭格局分散、市場集中度較低,意味着行業存在着巨大的整合空間。另外,根據Euronmonitor的數據,2022-2027年中國童裝市場復合增長率爲 9.81%,2027年市場規模將達4597億元。

在市場發展空間充足的情況下,李寧也抓住了這一機遇。據了解,李寧YOUNG立足專業運動童裝定位,重點布局了籃球、跑步、足球等領域,並建立了面向青少年人群的運動科技平台和產品矩陣。

年報披露,除鞋類產品之外,童裝業務也爲業績亮點。截至2022年12月31日,李寧YOUNG業務已覆蓋31個省份、直轄市和自治區,共有門店1308間,同比增長106間。而且,去年李寧YOUNG零售流水實現了30%-40%的增長。

公司也表示,未來將繼續深入發展童裝業務,朝着成爲中國兒童首選專業運動童裝品牌的目標發力。

不過,這塊大蛋糕誰都不想錯過,這也意味着李寧要面對衆多賽道玩家,其中不乏一批實力選手。比如,耐克、阿迪達斯、斯凱奇、安踏、特步、361度等,紛紛加碼童裝業務,試圖在這一賽道挖掘新的增長機會。

其中,361度曾對外表示,將童裝作爲品牌的第二增長曲线。特步預計童裝在2025年實現營收35億,年復合增長率爲37%。安踏體育同樣看重兒童業務的布局。據了解,安踏兒童已針對騎行、平衡車、籃球、滑板、街舞、戶外、飛盤、橄欖球等新興運動領域進行布局。

但時至今日,童裝市場並沒有運動品牌做到一家獨大。對於運動童裝,消費者在質量品質上有着更高的要求。因此品牌之間的競爭,最終還是要落實到產品。

值得一提的是,隨着科技創新成爲提高生產效率的重要助力,運動品牌持續加強產品研發,李寧也在研發上不吝投入。財報顯示,2022年李寧研發投入達5.34億元,較2021年同比增長23.53%;研發強度達到2.1%,較2021年提升0.3個百分點。

盡管在童裝領域,李寧並未取得領先優勢,但面對消費者日益精細化的需求,通過不斷的技術研發和更加全面的產品布局,其仍有望建立自己的核心優勢,進一步彰顯品牌的專業性、獨特性、時尚性。而隨着市場環境中的陰霾逐漸消散,通過持續去庫存,堅定發展鞋類、童裝兩條產品线,李寧或將在2023年打开更大的盈利空間。

作者:余小魚

來源:港股研究社

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:財報解讀:業績增速放緩,李寧如何實現“快跑”?

地址:https://www.breakthing.com/post/49108.html