三月財報季逐漸進入尾聲,造車新勢力中的“三小強”蔚來、小鵬、理想汽車(以下簡稱“蔚小理”)都紛紛發布了2022年第四季度和全年未經審核的財務數據。

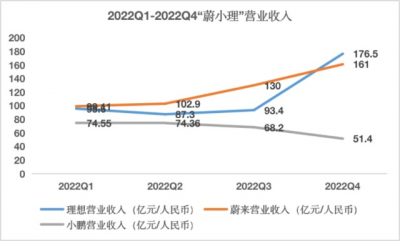

從全年營收來看,蔚來以492.7億元略勝於理想的452.9億元和小鵬的278.6億元。而從全年交付數據來看,理想隨着新車發布在第三、四季度交出了非常漂亮的答卷,並且以超過13萬輛的年總量超過了蔚來和小鵬。

數據來源:蔚來、小鵬、理想財報

過去三年間,隨着新能源車市場的滲透率拉升,蔚小理之間的競爭也步步升級。從定位、定價、盈利等等方面,三方都在暗暗較勁。

而在公認的新能源車最卷的今年,“鬥法”將會如何展开?展望之前,還需復盤一下,蔚小理的“賽事”進行到現在,都發生了哪些格局上的變化。

當年定的位,現在抹的淚

新能源車賣的不只是產品,還有定位。

蔚小理誕生初期,就各自找好了自認爲最有市場的定位——蔚來走高端、小鵬走智能化、理想走家用場景。

從2020-2022年全年交付數據來看,第一年,蔚來佔了上風;第二年小鵬則更勝一籌;到了去年,理想則以超過13萬輛的年交付,以及單月破2萬輛的交付成績進行了反超。而且,在過去的兩個月裏,理想的交付數據也超過了蔚來和小鵬。

數據來源:蔚來、小鵬、理想財報

三家產品銷量數據的波動,也反映了新能源車消費者取向的變化趨勢。

2020年,新能源車在中國市場還是個新鮮玩意,消費者以增購的中年男性爲主。因此,主打高端、將售前售後服務體系打通的蔚來,會讓消費者感受到“大牌”“靠譜”的感覺,符合嘗鮮的消費者心理。

到了2021年,市場滲透率逐漸提升,大家也开始關注電車和油車在智能化方面的不同。彼時,小鵬P7 直接叫板智能駕駛標杆特斯拉Model3,且表現得毫不遜色,一下子就成了爆款單品。

而到了2022年,新能源車市場已經非常內卷。智能化上有先發優勢的小鵬,逐漸被蔚來和理想趕超,智能駕駛的用戶體驗差異化逐漸縮小,小鵬智能化的定位就逐漸失去了優勢。

另一邊,比亞迪、哪吒、零跑等10-20萬元的車型越來越多,消費者體會到了新能源車產品性價比的可能性,再去對比均價38萬元的蔚來,後者在產品力上似乎也沒有足夠驚豔。

反觀理想,連續三年的疫情讓大家都需要一個足夠密閉、安全的第三空間,加上三胎策略的推進,理想奶爸車的定位,剛好迎合了這兩波市場變化帶來的需求。

且理想從已經停產的ONE到如今在售的 L8 、L9和 L7,都延續了同樣的細分市場定位策略。L7更是考慮到家庭購車中女性決策的重要性,增加了女王座駕、愛馬仕紅顏色等主打女性消費者的選項。

在 L8 和L9相繼推出後,理想突破了月交付兩萬台。這也能側面說明,同細分市場的不同產品在設計合理的情況下,並不會喫掉彼此的訂單。而且,據車fans統計,目前市面上同款型新能源SUV消費者幾乎都會和理想對比,說明理想在這個垂直領域逐漸實現了標杆地位。

不難看出,在產品定位上,理想暫時略勝一籌。蔚來和小鵬當然也沒有停下升級迭代的腳步。

小鵬在2022年第三季度的財報會上,就表示了過去對營銷系統的忽視,並且提出繼智能化後,電動化會成爲下一個標籤。資深汽車從業者林北北對此非常認可,“小鵬意識到了兩個問題,第一營銷和產品對於新能源車來說同樣重要;第二,續航能力、駕駛感受才是新能源車消費者的剛需。如果小鵬能夠堅持在這個方向上做出改進,我仍看好小鵬的未來。”

蔚來則是堅持高端服務,建立了特有的換電模式,也獲得了用戶的好評。一位蔚來車主就表示,自己經常需要开200-400公裏左右的長途參加會議,“換電比充電的時間更短,且省去我去找高速充電樁、排隊的時間,讓我的體驗非常好。”

賺錢難,難,還是難

虧損,是造車新勢力另一個撕不掉的標籤。

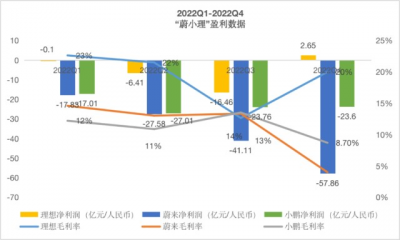

數據來源:蔚來、小鵬、理想財報

2022年第四季度,電池成本波動和補貼退坡的影響下,蔚來毛利率下滑至4%的水平,小鵬下滑到了8.7%。從全年四個季度蔚小理毛利率走勢圖可以看出,採用純電形式的小鵬和蔚來毛利率整體走勢十分相似,且受電池供應鏈的制約較大。相較之下,理想則是在第三季度迭代至L9的時候,因清庫存和L9交付較少的影響,毛利率有所下降,隨着L8 和L9交付逐漸爬坡,毛利率也恢復到了20%的水平。

在成本控制佔有優勢的前提下,理想在2022年的盈利能力也領先於蔚來和小鵬。

2022年第四季度,理想實現了2.65億元的盈利。而虧損幅度最大的則是蔚來,在2022年第一到第四季度分別有17.83億元、7.58億元、41.11億元和57.86億元的虧損。

林北北對此分析道,蔚來爲堅持其高端定位,在產品的用料上確實非常講究,但是消費者從駕駛感上未必能夠體會到明顯的差異化,不過這卻會讓蔚來的毛利率水平受到很大影響。

而且,蔚來的換電站也消耗了巨大的成本。據悉,蔚來每一個換電站的成本在300萬元左右,爲了保持其高端服務的定位,蔚來還宣布在今年增加1000個換電站。單算這筆账,就要花掉30個億。但這筆投入真的能換來成比例的營收增長嗎?結果並不好說。如果沒有,盈利的能力就會進一步下降。

蔚來和小鵬不約而同在財報會議上表示了對成本控制的預期——小鵬表示通過一體化衝壓技術優化、整車PAD以及電芯設計的優化,可以實現成本25%的下降;蔚來則表示在下半年毛利率可以恢復到18%的水平。

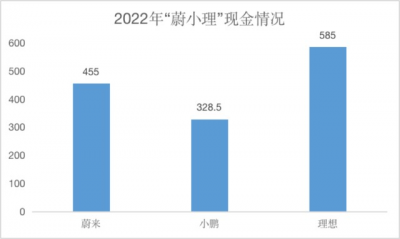

從現金流的情況來看,目前蔚小理的現金儲備都比較充足。2022年底,蔚小理現金、現金等價物總值基本都超過了自己年虧損的三倍以上。

數據來源:蔚來、小鵬、理想財報

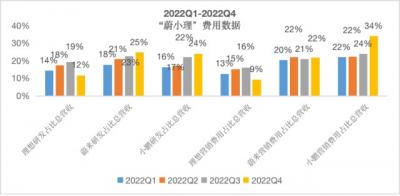

除了成本的控制,研發和銷售費用的高效利用,也是增加盈利能力不可或缺的環節。

從目前蔚小理的營銷費用水平來看,蔚來2022年營銷費用佔比總營收的比例基本穩定在20%的水平;小鵬則是從2022年初的22%上升至年底的34%;理想從年初的13%則下降至9%。

從這樣的走勢中能看出,小鵬品牌影響力的衰弱,即使增加了營銷投入的比例,但在2022年最後一個季度的營收仍面臨39.9%的同比下滑。相較之下,理想的品牌自傳播能力則越來越強,這也符合前文中提到的,理想在細分市場中逐漸建立了標杆效應。

數據來源:蔚來、小鵬、理想財報

值得注意的是,打着智能化標籤的小鵬,卻在研發投入的費用和佔比上都遜於蔚來。這當然與小鵬本身營業收入總值就比蔚來少有關系,不過接下來除非不斷提高研發效率,小鵬智能化的優勢也有可能進一步被縮小。

各有變化、各有挑战

2023年將是新能源車最卷的一年,即使是短暫領先的理想,都不能高枕無憂。

補貼退坡加上降價潮的來襲,讓蔚小理的开年就過得很不容易。隨着特斯拉價格下探到了20-25萬元的區間,宣稱不會降價的蔚來也在年初通過增加補貼等形式變相跟進。小鵬最新推出的P7i起售價也只敢定在23萬元的區間。

而且,近期各個油車品牌也加入了這場清庫存的降價大战。

如果不想被動地、無下限地繼續價格战,就需要車企在產品力上做出自己的突出特色。比如,小鵬就提出下半年,隨着自動駕駛技術的成熟和部分城市規則的支持,小鵬的自動駕駛應用場景會從高速延伸到城市道路。林北北就表示,“這對小鵬來說很有可能是個利好的巨大機會。”

她進一步表示,城市自動駕駛的利用率會比高速高很多倍,但對自動駕駛技術的穩定性和安全性也會有更高的要求,如果小鵬能夠做出極其具有差異化的技術,那么P7i就有可能成爲像P7一樣的爆款。

扭虧爲盈,則是蔚小理另一個嚴峻的任務。

李斌就曾經表示,蔚來想要在2024年實現盈虧平衡。換言之,蔚來僅剩不到一年的時間,來填補不斷擴大的虧損漏洞,這挑战並不小。

而在控制成本和費用的情況下,還要研發出代表性、有競爭力的產品,就會更難。

何小鵬就在剛剛過去的財報會議上表示,未來車企需要年銷量達到300萬才能存活。其實,去年正在造車的雷軍也說過類似的話。這意味着,未來只有實現超大規模生產與交付的車企才會不被淘汰。而蔚小理距離這個目標還差得很遠很遠。

今年,理想在細分市場上繼續推出新品、小鵬請來王鳳英調整營銷架構、蔚來探尋與供應鏈的進一步合作,大家都在不同的重點上各自發力,蔚小理的競爭還在繼續,下半場剛剛开始,勝負還未見分曉。

(文中人物爲化名)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:三家財報一文讀懂蔚小理的2023

地址:https://www.breakthing.com/post/49191.html