2023年3月22日,騰訊控股發布了一份“中規中矩”的2022年年報。

其中Q4營收1449.54億元,同比增加0.53%;歸母淨利潤1062.68億元,同比增加11.91%;非國際准則歸母淨利潤297.11億元,同比增加19.42%。

整個2022年來說,在前2個季度業績因疫情和大國博弈等因素陷入低谷後,Q3可以說是曙光初現,而Q4則是繼續穩步恢復,呈現回升趨勢。

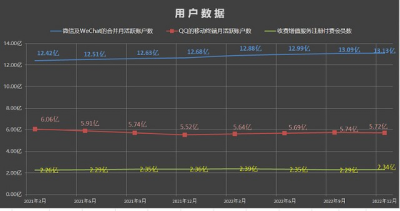

一、用戶數據

微信月活數爲13.13億,環比增長0.33%;

在抖音的擠壓下,微信2022年的使用時長還是獲得了增長。在非聊天場景中,本季朋友圈使用時長同比大致穩定,而小程序和視頻號使用時長分別爲去年的2倍和3倍,增長迅猛。

QQ月活數爲5.72億,環比減少0.40%;

付費會員數量爲2.34億,環比增長2.23%;

同時視頻訂閱收入也由於調高了定價而有所增加;

2023年1月,自制的《三體》成爲過去五年中在中國發行的評分最高的本土科幻劇,付費會員人數有望在23Q1繼續提高。

二、經營業績

1.經營業績-單季

營業收入

22年Q4營收爲1449.54億元,同比由跌轉漲爲0.53%;

歸母淨利潤

22年Q4歸母淨利潤爲1062.68億元,同比增加11.91%,較Q3環比大幅增加;

其增長主要歸功於對於美團的中期分紅,帶來了1066億元的視同處置收益。

非國際准則歸母淨利潤

22年Q4非國際歸母淨利潤爲297.11億元,同比增加19.42%,較Q3環比大幅增加,呈明顯上升趨勢。

按照季度來看,騰訊的各項業績在22年呈明顯的低开高走,穩步回升的趨勢;

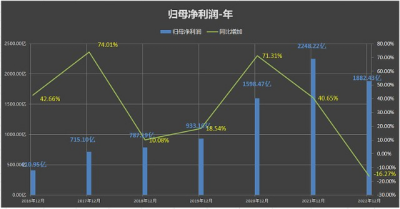

2.經營業績-年

營業收入

22年營收爲5545.52億元,同比下降0.99%;

歸母淨利潤

22年歸母淨利潤爲1882.43億元,同比下降16.27%;

非國際准則歸母淨利潤

22年非國際歸母淨利潤爲1156.49億元,同比下降6.57%;

按年來看,各項業績均有所下滑,這是預期之中的,也已在股價上有所反應。

三、分業務板塊收入

騰訊的營收按業務分主要爲以下四個部分:

1)增值服務(包括網絡遊戲、社交網絡)

22年Q4增值服務收入爲704.17億,同比下降2.08%;其中:

遊戲:

國內遊戲:

22年Q4國內遊戲同比下降6%至人民幣279億元;

根據伽馬數據最新發布的《2023年2月遊戲產業報告》,2022年10月、11月、12月的同比降幅分別爲-27.27%,-25.69%和-24.92%;

而截止到2023年2月,移動遊戲市場銷售收入同比跌幅繼續擴大至-28.4%,仍處於低位;部分受今年春節假期結束,春節活動熱度衰退以及二月天數較少等因素,部分也受去年基數較高影響。

騰訊遊戲的同比降幅要明顯小於整體移動遊戲市場,和網易類似,在整體市場下滑的大環境下,騰訊和網易這兩家龍頭的市場佔有率均是有所提升的;

進入到22Q4以來,之前壓制遊戲的幾個因素已經得到緩解或反轉:

a)政策上已經由之前“精神鴉片”的提法轉變爲扶持,由“牛夫人”重新轉變爲了“小甜甜”;

b)版號重新放开,騰訊獲得版號的數量和質量都不錯,考慮到獲得版號後上线需要的時間,有望在23年Q1及Q2爲騰訊的遊戲收入帶來增量;

包括 9 月《健康保衛战》,11 月《合金彈頭:覺醒》,12 月《無畏契約(Valorant)》,《寶可夢大集結》,《命運方舟(Lost Ark)》,《重生邊緣》,《飢荒:新家 園》,《大航海時代:海上霸主的遊戲版》,23年1 月《黎明覺醒:生機》、《元夢之星》、《白夜極光(alchemy stars)》等。

c)社會消費品零售總額增速开始回升,反映人們的消費水平及意愿开始緩慢回升,當然要回到之前水平也還需要時間;

國外遊戲:

22年Q4國外遊戲同比增加5%至人民幣139億元;

11 月在海外發行的新遊《勝利女神:NIKKE》表現亮眼,發布一個月在全球市場的收入超 1 億美元;

遞延收入:

作爲騰訊遊戲的蓄水池,22年末的遞延收入爲857.19億元,同比下降了7.20%;

和22年三季度末時的886.22億相比也是繼續下降,蓄水池水位繼續降低。

社交網絡收入:

22年Q4的社交網絡收入下降2%至人民幣286億元,其下降速度較緩主要歸功於視頻號直播服務及音樂付費會員服務的收入增加;

2)網絡廣告(包括社交及其他廣告、媒體廣告)

22年Q4網絡廣告收入轉跌爲漲15%爲人民幣247億元;其中社交及其他廣告同比增加17%到214億元,媒體廣告同比增4%到33億元;

社交及其他廣告同比增加較大,主要歸功於視頻號信息流廣告所帶來的增量,以及小程序廣告的強勁需求。

3) 金融科技及企業服務

2022年Q4金融科技及企業服務同比降1%至472億;

其中金融科技服務收入受累於10月及11月疫情爆發而抑制了支付活動;

而企業服務收入(雲收入)則同比略有減少,反映了騰訊從去年年報時所提出的主動縮減虧損項目,降收增利的方針:“重新定位了我們的IaaS服務,從單純追求收入增長到實現健康增長,並主動減少虧損合同”,

4) 其他(包括投資、商品銷售、其他授權、爲第三方制作及發行電影電視節目)

2022年Q4其他也出現了同比下降5.93%至26.33億;

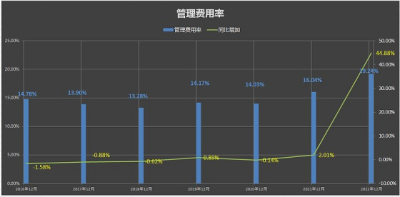

四、降本增效

截止22年末,騰訊僱員人數爲108436人,同比減少了3.84%;

和年初時比,減少了4334人;和22Q3末(108836人)相比,小幅減少了400人,裁員速度有所放慢;

22年的管理費用率爲19.24%,同比大幅增加了44.88%;

22年的銷售費用率爲5.27%,同比大幅降低了32.00%;

22年對於互聯網行業來說,降本增效是各個大廠都着力在作的事情;對於騰訊來說,雖然銷售費用有明顯的降低,但管理費用卻繼續攀升(騰訊報表中將原因歸結於對於國內外市場持續投資收購所帶來的研發开支及僱員成本增加);

對於騰訊來說,22年管理費用1066.96億,銷售費用僅292.29億,管理費用佔據了費用的大頭,所以降本增效暫時並未取得明顯成效。

五、投資

1.投資資產

投資資產账面價值:

騰訊的投資資產主要包括聯營企業投資、合營企業投資、以公允價值計量且其變動計入損益的金融資產、以公允價值計量且其變動計入其他全面收益的金融資產;

截止到2022年末,騰訊的投資資產账面價值爲6720.10億,同比下降13.42%;

又可將投資資產分成以下兩個部分:

1)非上市投資公司及理財產品:這部分爲3741.69億,同比增加14.14%;

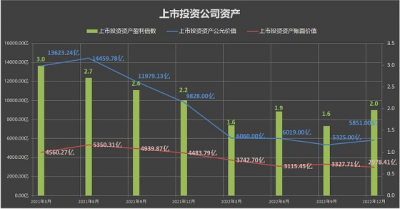

2)上市投資公司:

账面價值:

包括聯營企業中的上市公司1255.35億,以公允價值計量且其變動計入損益的金融資產中的上市公司124.45億,以公允價值計量且其變動計入其他全面收益的金融資產中的上市公司1598.61億;共計爲2978.41億,同比大幅下降了33.57%;

公允價值:

截止到2022年Q3末,以上這部分上市公司投資資產的公允價值爲5851億,同比下降了40.47%,下滑幅度較大;主要是由於期間中概股的大幅下滑導致;

上市公允價值/上市账面價值:

22年末的上市公允價值/上市账面價值爲2.0,相比Q3時的1.6倍有所回升。

2.投資產出

騰訊的投資產出主要分爲以下兩個部分:

1.其他收益淨額:

22年的“其他收益淨額”爲1242.93億,同比下滑了16.84%;

其中“處置及視同處置投資公司的收益淨額”爲1727.07億,同比大幅增加46.3%;

“公允價值收益淨額”則爲-71.17億,同比大幅下跌114.96%;

而其中“於投資公司、商譽、無形資產的減值”則爲-448.03億,同比下降79.01%;

處置及視同處置投資公司的收益淨額有所增加,主要歸結於:

a)中期分紅美團所帶來的收益1,065.55億元;

b)2022年1月4日處置SEA部分股份帶來的收益184.81億元及2022年9月5日因董事會代表辭任所導致的對於SEA的投資部分金融資產重分類所帶來的收益412.93億元;

同時主要由於中概股的大幅下跌,導致公允價值收益淨額及減值都大幅低於去年。

另外在其他收益淨額中,用於SSV和CCP(可持續社會價值及共同富裕計劃)的捐款也大幅增加了,從21年的4.50億元大幅增長至22年的50.37億,可以預計未來這個部分的捐款數額還將維持甚至增長。

2.於聯營、合營企業的投資收益

2022年於聯營、合營企業的投資收益爲-161.29億,同比增1.92%,去年同期爲-164.44億;

六、現金流

22年的經營現金流淨額爲1460.91億,同比減少16.61%;

投資現金流淨額爲-1048.71億元,同比大幅減少41.26%,去年同期爲-1785.49億元;

籌資現金流淨額爲-599.53億元,同比大幅減少377.30%,去年同期爲216.20億元;

之前的年份中,騰訊基本上是把經營賺得的錢和籌資得來的錢中的大部分都用在了對外投資上,並取得了較爲豐碩的成果,近兩年京東及美團的實物分紅就是來源於這些投資的收益。

而22年的變化是對外投資被大幅削剪了,同時大幅增加了回購,體現在籌資現金流淨額(回購歸於籌資現金流中)的降低中;

2022年,騰訊回購天數爲104天,累計回購了10708.3萬股,累計回購金額爲337.87億港元;大幅高於之前年度回購金額的綜合。

可以合理預測,23年騰訊的回購還將繼續,且超過22年的規模。

同時根據騰訊報表中的披露,22年的自由現金流(自由現金流 = 經營現金流 - 資本支出)爲884億元,同比下降了18.22%。

七、估值及簡評

按照3月22號騰訊當天的收盤價來算,騰訊市值約爲3.32萬億港幣,按當前匯率折算成人民幣約爲2.91萬億元,扣除“於上市投資公司權益的公允價值”5851億元,再直接扣除非上市投資公司及理財的账面價值3741.69億,剩余市值爲19548.22億元;對應非國際准則下的歸母淨利潤,PE-TTM爲16.90;

綜上,騰訊這份年報沒有驚嚇,但驚喜也較少;

一些亮點包括:

1)Q4各項業績都保持了增長,且環比Q3增長加速,呈現企穩回升的趨勢;

2)廣告業務Q4同比大漲15%表現亮眼,視頻號的信息流廣告估計貢獻10億左右的增量,才剛剛發力,23年預計會帶來更多的增量;

3)銷售費用大幅降低,騰訊在降本增效上還是有所行動;當然更重要的還是需要把管理費用降下來,有待23年繼續觀察;

4)在對外投資力度大幅下降的情況下,通過大額回購及實物分紅等方式來回購股東;近年來也是首次回購股份大於了增發股份,總股本數相比於年初有所降低;

一些值得期待的地方包括:

1)作爲騰訊“全場的希望”,視頻號在22年發展迅猛,並有望在23年爲騰訊貢獻更多的增量,包括以下三個方向:信息流廣告、直播打賞和直播電商,其中前兩個方向在23年預計至少各爲騰訊帶來100億+的收入增量,而直播電商也將有所增長;

2)在獲得衆多高質量版號後,騰訊23年的遊戲有望發力,預計最晚在23Q2轉爲增長,這主要取決於:

a)獲得版號的大作多在23Q2陸續上线,有望出現爆款;

b)居民的消費信心和意愿的繼續恢復;

3)Q4的金融科技及企業服務轉漲爲跌,主要歸結於22年10月、11月兩月的疫情爆發壓抑了支付需求,而騰訊在年報中也明確了:“隨着中國消費復蘇,在2022年第1季度高基數的基礎上,我們的日均商業支付金額自2023年第1季度以來恢復了雙位數的同比增長率。”

$騰訊控股(HK|00700)$ $中概互聯網ETF(SH513050)$ $美團-W(HK|03690)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:騰訊2022年年報數據解讀

地址:https://www.breakthing.com/post/49223.html