點擊下方關注許亞鑫,加星標,充值鑫仰!

剛剛,我進行了3月份的第八節實战點評,分別從“銀行業危機倒逼美聯儲寬松”,“美聯儲3月利率會議”,“避險短暫消退與資金湧入香港”和“人工智能風口”四個方面解讀了基本面的一些信息,並結合縮表,擴表,降息,四個選項,金銀油,耶倫,第一共和銀行,瑞士,香港,A股,軟件,硬件等給出了接下來的布局思路。

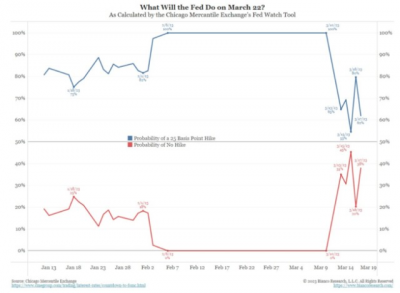

毫無疑問,今明兩天金融市場聚焦美聯儲利率會議,在當前的市場眼裏,放慢加息=超級通脹,堅持加息=金融危機2.0,鮑威爾也很難啊……要你是鮑威爾,你會選擇按哪一個?

放棄加息,可以拯救銀行業,但是通脹再起,中長期很有可能會面臨更嚴峻的滯脹局面;繼續加息,中長期則有望壓制通脹,但是銀行業接下來則有可能接連暴雷。

鮑威爾確實面臨着兩難的選擇。

事實上,恐慌和不安的情緒已經籠罩着美國市場數周。就在兩周前,由於通脹和就業數據仍舊強勁,市場還在爲50個基點的加息幅度定價。但在硅谷銀行和籤名銀行接連倒閉,以及第一共和銀行面對擠兌後,人們對美國銀行體系的信心突然崩潰,加息前景變得更加復雜。

美聯儲“影子官員”、傳聲筒Nick Timiraos此前撰文稱,鮑威爾和他的同事本周面臨他們多年來最艱難的決定之一。這次會議也被稱爲是鮑威爾的“沃爾克時刻”,對他的考驗獨特而嚴峻,不同於其他任何人。

美銀預計2023年的新利率峰值爲5.4%,2024年爲4.6%,2025年爲3.4%,這將比12月的預測分別高出25bp、50bp和25bp。FOMC在聲明中將保留關於“持續上調”聯邦基金利率目標區間的措辭。

高盛和瑞銀也持類似看法:2023年的利率峰值中值預期維持在5.4%,2024年的三次降息將使中值預期降至4.6%,而2025年爲3.1%。長期利率的中值預期可能會保持在2.5%,但在分布上會有一個上升的趨勢。

就像許導在今夜直播中所分析的那樣,美聯儲貌似有四個不同的選項,不過當我們利用排除法進行篩選之後,最終美聯儲被迫而又無奈的只有一條路可以走。

正是由於美聯儲面臨着2007年次貸危機以來的最艱難的選擇,我才會在前文《0321:A股黃金原油,全部命中!》會說,“這裏有個最大的變量,我認爲就是,美聯儲。”

那么,美聯儲到底會怎么選呢?

那就讓我們問一下近期十分爆火的Chatgpt吧,看看它又會怎么做這道艱難的選擇題呢?

你們還真不要覺得Chatgpt在胡說八道噢,美聯儲今夜確實有很大的概率會選擇,“加息25個基點+鴿派聲明”的套路,這樣既不會動搖市場對於美聯儲對抗通脹的決心,也會起到安撫銀行業的作用。

當然,美聯儲這種“既要,又要”的行爲只是延緩了深層次問題的暴露,並未從根本上解決真正的問題,然後,如下圖所示,還不得趕緊對外求援嘛。

許導經過昨天一天一夜的昏睡,一大早醒過來便看到睡後收入,隨後學員們也陸續醒過來,扣個666 ,重新开始了元氣滿滿的一天。

期待今夜睡後,明早醒來,鮑威爾也能給我們一個滿意的答案!

-END-

推薦閱讀(點擊藍色字體即可閱讀)

0321:A股黃金原油,全部命中!

0320:美歐銀行業連環暴雷,六大央行緊急出手!

點擊下方關注許亞鑫,加星標,充值鑫仰!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:0322:救銀行還是抗通脹,鮑威爾如何選?

地址:https://www.breakthing.com/post/49255.html