來源 | 伯虎財經

作者 | 夢得

3月17日,李寧發布2022年年報。

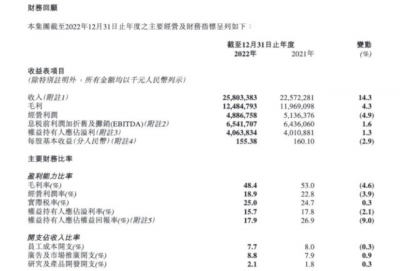

截至2022年年底,李寧年內營收258.03億元,同比增長14.31%;淨利潤40.6億元,較去年同比增長1.32%。與此同時,毛利率從去年同期的54%下降4.6個百分點至48.4%。

與此同時,李寧2022年的經營利潤爲48.87億元,同比下降4.9%,經營利潤率下降了3.9%至18.9%;淨利潤爲40.63億元,同比增長1.32%,不及營收的同比增速,也遠低於2021年的136.1%淨利潤同比增速。

不及預期的財報,資本給了“意見”。年報發布當天,李寧股價一度大跌超11%,主要是期望越大失望越大。

01 盈利能力下降

財報顯示,2022年全年,李寧淨利潤率從17.8%降至15.7%;淨利潤增速也從2021年的136.1%驟降至1.3%。

(李寧財報)

一是巨額的營銷費用吞噬了企業利潤。

2018年,“中國李寧”在海外各大時裝周現身,作爲中國第一個現身紐約時裝周的運動品牌,帶來的影響力遠超預期。在紐約大秀落幕當天,“李寧”的微信指數暴漲700%;同年,“中國李寧”系列服裝銷量超過550萬件,鞋品銷量超過5萬。

(圖源:網絡)

通過“國潮”實現翻身後,李寧明確了轉型方向:年輕、高端、時尚。此後,开始在營銷端不斷發力來吸引年輕人的注意,明星代言、綜藝贊助、KOL推廣等各種營銷方式力度不減,但效果卻不如預期。財報顯示,李寧2022年廣告及市場推廣开支由上年的17.79億元增至22.79億元,同比增長28%。與此同時,2022年李寧實現營收258.03億,同比增長14.31%;廣告及市場推廣費用同比增長率遠超過營業收入同比增長率。

也就是說,花出去的錢並沒有獲得相對應的收益。

二是大力打折促銷降低了企業的毛利率水平。

享受了一段時間的高毛利後,去年下半年李寧扛不住了。財報顯示,2022年全年,李寧毛利率從上一年的53%下降至48.4%;李寧也在財報中表示,毛利率的下降主要來源於成本上漲與折扣加深。

據財經十一人報道,有業內人士透露,2022年雙十一,李寧的籃球鞋把價格降到跟其他品牌同一水平线,券商研報也顯示,李寧新品3個月折扣率由2021年的80%-90%低段降至2022年的70-80%高段;而新品3個月售罄率則由60%-70%低段降至50%-60%低段。

不過,打折促銷,雖說能快速提升銷量並搶佔消費者心智,但也會在一定程度上傷害品牌形象,並導致毛利、淨利下滑。巨額的營銷費用、大力打折促銷導致盈利水平日漸下降,說到底還是李寧沒那么好賣了。

02 我們的“驕傲”不好賣了?

《百度2021國潮驕傲搜索大數據》顯示,“國潮”在過去10年關注度上漲528%,手機、服飾、汽車、美妝、食品、家電依次成爲國貨關注度增長最快的六大品類。這股國潮風,讓衆多傳統品牌(同仁堂等)重新煥發活力,讓新銳品牌快速崛起(花西子、茶顏悅色等),而以李寧爲首等一衆運動品牌也隨之迎來“第二春”。

2018年,“中國李寧”現身紐約、巴黎時裝周後,國內掀起一股國潮風。尤其是新疆棉事件的助推之下,作爲國潮概念首個提出者的中國李寧,幾乎成了最大的受益方,直接承接了從Nike與Adidas轉移出的消費者。

但當野蠻生長的“國潮”與質量平平、價格虛高、涉嫌抄襲等問題“頻繁捆綁”時,“國潮”就從“驕傲”變成了刺痛消費者的“概念”。而且還有被反噬的風險,比如2022年,李寧就因秀款某款產品似乎“僞日”,雖然是誤會一場,但仍舊引起了很大的爭議。

除了消費者對國潮消費熱度逐漸回歸理智,李寧的“高端”化,消費者也並不完全买單。比如2021年推出的獨立高級運動時尚子品牌“李寧1990”。根據券商研報數據顯示,以衛衣爲例,“李寧1990”單件衛衣定價在799元-2590元之間,“中國李寧”在599元-1399元之間。

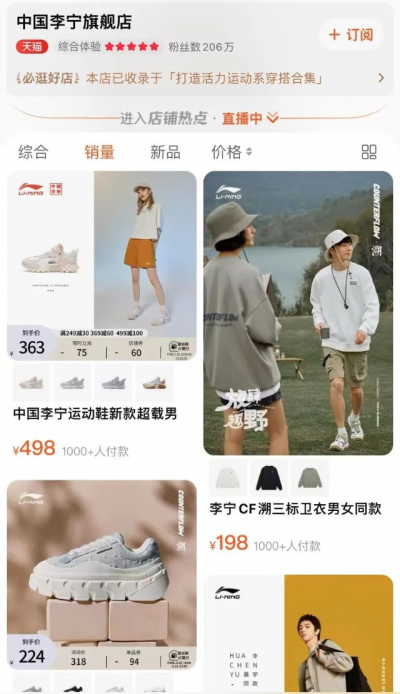

2022年年報顯示,目前“李寧1990”的門店數量僅爲16家。從天貓旗艦店數量來看,“ 李寧 1990 ”的銷量整體較低,幾乎是個位數,即便找來當前大熱的演員肖战代言,月銷也僅爲兩位數。

事實上,李寧也先後幾次因爲“太貴”而登上熱搜被吐槽。從淘寶中國李寧旗艦店和FILA官方旗艦店銷售數據可知,中國李寧最高銷量也僅僅是在一千出頭。而安踏旗下以中高端定位的FILA,則是以萬計量。足以見得,李寧的高端之路離消費者認可還有一段距離,也就有了加大折扣力度保規模一事。

(中國李寧旗艦店)

與此同時,更讓人着急的是打折促銷下,李寧去庫存的速度卻在不斷變慢,截至2022年12月底,李寧公司存貨撥備前成本金額(未減值)從2021年的18.66億元增長37%至25.49億元;存貨周轉周期從54天增至58天。 雖然其他品牌也面臨庫存困境,不過大多數能通過降價促銷得到緩解。

問題就出在李寧在產品與渠道端的問題。

在2022年李寧的渠道收入佔比之中,直營、經銷商,以及電商渠道,分別佔比爲20.7%、48.5%、29%。存貨周轉周期的上升對於當下主要以线下批發爲主的李寧來說,是一個不小的挑战。畢竟线下門店往往需要儲備更多存貨來提供門店銷售,而线下批發商則讓企業對线下門店的管理難度加大,因此企業對市場的調整往往更爲滯後也更爲困難。

對此,李寧也給了自己的解法。

03 李寧的解法

李寧本人曾在高層會議上提問:爲什么晉江品牌兩三年就能追上我們?現在的李寧不會問了,而是直接學起來。比如收購香港本土品牌堡獅龍的控股權、意大利奢華品牌Amedeo Testoni、英國百年鞋履品牌Clarks。不過雖說靠买买买能夠豐富產品矩陣,但從歷史來看,想要像安踏創造“FILA”,有點難。

渠道變革方面,李寧以“开大店,關小店”理念繼續向核心商圈挺進。目前來說,李寧產品的價格帶低於Nike和Adidas,高於安踏(不含FILA),比較合適於一二线城市,但其一二线城市的布局僅爲同行的1/3至1/2,還有繼續向頭部品牌看齊的提升空間。

另外,在入駐購物中心方面, 李寧入駐合計數量對比頭部的Nike和Adidas仍舊有1/3的差距,如果單算偏高端的中國李寧,差距更遠。未來高端渠道的拓展還可以繼續爲李寧貢獻增速。但前提是,高端走得動。

(圖源:網絡)

其實相對於其他國產運動品牌,李寧是具有自己的核心競爭力。一直以來,李寧的價格是行業最高的,究其原因,是公司一直以來強調的科技感和設計感,舍得在研發上花錢花時間。歷年來公司的研發費用率基本上保持在2-3%, 這在國內的運動鞋服品牌當中也是較爲靠前的。

2022年,李寧調整了產品結構,鞋類收益達到了134.79億元,佔總收入的52.2%。其中,李寧的跑步品類流水同比增長13%,佔比提升至19%,跑鞋產品“超輕19”年銷售314萬雙,創造其單款鞋的銷售新紀錄;籃球品類的增長高達25%,佔比提升至29%;

一方面是技術。從2006年开始李寧就自行研發中底技術,直至今年一共迭代了近十種,做到使產品強減震與輕量化。比如18年與巴斯夫合作研發的極性發泡高彈材料的 DriveFoam 中底技術,其相關產品在市場的口碑超過部分Nike和Adidas的產品。

另一方面是,李寧設計感在國產品牌中也是較爲突出的。比如李寧高端籃球鞋馭帥,融合了大量的中國元素,比如“竹片”“龍鱗”等,具有原創流行設計能力,而不是一味跟隨國際大牌。盡管國內運動品牌已經能在中國市場上與這些國際品牌扳扳手腕,但在收入體量與市場規模上還相差甚遠,尤其是鞋服設計上也依舊擺脫不了模仿的痕跡。所以,設計能力也是大多數消費者選擇李寧的一個原因,這也就解釋了李寧爲什么會成爲中國第一個出現在紐約時裝周的運動品牌。

04 寫在最後

因爲新疆棉事件,國潮風興起,原本佔據國內運動品牌半壁江山的耐克、阿迪跌落神壇,呈現不同程度的負增長,但無論是其設計感還是爆款、品牌影響力,都不可小覷。另一邊,其他國產運動品牌虎視眈眈。比如曾經的晉江小弟安踏,現在市值已經是李寧的兩倍,一邊在DTC業務加大投入研發,讓线上线下融合發展;一邊在海外頻頻收購,企圖搶佔中高端市場份額。特步也通過收購在中高端市場有所布局。

前有狼後有虎,現在的李寧是一刻也不能松懈,那么,編一個新故事?繼續降價促銷讓友商無路可走?還是加速擴大直營店比例?不好說。但在國潮熱度逐漸回歸理智,營銷無力的情況下,李寧要想真正在高端路闖出一片天來,必須要在產品上加大火力了。

參考來源:

1、新熵:李寧喫不動老本

2、觀潮新消費:李寧,減脂期的“肌肉型企業

3、海豚投研:李寧:生死勿論,背水一战?

4、海豚投研:李寧的“周期劫”還要熬多久?5、奇偶派:運動品牌的“中國战爭”

*文章封面首圖及配圖,版權歸版權所有人所有。若版權者認爲其作品不宜供大家瀏覽或不應無償使用,請及時聯系我們,本平台將立即更正。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:淨利潤增速下滑近百倍,李寧到底怎么了?|讀財報

地址:https://www.breakthing.com/post/49890.html