一、宏觀經濟方面

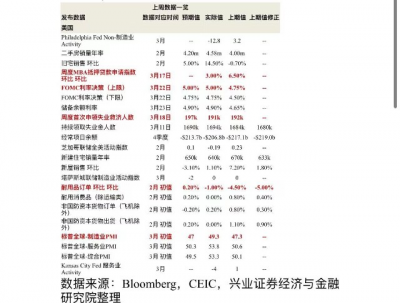

1、 美國宏觀經濟數據

美聯儲3月會議加息25bp,點陣圖指引與去年12月整體一致。美東時間3月22日,美聯儲公布加息25bp至4.75%-5.0%。最新點陣圖顯示5月再加25bp後將停止加息,年內不降息。當前來看,未來能否形成穩定的降息基礎將受到兩大約束,一是通脹可能在前期財政支撐的需求粘性下出現復位(內憂),二是資金可能在日歐緊縮下面臨流出壓力(外患)。無論聯儲是否會在3月、5月迎來最後一次加息,當前銀行體系和利率敏感部門的脆弱性意味着聯儲加息走向尾聲已是必然。

標普PMI超預期回升,但制造業仍低於榮枯线。標普全球公布,美國3月PMI初值爲53.3,爲去年5月以來最高,並連續兩個月在50以上。新訂單指數升至51.2,是去年9月以來的首次上升。制造業PMI初值爲49.3,高於預期和前值,但已連續5個月處於收縮區間。服務業PMI初值53.8,是去年4月以來最高,高於市場預期的50.3,表明服務的消費需求仍有可能表現出韌性。

美國周度MBA抵押貸款申請指數環比下降,地產市場持續降溫。3月17日美國周度MBA抵押貸款申請指數環比爲3%,前值爲6.5%。抵押貸款申請的增速下滑顯示出美國房地產市場景氣度走低的趨勢。美聯儲持續加息導致房地產市場貸款利率上升,房屋貸款和房地產交易因此減少,美國房地產市場正在降溫。

2、 海外經濟情況

歐元區3月制造業PMI不及預期,非制造業PMI大幅超預期。歐元區3月制造業PMI初值爲47.1,不及預期值49.0,且低於前值48.5,爲過去4個月以來最低。服務業PMI從上個月的52.7大幅升至本月的55.6,遠超52.5的預期值。制造業與服務業延續分化,顯示出制造業活動疲軟。

德國2月PPI同比、環比均超預期,能源價格同比仍高。德國2月PPI同比15.8%,高於預期的14.5%,低於前值17.6%。環比錄得-0.3%,高於預期值-1.4%和前值-1.2%。生產者價格上升的主要由能源拉動,2月能源價格同比27.6%,但較1月環比下降1.4%。2月超預期的PPI數據表明,盡管油價下降,但通脹的下行可能存在其它阻力,本月天然氣價格同比38.9%,爲最主要貢獻。

國際金融事件頻發,市場對德國經濟與金融市場的信心大幅下降。德國3月ZEW經濟情緒調查指數爲13,低於預期值15和前值28.1,與上月相比降幅較大,不過目前仍在正值區間。3月ZEW經濟現況指數爲-46.5,不及預期的-44.3,低於前值-45.1,表明投資者對德國經濟前景的預期出現了邊際惡化。近期金融脆弱性事件頻發,市場對德國金融市場和經濟發展的信心相應下降。

英國2月通脹超預期,銀行業風波下3月會議仍加息25bp。英國2月CPI同比10.4%,高於預期值9.9%,較1月增加了0.3個百分點,顯示出通脹壓力較高的頑固性。英央行3月會議與歐央行、美聯儲一致,在近期銀行業風波的壓力下仍然加息25bp(較上次會議放緩25bp),但在前瞻指引中增加了對銀行業風險的監測。

日本2月CPI同比回落,但剔除食品和能源的核心CPI同比上升,貨幣政策緊縮壓力持續。日本2月CPI同比3.3%,低於前值4.3%。剔除新鮮食品的核心CPI同比3.1%,低於前值4.2%。盡管整體通脹回落,但剔除了食品和能源的核心CPI同比3.5%,較1月上升了0.3個百分點。不斷上升的核心CPI通脹將進一步掣肘貨幣政策,向日本貨幣政策正常化施壓。

3、 海外央行動態

美聯儲如期加息25BP,並按計劃縮表。美聯儲3月FOMC會議決定加息25BP,上調聯邦基金利率區間至4.75%-5.00%。此外,美聯儲將繼續減持美國國債、機構債務和機構抵押貸款支持證券,上限爲950億美元(600億美元國債和350億美元MBS)。

美聯儲維持終點利率不變。美聯儲將今年的利率中樞維持在5.1%不變,與去年12月持平,不過區間從5.1%-5.4%變爲5.1%-5.6%,且將明年的利率中樞從4.1%上調至4.3%。美聯儲的點陣圖顯示,18位成員中9成以上預期2023年至少要加息至5.0%;39%的成員認爲要加到5.25%,表明或還有1次加息。

美聯儲官員認爲銀行業風險總體可控。鮑威爾認爲,美國銀行體系不存在廣泛的弱點,銀行體系健康有韌性,加息已經得到充分消化,銀行危機可能是適度的。亞特蘭大聯儲主席博斯蒂克認爲,3月加息25個基點的決定並非輕率做出,目前有明確跡象表明銀行體系穩固且堅韌。聖路易斯聯儲主席布拉德表示,由於經濟數據增加強勁,已經將美聯儲2023年利率預期提高至5.625%。(詳見《控通脹仍是首要目標——美聯儲3月議息會議點評》)

耶倫修改關鍵表述。上周三美國財政部長耶倫指出,針對當前的市場動蕩,拜登政府並未考慮擴大存款保險範圍,因爲這需要國會立法批准,財政部很難單方面採取行動。但周四耶倫的表述有所修改,稱必要時監管機構准備採取進一步措施爲銀行存款提供保護。

歐央行鷹派立場仍堅定。歐央行行長拉加德表示,歐央行抗擊高通脹的決心是堅定不移的,必須把通脹降到目標水平,對歐元區銀行業的流動性和資本水平有信心。歐央行管委Nagel表示,當前通脹較爲頑固,歐央行需要繼續加息,然後應將利率維持在高水平,並重申在第三季度加快量化緊縮步伐。

英國央行加息25BP至4.25%。英國央行如期加息25BP,並表示如果有證據表明通脹存在更持久的壓力,那么就需要進一步收緊貨幣政策。在銀行業危機方面,英國金融政策委員會認爲銀行體系具有韌性。

中國香港金管局將基准利率上調25個基點至5.25%。

瑞士央行將政策利率上調50個基點至1.5%。

海灣地區央行緊跟美聯儲加息25BP。卡塔爾央行上調回購利率至5.50%、巴林央行上調隔夜存款利率至5.50%、沙特央行上調回購利率至5.50%。

4、 疫情新況

美國XBB.1.5感染比例在90%以上。美國CDC新冠檢測數據顯示,截至3月25日,奧密克戎變異株XBB.1.5的感染佔比進一步擴大,達到90.2%。此外,美國首次出現一定規模的奧密克戎變異株XBB.1.5.1與XBB.1.9.1的感染患者,佔比分別爲2.4%與2.5%。此前盛行的BQ.1與BQ.1.1的總比重由上周的4.2%進一步下降至2.9%。

美國日均新增病例上升,新增死亡病例有所下降。截至3月24日,美國日均新增病例爲3.8萬例左右,較上周增加20.8%;日均死亡病例下降6.5%至332例。截至3月24日,美國新增住院人數1.7萬人,較上周繼續下降17.2%。此外,重症率持續接近於0。

美國醫療負擔有所緩和,其中因新冠導致的住院與ICU佔用率繼續下降。截至3月25日,美國住院病牀佔用率提高至76.2%,其中與新冠相關的住院佔用率進一步下降至3.0%;美國ICU病牀佔用率爲73.7%,因新冠ICU佔用率爲3.6%。整體來看,與新冠相關的醫療負擔仍在低位。

歐洲新增確診與死亡病例數均有所上升。截至3月24日,歐洲日均新增病例爲2.7萬例,較上一周上升4.4%。其中西班牙和法國上升幅度較大,英國和意大利則分別下降5.6%和6.3%。歐洲日均新增死亡病例爲282例,較上一周上升27.4%。具體來看,英國死亡率上升幅度最大,爲63.8%,意大利和俄羅斯死亡病例則有所下降。

東南亞疫情持續好轉。從日均新增確診病例數來看,截至3月24日,東南亞主要國家中,泰國、菲律賓和越南新增確診均有所回升,不過新增死亡病例維持下降趨勢。

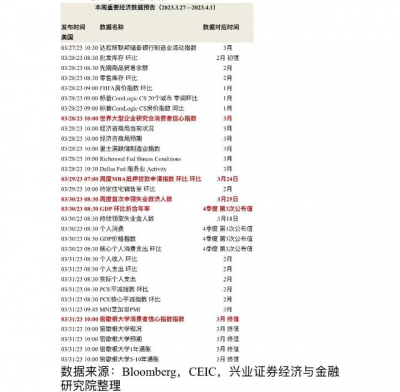

5、 本周關注要點

本周重要經濟數據預告(2023.3.27—2023.4.1)

二、主要指數相關情況

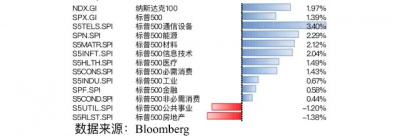

1、 一周指數表現

上周,納斯達克100指數整周上漲1.97%。標普500指數整周上漲1.39%,其覆蓋的11個行業板塊有9個板塊上漲。其中,通信設備領漲3.40%,房地產領跌1.38%。

數據來源:Bloomberg

2、 配置建議

美股:截至3月25日,CME預期美聯儲5月降息25BP的概率從25.3%下降至0,維持利率水平不變的概率從54%上升到88.2%。不過,市場預期年內仍有34%的概率降息100BP。美債上周收益率波動較大,周內收益率一度上行20BP至3.59%,隨後又回落至3.38%,與前一周基本持平。上周貨幣市場基金流入加速,表明銀行業存款外逃仍在持續。當前美國正處於流動性衝擊時期,而流動性壓力轉化爲大規模的債務壓力通常需要高槓杆和央行幹預不及時兩個條件的觸發,因此靜態來看,當前美國銀行發生全局性風險可能性整體可控。目前美國房租和薪資仍居高不下,通脹超預期風險仍可能引發美債利率及風險資產波動。

全球市場:股票轉爲流入,債券繼續流出,貨幣市場繼續流入;美股轉爲流出,發達歐洲繼續流出,新興市場轉爲流入

跨資產:全球股票轉爲流入,債券繼續流出,貨幣市場繼續流入。本周全球股票型基金轉爲流入26.21億美元(vs. 上周流出0.26億美元);債券基金繼續流出11.81億美元(vs. 上周流出22.93億美元);貨幣基金繼續流入1428.71億美元(vs. 上周流入1126.8億美元)。

跨市場:美股轉爲流出,發達歐洲繼續流出,日本轉爲流入,新興市場轉爲流入。美股本周轉爲流出22.76億美元(vs. 上周流入16.24億美元),發達歐洲繼續流出12.67億美元(vs. 上周流出16.71億美元),日本股市轉爲流入27.94億美元(vs. 上周流出4.14億美元),新興市場轉爲流入29.34億美元(vs. 上周流出1.93億美元)。

美國內部,美股ETF基金流入7.43億美元(vs. 上周流入74.67億美元);美國高收益債流出21.12億美元(上周流出27.64億美元)。

數據來源:Bloomberg

風險提示:

基金不同於銀行儲蓄和債券等固定收益預期的金融工具,不同類型的基金風險收益情況不同,投資人既可能分享基金投資所產生的收益,也可能承擔基金投資所帶來的損失。基金管理人承諾以誠實信用、勤勉盡責的原則管理和運用基金資產,但不保證本基金一定盈利,也不保證收益,基金淨值存在波動風險,基金管理人管理的其他基金業績不構成對本基金業績表現的保證,基金的過往業績並不預示其未來表現。投資者應認真閱讀《基金合同》、《招募說明書》及《產品概要》等法律文件,及時關注本公司出具的適當性意見,各銷售機構關於適當性的意見不必然一致,本公司的適當性匹配意見並不表明對基金的風險和收益做出實質性判斷或者保證。基金合同中關於基金風險收益特徵與基金風險等級因考慮因素不同而存在差異。投資者應了解基金的風險收益情況,結合自身投資目的、期限、投資經驗及風險承受能力謹慎決策並自行承擔風險,不應採信不符合法律法規要求的銷售行爲及違規宣傳推介材料。本材料中所提及的基金詳情及購买渠道可在管理人官方網站查詢-博時基金-基金產品,博時基金相關業務資質介紹網址爲:http://www.bosera.com/column/index.do?classid=00020002000200010007。(CIS)

@天天精華君 @問答君

#美國“銀行危機”一閃而過?#

$博時標普500ETF聯接A(OTCFUND|050025)$

$博時恆生醫療保健ETF發起式聯接(Q(OTCFUND|014424)$

$博時納斯達克100指數發起(QDII)C(OTCFUND|016057)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:銀行業風波下,美聯儲3月會議仍加息25bp

地址:https://www.breakthing.com/post/50474.html