華福策略

事件

近期,美國和歐洲的大型銀行暴雷事件頻發,引發金融市場動蕩。3月10日,美國硅谷銀行宣布倒閉;3月12日,美國Signature銀行因存在系統性風險被當地監管機構關閉。在美國銀行危機爆發不久,歐洲銀行業也出現震蕩。當地時間3月14日,瑞士第二大銀行瑞士信貸在當天發布的年度報告中稱,在2021年和2022財年的報告程序中發現“重大缺陷”,3月15日瑞士信貸股價暴跌。3月24日,由於宣布提前贖回其15億美元的固定重置利率二級資本票據,德意志銀行股價暴跌。3月28日,Signature銀行股價基本歸零。

摘要

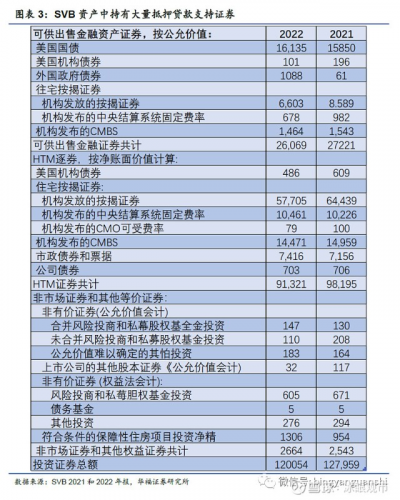

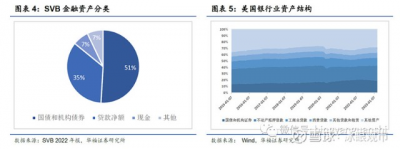

此次風波始作俑者硅谷銀行暴雷的原因在於:其持有大量中長期國債和抵押貸款支持證券,這些債券是長期且固定低利率的資產,在美聯儲持續且快速的加息下,這些債券價格大幅下降,造成資產負債表的浮虧,在遭遇流動性危機時會變成真實的損益。SVB的2022年財報顯示,國債和機構債券佔其總資產的51%,而在美國銀行業資產結構中這類債券僅佔不到20%。

我們認爲,綜合來看:一方面美聯儲、財政部和FDIC已出台了相關支持政策來解決流動性危機,另一方面,美國銀行業整體的風險敞口不大,硅谷銀行的風險在銀行系統不具備普遍性。個別的銀行危機是金融層面的危機,對實體經濟的影響有限。當前美國經濟仍比較強健,因此控制通脹仍是美聯儲的主线任務。

此外,當地時間3月19日,美聯儲與加拿大央行、英國央行、日本央行、歐洲央行、瑞士央行發布聯合聲明,宣布通過常設美元流動性互換額度安排加強流動性供應,爲全球市場提供更多流動性支持。3月美聯儲FOMC聲明中點陣圖顯示加息的終端利率會到5.00%-5.25%。我們認爲,美聯儲不會犧牲加息政策來維護市場穩定,預期5月議息會議仍會加息25BP,之後會維持該利率水平,並且在2023年內不會降息,控制通脹仍是美聯儲主线任務。

投資策略:綜合來看,我們認爲當前的歐美銀行危機仍然主要處於金融層面,且由於歐美央行的及時出手,風險並沒有大範圍擴散。與此同時,歐美的實體經濟依然比較強韌,通脹的韌性依然比較強。隨着央行的救助措施落地,市場風波將逐漸平息,對於中國市場的衝擊風險有限。從布局上說,投資者還是要專注中國內需板塊。因爲中國經濟復蘇的態勢沒有變化。後續隨着復蘇的經濟數據不斷出爐,企業盈利將有所體現,市場上漲空間也將進一步打开。我們看好跟內需恢復相關的銀行、保險、食品飲料、基建、旅遊、醫美、傳媒、電子、軍工等行業方向。

風險提示:一是美國貨幣政策超預期;二是大國博弈下的地緣政治導致的風險超預期;三是美國制造業回歸超預期平順。

正文

一、銀行危機引發的金融風險可控

1.1 美國硅谷銀行和Signature銀行事件經過

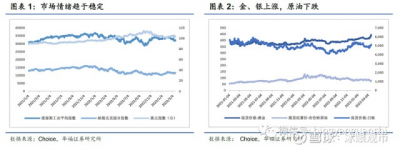

當地時間3月10日,美國聯邦存款保險公司(FDIC)發布聲明,美國加州金融保護和創新部(DFPI)當日宣布關閉美國硅谷銀行Silicon Valley Bank(SVB),並任命FDIC爲破產管理人。作爲美國排名前二十的銀行之一,SVB的倒閉是2008年金融危機以來最大的一次銀行倒閉事件。僅在兩天之後,即3月12日,美國財政部、美聯儲(FED)和聯邦存款保險公司(FDIC)發布聯合聲明,宣布總部位於紐約市的Signature銀行因存在系統性風險已被當地監管機構關閉,並由紐約金融服務部門接管。這份聯合聲明中同時表示,將設立“銀行定期融資計劃”(BTFP)以確保所有存款人的資金安全。這項新的計劃使得SVB和Signature Bank的儲戶可以在當地時間3月13日支取所有的資金,並准備應對任何可能出現的流動性壓力。銀行爆雷事件讓市場避險情緒增加。事件發酵後,國際黃金和白銀價格大漲,投資者擔憂金融市場的風波將影響到實體經濟,布倫特(Brent)原油價格下跌。

美國硅谷銀行暴雷的原因在於其持有大量中長期國債和抵押貸款支持證券,這些債券是長期且固定低利率的資產,在美聯儲持續且快速的加息下,這些債券價格大幅下降,造成資產負債表的浮虧,在遭遇流動性危機時會變成真實的損益。SVB的2022年財報顯示,國債和機構債券佔其總資產的51%,而在美國銀行業資產結構中這類債券僅佔不到20%。綜合來看,一方面美聯儲、財政部和FDIC已出台了相關支持政策來解決流動性危機,另一方面,美國銀行業整體的風險敞口不大,硅谷銀行的風險在銀行系統不具備普遍性。

1.2 瑞士信貸銀行事件

在美國銀行危機爆發不久,歐洲銀行業也出現震蕩。當地時間3月14日,瑞士第二大銀行瑞士信貸在當天發布的年度報告中稱,在2021年和2022財年的報告程序中發現“重大缺陷”。3月15日瑞士信貸股價暴跌,當日晚上,瑞士央行(SNB)和該國主要金融監管機構瑞士金融市場監管局(FINMA)發表聯合聲明指出美國某些銀行的問題不會對瑞士金融市場構成直接蔓延風險。瑞士信貸滿足對系統重要性銀行的資本和流動性要求。如有必要,瑞士央行將向瑞信提供流動性支持。3月19日,瑞士聯邦委員會在伯爾尼召开新聞發布會,確認瑞士第一大銀行瑞銀集團將30億瑞郎的收購價收購陷入危機的瑞士信貸銀行。瑞士央行將爲合並提供大量流動性援助。我們認爲此次銀行危機並沒有發展成爲系統性問題,歐洲銀行業仍具韌性。

二、控制通脹仍是歐洲央行和美聯儲的主线任務

2.1 歐洲央行3月16日仍宣布加息50BP

歐盟統計局數據顯示,歐元區2月CPI同比增長8.5%,市場預期爲8.2%,CPI環比增長0.8%,市場預期爲0.5%。在頑固的通脹面前,3月16日歐洲央行宣布將存款機制利率、邊際借貸利率、主要再融資利率這三大關鍵利率分別上調50基點。

在當前銀行業動蕩背景下,歐洲央行若選擇暫停加息,不僅會提高通脹預期,還易引發市場恐慌,從而增加衰退的幾率。歐洲央行行長拉加德表示,歐洲銀行業流動資金狀況強勁,平均的流動性比率顯然高於最低要求,甚至高於疫情前水平。但歐洲央行的利率決議刪除了有關未來加息幅度的前瞻性指引,並指出了可能存在的金融風險。因此,未來歐洲央行的主线任務仍是積極抗擊通脹,同時會積極提供一系列政策工具來提供流動性以抵御金融風險。

2.2 控制通脹仍是美聯儲主线任務

個別的銀行危機是金融層面的危機,對實體經濟的影響有限。當前美國經濟仍比較強健,因此控制通脹仍是美聯儲的主线任務。非農就業數據良好,美國勞工統計局(BLS)公布的2月新增非農就業人數爲31.1萬人,超出市場預期的20.5萬人,前值由新增51.7萬人下修至50.4萬人。2月勞動參與率上升0.1個百分點至62.5%,顯示出得到一定改善,美國勞動力市場保持着強韌性。

通脹仍具韌性,美聯儲繼續面臨加息的壓力。北京時間3月14日晚,美國勞工部公布了2月CPI同比增長6.0%,預期6.0%,前值爲6.4%,季調後CPI環比上升0.4%,預期0.4%,前值爲0.5%。同時,能說明整體通脹走向的核心CPI同比增長5.5%,預期5.5%,前值爲5.6%,從通脹數據分項來看,娛樂環比上漲0.9%(前值0.5%),服飾環比上漲0.8%(前值0.8%),住房環比上漲0.5%(前值0.8%)爲主要通脹拉動項。總體來看,2月美國CPI與市場預期持平,通脹數據公布後,美債10年期國債收益率回升至3.64%,反映了市場對美聯儲控制通脹的信心產生了動搖。

美國此輪通脹的背後是經濟內在的結構性矛盾,美國強行推動的“制造業回流”的舉動增加了生產成本,使其制造業受供給擾動頻繁,導致其商品通脹難以消退。在疫情衝擊和美聯儲寬松的貨幣政策導致美元貶值的背景下,2020年以來美國生產成本指數(PPI)陡然增加,2022年3月同比增加11.7%,爲2010年以來最大增幅。制造業平均時薪也不斷增加,顯示出制造業就業市場十分強韌,商品通脹仍難以消退。

此外,當地時間3月19日,美聯儲與加拿大央行、英國央行、日本央行、歐洲央行、瑞士央行發布聯合聲明,宣布通過常設美元流動性互換額度安排加強流動性供應,爲全球市場提供更多流動性支持。3月美聯儲FOMC聲明中點陣圖顯示加息的終端利率會到5.00%-5.25%。因此,我們認爲美聯儲不需要完全犧牲加息政策來維護市場穩定,5月議息會議仍會加息25BP,之後會維持該利率水平,並且在2023年內不會降息,控制通脹仍是美聯儲主线任務。

三、投資策略

綜合來看,我們認爲當前的歐美銀行危機仍然主要處於金融層面,且由於歐美央行的及時出手,風險並沒有大範圍擴散。與此同時,歐美的實體經濟依然比較強韌,通脹的韌性依然比較強。隨着央行的救助措施落地,市場風波將逐漸平息,對於中國市場的衝擊風險有限。從布局上說,投資者還是要專注中國內需板塊。因爲中國經濟復蘇的態勢沒有變化。當前市場處於震蕩階段。後續隨着復蘇的經濟數據不斷出爐,企業盈利將有所體現,市場上漲空間也將進一步打开。我們看好跟內需恢復相關的銀行、保險、食品飲料、基建、旅遊、醫美、傳媒、電子、軍工等行業方向。

四、風險提示

一是美國貨幣政策超預期;二是大國博弈下的地緣政治導致的風險超預期;三是美國制造業回歸超預期平順。

$硅谷銀行(NASDAQ|SIVB)$$瑞士信貸(NYSE|CS)$$第一共和銀行(NYSE|FRC)$#硅谷銀行、籤名銀行復牌後閃崩 危機再起?#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:金融是金融,經濟是經濟

地址:https://www.breakthing.com/post/50743.html