房企“化債”愛上“債轉股”,轉股定價權誰說了算?

作者 | 蒲肅

來源 | 債市觀察

融創穩了嗎?

繼恆大公布美元債重組方案後不到一周,融創中國(1918.HK)美元債重組方案也正式公布,曾經房地產行業的兩大頭部房企(也是最風向標意義的出險房企)先後獲得部分債權人支持。

這對行業恢復無疑是利好消息,但對於債權人來說,能否避免或減少損失還要看融創後續的實質發展效果。

融創本次債務重組的本金總額約90.48億美元,若以融創預計的2023年9月30日重組生效日期爲准,將到期利息及其他費用一同計入,則融創重組的美元債總規模爲102.37億美元,折合人民幣約704.75億元。

融創的重組措施與華夏幸福基業、恆大等房企的基本框架類似,即以“債轉股”和“以舊換新”爲主,如重組協議通過,融創還會支付千分之一的同意費。

來源:融創中國公告

融創公布的重組具體內容並不復雜,其百億美元債的重組措施主要分三部分:

1、10億美元債將轉換爲9年期可轉債,17.5億美元債將轉換爲5年期強制可轉換債,這兩筆可轉債均可轉換爲融創中國股票;

2、約4.49億股融創服務(1516.HK)股份可用於美元債轉股;

3、剩余約70億美元債將置換爲8個系列的新優先票據,期限2年至9年,年利率爲5.0%至6.5%。

但對於選擇換股的債權人來說,未來手上債券的價值將和融創股價掛鉤,而不選擇“債轉股”的債券,只能押注融創在未來幾年不要出現二次違約。

豪賭?

“債轉股”股價最高5倍於當前股價

從融創的債轉股方案來看,票息較低和轉股價格較高依然是主要看點。

根據重組方案,融創計劃將10億美元債轉換爲9年期的可轉債,年利息爲前三年1%實物利息,三年後爲2%(1%實物利息+1%現金利息);而融創另外發行的17.5億美元強制可轉換債,利息爲零。

這意味着融創有27.5億美元債,可以實現重組後前三年無現金利息支出,而其中10億美元債在後續6年期間每年只需要支付1%的現金利息。

如果上述美元債的債權人對融創中國股價看漲,還可以選擇將手中的債券轉化爲融創中國股票。

但其中10億美元可轉換債對應的股票對價高達20港元/股,而融創中國自2021年8月後,股價已經長期低於這一水平,至2022年3月停牌,融創中國的股價停留在4.58港元。

來源:融創官網

此外,融創發行的17.5億美元強制可轉換債對應的股票對價爲10港元/股,最低轉換股價爲4.58港元。

對比前不久同是首家復牌的出險房企佳兆業(1638.HK),復牌當日盤中股價大跌近40%,收盤跌幅超20%的情況,選擇債轉股的融創債權人,也要做好“坐電梯”的准備。

另外,融創還准備拿出約4.49億股融創服務(1516.HK)的股份,用於美元債轉股,但最低交換價格爲每股融創服務股份17港元,相當於2021年9月的水平,而目前融創服務股價僅爲3.26港元。

按照融創上述對於債轉股的定價和數量匹配,孫宏斌相當於拿出了融創中國約8%的股份、融創服務約14.68%的股份進行債轉股。

當然,這裏還有孫宏斌的4.5億美元貸款也將通過強制可轉換債券轉換爲融創中國股份。

雖然董事長帶頭“債轉股”,但融創的股價能否重回20港元也難下定論。上述融創中國和融創服務的轉股股價,已經是當前股價的2~5倍之多,這對債權人來說也是一次“豪賭”,也說不定就此從債權人變成長期股東。

境內外累計化債總額或超800億

債圈人還記得,今年1月底,華夏幸福基業成功試水“以股抵債”的還債方式後,國內出險房紛紛效仿跟進。

“債轉股”的最大好處自然是可以降低公司負債率,還可以免息,在不丟失控股權的情況下,出險房企還是很愿意配股抵債。

從效果來看,華夏幸福基業通過股權抵償的債務總額已達98.99億元,其中境外債有7.2億美元債將通過“幸福精選平台”的股權抵償,相當於49.6億美元債的14.5%。

按照融創美元債重組方案,如果最低轉換股價計算,融創中國和融創服務抵債的股份合計可以化解約37.23億美元的債務,相當於本金90.48億美元債的41%,折合人民幣約爲256億元,化債比例已經很高。如果全部按重組計劃執行,融創的負債壓力將大幅降低。

這筆账融創自己肯定算的更清楚,所以在推動重組協議上也展現了更多的誠意。

比如,爲了讓投資者盡快加入支持本次重組,對同意重組協議的債權人,融創將支付債務本金總額的千分之一作爲同意費。

而作爲曾經房地產行業的兩大頭部房企,融創與恆大的化債方案肯定會被拿來對比,這一次,孫宏斌在誠意上還是略勝一籌。

和恆大的重組方案對比,融創計劃發行的約70億美元新票據,選擇自重組生效日起計息,而恆大發行的新票據選擇前三年不付息。

不過,融創也給自己留了一條“後路”,即新票據的利息可以選擇實物付息。

此外,融創的新票據期限爲2年到9年,而恆大提出的最長新票據期限爲10年~12年。

這些或許尚不能讓債權人感到十分滿意,但也可以看出融創的努力,如果融創能如愿完成美元債重組,那將成爲繼富力地產、華夏幸福基業等房企之後,又一家實現境內外債務全部重組的“化險”房企。

融創在今年1月3日展期160億元境內債券,加上目前融創預計重組的美元債本息總額,其合計化債總額將達到約864億元。

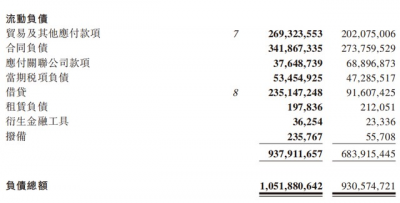

來源:融創中國財報;單位:千元

而據最新財報數據,融創中國總負債約1.05萬億元,截至2021年財務報表獲批准日期,融創到期未償付借貸本金685.3億元,並導致1518.0億元的借貸本金可能被要求提前還款。

截至2021年底,融創中國現金余額約爲692億元,同比下降47.83%,其中非受限資金由2020年底的987.1億元,大幅減少至143.4億元。

從整體負債情況看,融創更需要盡快完成債券重組,才能解除現金流之困,而能否完成境外債重組,也在很大程度上決定了融創能否“在2023年回歸良性、健康發展軌道。”

你覺得融創今年能如愿實現良性發展嗎?歡迎評論區留言討論。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:融創百億美元債重組案:高股價抵債、低息展期

地址:https://www.breakthing.com/post/50827.html