今年年初,KK集團再度遞交招股書,擬於香港主板IPO上市,這是其繼2021年遞表失效之後的再一次遞表。

本次IPO,KK集團所獲融資將主要用於門店網絡的擴張、供應鏈優化、零售基礎設施建設等,但從其經營情況來看,KK集團仍處於一個靠資本續命的階段,本輪上市,或是KK集團當下重要而緊急的需求。

估值近200億,面臨盈利難題

KK集團成立於2015年,主營潮流零售店的運營,旗下擁有KKV、THE COLORIST、X11和KK館等多個連鎖零售品牌,包括自有門店零售銷售及向加盟店銷售。截至招股書披露日,公司的門店已遍布全國31個省,以及印度尼西亞的13個城市。

作爲零售新物種,KK集團全新的消費場景及消費體驗,迅速俘獲了一衆消費者,直供、去BA化的運營,也得以讓品牌方以更輕便的方式快速切入,成爲了新銳品牌進入线下的首選合作夥伴。截至2022年10月末,公司合作的第三方品牌商達到1472個。

KK集團同時還是資本的香餑餑。公司自2016年起便不斷獲得融資,至2021年共獲得7輪融資,估值從1億元升至29億美元(約人民幣199億元)。

但與快速竄升的估值相對的是,KK集團大多數時間內無法實現盈利。

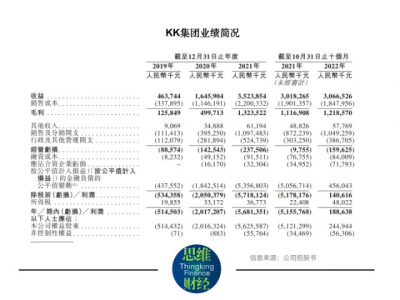

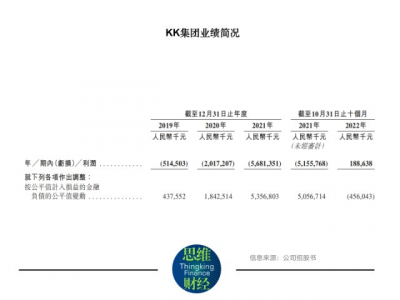

2019年-2022年10月末,公司的營收雖從4.64億元漲至30.67億元,但2019年-2021年則合計虧損超82億元,至2022年10月末,公司首次實現盈利,金額爲1.89億元。

2019年-2022年10月末,公司的經營利潤率分別爲-19%、-8.7%、-6.7%、-5.2%。與此同時,公司的單店月均GMV則從2021年的59萬元,降至2022年10月末的54萬元,從這兩項財務指標不難看出,公司目前盈利依然較爲困難。

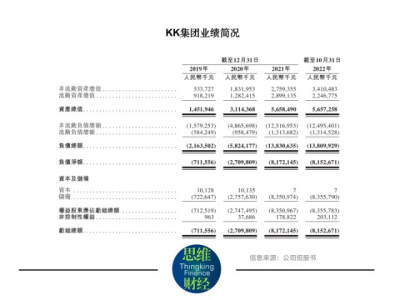

經歷多輪融資,KK集團始終無法跑通盈利模式,資本的投資熱潮也在退去,自2016年以後,公司也再無新的融資。對於經營虧損,公司在招股書中解釋系門店網絡擴張所產生的支出所致。2019年-2022年10月末,公司的資產總值從14.52億元,增至56.57億元。

與线上渠道不同,諸如KK集團這樣的线下零售商,其线下是由多個像毛細血管一樣,遍布於市場各個角落的大大小小的零售終端構成,這需要足夠的時間、資金及人力。倘一旦建成,這些網絡將煥發強勁的生命力。但從其現金流角度來看,留給KK集團的時間或許不多了。

截至2022年10月末,公司的負債總額爲138億元。目前,公司還未跑出盈利通道,仍處於一個靠資本續命的階段,此次能否上市,關乎其未來的可持續性發展。

KK集團除了自己本身面臨盈利難題外,其所處的行業,也處於一個不甚樂觀的狀態。

目前,KK集團的競爭對手有HAYDON黑洞、HAYMAY話梅等,這兩家公司也頗獲資本青睞。據企查查,HAYDON黑洞在2020年獲得A+輪融資;HAYMAY話梅則在2019年-2022年共獲得4輪融資,投資方包括高瓴資本、鐘鼎資本等,最新的D輪融資金額約2億美元。

與KK集團相似,目前這些公司也處於一個叫好不叫座的生存狀態,在近幾年陸續出現了關店潮。今年1月份,黑洞HAYDON便關掉了位於武漢江漢路步行街的門店,成爲了2023年第一家關掉門店的知名美妝集合店。

包括零售巨頭屈臣氏在內,线下美妝集合店普遍面臨增長難題,根據其母公司長江和記財報,2022年,屈臣氏在中國市場的營收及EBITDA(息稅折舊及攤銷前利潤)分別同比降23%、59%。

KK集團目前的營收主要由貨品銷售及基於銷售的管理及咨詢服務收入構成。其中,前者的收入佔比超過95%,這部分收入則包括自有門店銷售及向加盟商銷售,而公司的加盟商則在大幅撤離。

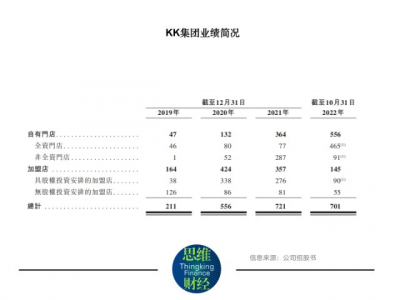

2019年及2020年,公司的門店還以加盟居多,如2020年的556家門店中,便有424家爲加盟店。但自2021年起,加盟店的比重开始減少,至2022年10月末,這一差距再度拉大,當期的701家門店中,公司的加盟店僅剩下145家。與之相對的是,公司的全資門店由77家增至465家。

加盟商大幅撤退或與其難盈利有關。根據招股書,公司近9成的收入,來自於第三方品牌商品,利潤則主要來源於商品進銷之間的差價。而在產品供應及定價上,公司規定,加盟商僅可選擇公司自有品牌產品及供應的第三方品牌產品,建議零售價在商品定價的基礎上調整,調整空間不得超過5%。

毛利率方面,公司具有股權投資的加盟店毛利率爲22.7%,無股權投資安排的加盟店的毛利率則爲14.4%,而公司的自有門店毛利率則達到49.2%。

事實上,爲快速擴張,加盟商一直是KK集團十分看重的零售網絡。前期,爲吸引加盟商,公司給加盟商提供貸款,爲其門店運營提供資金支持。2019年-2022年10月末,公司提供給加盟商的貸款分別爲0.35億元、2.72億元、0.82億元、0.32億元,但這一加盟策略隨着法規的施行再無法开展,根據《貸款通則》,目前僅持牌機構可合法從事放貸業務,非金融機構公司之間的貸款則被禁止。

在盈利相對難、及無法通過貸款提供資金支持的前提下,公司再度拓展加盟商恐面臨一定難度。另外,加盟商帶來的壞账風險也在加大。2019年-2022年10月末,公司應收加盟商款項分別爲0.55億元、0.91億元、1.9億元、1.05億元。

KK集團在招股書自稱中國三大潮流零售商之一,2019年-2021年的GMV復合增速爲163%,但其市佔率並不高。據弗若斯特沙利文報告,截至2021年,潮流零售行業前五大參與者GMV總計379億元,佔中國潮流零售市場約14.9%的市場份額。其中KK集團約佔1.8%,而前兩名則分別佔比7%、4.2%。(思維財經出品)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:线下美妝店“开”出近200億估值,但KK集團仍未講好盈利故事

地址:https://www.breakthing.com/post/50831.html