2022年是上市房企業績大退步的一年。

Wind數據顯示,截至3月29日,已披露業績的65家上市房企,出現淨利潤下滑的有56家,虧損的房企有37家。

對照其他房企的業績表現,綠城中國似乎給人一些驚喜。

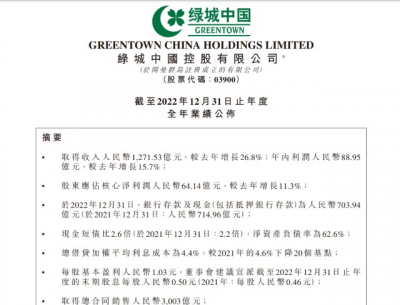

近日,綠城中國披露了2022年財報,財報顯示,公司2022年實現營收1271.53億元,同比增長26.8%;淨利88.95億元,同比增長15.7%;股東應佔核心淨利潤64.14億元,同比增長11.3%。

乍看之下,營收、利潤雙增,對比央企保利、招商,要么增收不增利,要么雙降,綠城的業績表現似乎可圈可點。

那么,實際情況真的如此嗎?慧聲君爲你層層分析,撥开迷霧看財報真相。

1、業績未達標,毛利率持續下滑

國家統計局數據顯示,2022年中國商品房銷售額13.33萬億元人民幣,同比下降26.7%。絕大數房企2022年銷售額都呈現出下滑趨勢,未能完成業績目標,綠城也不例外。

綠城中國執行董事、副總裁李駿曾在2022年中期業績會上稱,公司2022年度銷售目標爲“保底”3100億元、“挑战”3300億元,具體完成度依賴於市場走勢。

年報數據顯示,綠城中國2022年實現總合同銷售金額3003億元,低於2021年的3509億元,也未能完成3300億元的年度目標。

在3003億元的銷售額中,自投項目銷售額爲2128億元,歸屬於綠城集團的權益金額約爲1224億元,權益比58%。權益比雖然有所提升,但銷售額含金量依然偏低。綠城品牌銷售的代建管理項目(非自投項目)銷售額875億元。

報告期內,公司的毛利率持續下滑。2022年綠城中國實現毛利220.21億元,毛利率爲17.3%,同比下降了0.8%。公司2019年、2020年毛利率分別爲25.4%、23.7%。

多年來,綠城的永續債長期維持在百億規模以上,因利息較高,持續侵蝕着公司淨利潤。報告期內,公司永續債持續降低。2019年-2022年永續債規模分別爲212.3億元、206.2億元、107.58億元、15.26億元。

值得注意的是,雖然永續債有較大幅度降低,但公司利潤率並未有太大修復,物業銷售淨利率爲7%。

2、模糊少數股東,“鯨吞”大多數利潤

閱讀綠城財報,先入眼球的是“2022年股東應佔核心淨利潤64.14億元,較去年增長11.3%”。這么一看,綠城的盈利超乎預期,但繼續往下看,實際歸母利潤僅有27.56億元,同下降38.3%。

歸母利潤少是因爲,少數股東分走了近七成利潤:61.39億元。2021年,綠城的少數權益股東應佔淨利潤爲32個億,2022年同比幾乎翻番了。

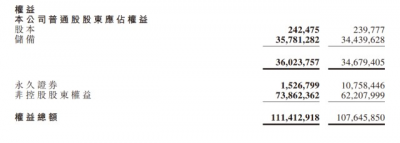

2021年財報顯示,綠城中國少數股東權益佔比57.68%,少數股東損益佔比僅爲27%,明股實債很明顯。2022年綠城少數股東權益738.62億元,佔總權益66%。少數股東投資與所得利潤比例基本相符,似乎避免了明股實債。

對於歸母淨利潤偏少,少數權益股東應佔淨利潤較大,綠城給出的解釋是:一,綠城發行了美元債,去年美元升值,將來要把人民幣換成美元來還債,造成了匯兌損失。綠城是美元債的發行主體,匯兌損失沒辦法分攤給子公司的少數權益股東。二是由於房地產市場下行,對項目存貨計提了資產減值損失。

但投資者對這些解釋顯然不太买账,人們好奇的是這些少數股東到底是誰,爲何“鯨吞”這么多利潤?

湖南長沙綠城青竹園項目开發主體是湖南青竹湖國際商務社區开發有限公司,由湖南綠城投資置業有限公司、舟山果園投資有限公司分別持有97%、3%的股權。

綠城對湖南綠城投資置業有限公司的持股比例只有51%,另外郭佳峰持股29%,黃建海持股20%。舟山果園投資有限公司的唯一股東是郭佳峰。郭佳峰的公开身份是綠城的執行董事、執行總裁。

杭州臨安綠城桃李春風开發主體是杭州臨安金基房地產开發有限公司,原本由綠城持股51%,浙江交投持股49%。後來,綠城把所持桃李春風項目33%的股權,轉讓給了寧波夢田投資咨詢合夥企業(有限合夥)。這家合夥企業的主要出資人之一是傅林江,他是宋衛平的藍城集團的執行總裁。

上述公司都被綠城作爲非全資子公司進行了並表。在綠城1114億元淨資產中,綠城的股東們應佔淨資產只有360億,少數權益股東應佔淨資產將近739億。

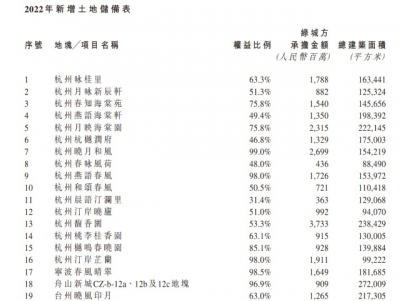

在2022年綠城新增土地儲備裏,有個項目杭州詠桂裏,綠城的權益佔比是63.3%。項目的开發主體是杭州綠城浙旦置業有限公司,這家公司的股東名單裏有個神祕存在:沈陽全運村建設有限公司。股權穿透顯示,沈陽全運村建設有限公司的實控方是廣偉集團。廣偉集團的高管:董事長潘猛、董事朱玉鋼、監事許別,都在綠城任職。

綠城的很多優質項目背後站着類似上述職業經理人充當的模糊不清的少數股東。但一些高風險項目,綠城反而是保持了高權益佔比。

此外,信托身影依然若隱若現。

2022年,綠城在在北京花費了大約100億拿了三塊地,分別是朝陽區的曉風印月、石景山區的西山雲庐、亦莊的桂語聽瀾。

拿地的時候,綠城還是單兵作战,拿完預售證後,三個項目的股東方就出現了新的面孔,分別是陝國投信托、上海信托和華潤信托。這三家信托公司各自佔據了項目小一半的股權。

投資類信托過去經常充當明股實債的角色,但綠城高層說:這是真正的股權合作,不是明股實債。

2015年,中交集團坐上了第一大股東位置後,綠城有了央企的光環。但作爲第一大股東,歸母利潤卻如此稀薄,不知道中交會作何感想?

3、淨負債率攀升,兇猛拿地

從2022年度業績公告看,綠城中國負債、負債率有所提高。

截至2022年末,綠城中國銀行存款及現金(包括抵押銀行存款)爲703.94億元,略低於2021年末的714.96億元;總借貸1401.21億元,高於2021年末的1274.59億元;淨負債697.27億元,高於2021年末的559.63億元;淨資產負債率62.6%,高於2021年末的52.0%。

對於淨資產負債率提升的原因,綠城解釋主要是由於公司去年歸還了90多億元的永續債。

在行業大部分民營房企暫停拿地、減少拿地的背景下,綠城對於土儲規模仍有野心。2022年,新增項目27個,承擔成本約408億元,預計新增貨值達1037億元。

從拿地成本上看,並不便宜。2022年,綠城新增土儲平均樓面價約14620元/平方米,創下近年來新高。

反觀,綠城自投項目的銷售均價卻沒有太多增長,甚至由2021年的28416元/平方米下降至26823元/平方米。

銷售均價與新增土儲樓面價之間的空間漸窄勢必會影響到利潤。

展望2023年,綠城中國能否解決少數股東權益過大的問題,過高的土地成本是否會進一步拖累利潤表現?我們拭目以待!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:綠城年報中的“關鍵少數”

地址:https://www.breakthing.com/post/51402.html