3月31日晚間,中金公司公布了2022年的年報。

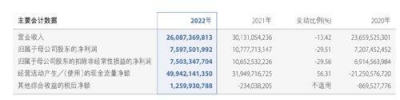

年報顯示,公司主營收入260.87億元,歸母淨利潤75.98億元,扣非淨利潤75.03億元。

業內人士表示,去年受境內外資本市場波動影響,證券行業整體短期盈利有所承壓。面對變化的市場環境,中金公司投行業務、固收業務等持續鞏固市場地位,與此同時,截至2022年末,公募基金規模增長24.2%至人民幣千億元,財富管理業務的產品保有量同比增長超10%。

港股IPO市場優勢凸顯

作爲傳統優勢業務,2022年中金投行圍繞服務國家科技創新、綠色發展、國內國際雙循環、鄉村振興等重大战略部署,持續推動業務高質量發展。

財報顯示,2022年,中金作爲主承銷商完成了A股IPO項目32單,主承銷金額528.63億元,排名市場第三,完成了包括聯影醫療、華廈眼科、螢石網絡、萬凱新材、諾誠健華等具有市場影響力及創新性的A股IPO項目。

在香港市場上,中金投行持續保持優勢地位,作爲保薦人主承銷港股IPO項目31單,主承銷規模35.88億美元,排名市場第一;作爲全球協調人主承銷港股IPO項目34單,主承銷規模 22.80億美元,排名市場第一 ;作爲账簿管理人主承銷港股IPO項目34單,主承銷規模10.12億美元,排名市場第一。港股十大IPO中,有七單均由中金公司承銷。

同時,在國際化業務方面,中金投行在首批瑞士GDR中牽頭項目數量第一,承銷規模最大,完成科達制造、國軒高科、樂普醫療等瑞士GDR項目。

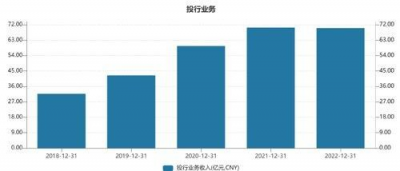

此外,中資美元債承銷也穩居券商第一。整體數據顯示,2022年中金公司投行業務收入約70.06億元,較2021年的70.36億元,微微減少3000萬元,拉長時間來看,營收仍然處於高位,業務發展依然保持穩健。

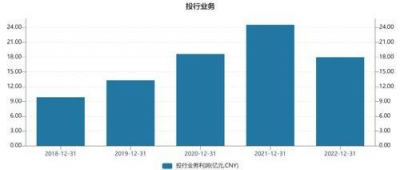

不過從投行業務的利潤來看,2022年投行業務利潤下降26.95%。根據財報顯示,證券承銷業務的支出從2021年的2.87億元,猛增至3.41億元,同比增長18.8%。

中金公司認爲,伴隨全面注冊制下的市場擴容及制度優化,券商傳統投行及跟投等資本化收入將增厚,有望打开業務鏈收入空間。

財富管理業務模式、

規模持續領先

2022年多項新政落地,公募基金規模26.0萬億元, 同比微升1.8% ,個人養老金制度落地將帶動長线資金入市,居民財富管理需求逐步趨向多元化、專業化。

作爲近兩年中金公司轉型的重要抓手,財富管理業務無論在產品保有量和客戶規模上都實現了穩定增長。

公告顯示,中金財富管理業務的產品保有量逆勢增長超3400億元,較上年增長超10% ;买方投顧產品保有量穩定在近800億元,進一步鞏固了公司在財富管理模式和規模上的領先地位。

2022年,中金財富推出公募50目標盈、定投紅綠燈等升級服務,微50一鍵調倉功能也解決客戶調倉痛點,因此客戶規模穩定增長。財報顯示,中金公司財富管理客戶數量達581.65萬戶,較上年增長28.3%,客戶账戶資產總值人民幣2.76萬億元。

值得一提的是,中金財富管理業務還在2022年走出國門,落子新加坡开啓業務新航线,邁出國際化重要一步。

華西證券近日指出,中金公司投行業務龍頭地位穩固,其各行業優質項目的積累、專業機構客戶的深度合作以及強大的品牌效應不僅能爲私募股權業務被投企業提供全生命周期服務,同時有望爲財富管理業務、固收業務和股票業務帶來高淨值客戶、優質資產等方面的正向協同效應。隨着A股進入全面注冊制新時代,監管環境依舊利好券商發展,公司各業務在充足資本金注入後將均有望延續歷史的跨越增長,經營價值不斷提升。(CIS)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中金公司年報披露:港股IPO保持優勢,財富管理成長性強

地址:https://www.breakthing.com/post/52018.html