3月31日,此前撤回A股上市申請的廣州農村商業銀行股份有限公司(以下簡稱“廣州農商銀行”,1551.HK)發布的2022年年報顯示,集團總資產12335億元,同比增長6.18%,穩居全國農商行前三,客戶存款增長7.15%、貸款及墊款總額增長5.22%,歸母淨利潤增長9.98%,全行經營發展保持穩定。

然而與此同時,該行不良貸款率進一步上升,撥備覆蓋率卻下降,資本充足3項指標相對於2021年末有所下降。

資產質量下行與資本之渴

廣州農商銀行前身爲廣州市農村信用合作聯社,於2009年11月改制爲股份制銀行, 2017年6月20日,該行在香港聯交所正式掛牌,成爲廣州第一家上市的銀行機構,也是廣東第一家上市的地方性銀行。

3月31日,廣州農商銀行發布2022年年報。年報顯示,該行資產質量進一步惡化,風險抵補能力卻進一步下降。

年報顯示,截至去年末,該行不良貸款率2.11%,較2021年末的1.83%增加了0.28個百分點,但撥備覆蓋率卻從2021年的167.04%下降了10.11個百分點至156.93%。

該行解釋稱,在復雜嚴峻的外部環境下,疊加新冠疫情等因素影響,本集團持續加大風險化解及不良處置力度。

截至去年末,該行資本充足率、一級資本充足率以及核心一級資本充足率分別爲12.59%,10.56%和9.21%,雖仍然滿足監管要求,但較2021年末分別下降了0.47、0.50和0.50個百分點。

相對於已發布2022年報的渝農商行,廣州農商銀行的上述指標遜色許多。

銀行分析人士認爲,發行可轉債、永續債、二級資本債、專項債等外源性渠道均是中小銀行資本補充的重要方式,但受限於盈利能力及銀行規模,中小銀行往往使用永續債和二級資本債來補充資本。對於投資者而言,二級資本債具有一定的投資價值,與債券等其他固定收益工具相比,二級資本債通常具有更高的收益率,因此也是廣受歡迎的金融產品之一。

銀行可以通過發行二級資本債來補充資本,但並不能補充核心一級資本,銀行通常通過發行普通股、優先股以及利潤留存等方式來補充核心一級資本,而對廣州農商銀行來說,這幾種手段多少有點“坎坷”。

2019年3月,廣州農商行A股上市申請獲證監會受理,這標志着在港股上市兩年的廣州農商行正式進入A股IPO排隊序列。然而,2020年12月30日上會接受IPO審核的廣州農商行,卻在前一日因撤回申報材料而被取消審核資格。

回A被按下“暫停”鍵的廣州農商銀行,靠“利潤留存”能否解核心一級資本之渴?

利潤“翻身仗”營收卻下降

作爲萬億級的農商行,近年來廣州農商行的資產規模持續穩步增長。報告顯示,截至去年末,該行資產總額達到1.23萬億元,同比增長6.18%,穩居全國農商行前三。其中,貸款和墊款總額6919.72億元,同比增長5.22%;客戶存款總額9104.85億元,同比增長7.15%。

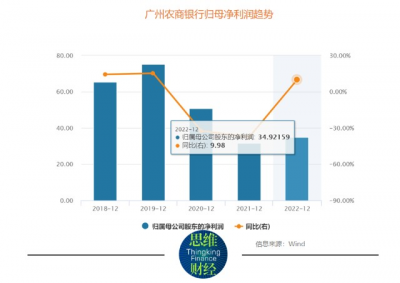

年報顯示,2022年,廣州農商銀行營業收入225.45億元,同比下降3.99%,歸母淨利潤34.92億元,同比增長9.98%。連續兩年歸母淨利潤負增長後,在2022年終於打了一場“翻身仗”。但就歸母淨利潤絕對額來說,該行比2018年~2020年期間的表現仍有差距。

數據顯示,2022年,廣州農商行資產減值損失爲106.88億元,同比下降15.19%;匯兌淨收益4.91億元,同比增長6.48億元。

事實上,以年報中淨利潤增加的2.61億元拆分來看,主要是源於信用減值損失減少了19.14億元,以及所得稅費用減少了2.08億元(見下圖)。

數據顯示,報告期內,該行實現營收225.44億元,同比下降3.99%。

該行的主營業務收入主要由利息淨收入、手續費及傭金淨收入以及其他交易收入構成,利息淨收入佔營業收入總額的82.42%。細分來看,2022年,集團實現利息淨收入185.82億元,同比減少9.77億元,降幅5%。

數據顯示,集團整體生息資產平均收益率較上年同期下降37個基點至3.99%,整體付息負債平均成本率較上年下降7個基點至2.28%,淨利差較上年同期下降30個基點至1.71%,淨利息收益率較上年同期下降31個基點至1.69%。

不難看出,去年,廣州農商銀行盈利能力有所下降。

值得一提的是,2020年至2022年,該行的平均總資產回報率分別爲0.55%,0.34%和0.34%,已經連續三年低於監管要求的0.60%。而同期的平均權益回報率7.10%,4.43%和4.40%,也連續三年低於監管要求的11%。

罰單折射內控隱憂

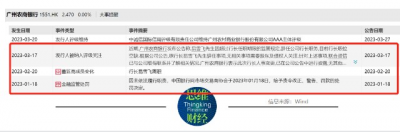

今年以來,關於十年老行長易雪飛今年一月以來就未曾上班的傳聞,就已在廣州金融圈沸沸揚揚, 2月13日晚間,廣州農商銀行在官網發布公告稱,根據監管部門關於履職回避的有關文件規定,因任職該行的時間超過輪崗期限要求,易雪飛已於近期不再履行行長職務。後續將根據《公司法》、本行《公司章程》及相關適用法律法規履行相關程序。

據悉,目前,廣州農商銀行行長一職已由該行副行長林日鵬代爲履行。

據了解,從2013年开始獲委任爲廣州農商銀行行長起,易雪飛擔任行長一職已經接近10年,並已經超過監管規定的輪崗期限。

根據銀保監會2019年12月發布的《關於銀行保險機構員工履職回避工作的指導意見》對關鍵人員和重要崗位員工輪崗要求,對於在業務運營、內控管理和風險防範等方面具有重要影響力的各級管理層成員、內設部門負責人和重點業務崗位員工,應明確輪崗期限、輪崗方式等要求,嚴格實行輪崗。其中,輪崗期限原則上不得超過7年。

彼時,銀保監會有關負責人表示,考慮到各類銀行保險機構、各個地區的情況千差萬別,《意見》適當增強制度彈性對於存量任職回避問題的整改給了3年的過渡期,要求機構原則上在2022年底前將存量問題清理完畢。

簡言之,廣州農商銀行行長不能履職確有制度依據。

然而銀行業分析人士認爲,今年以來“廣州農商銀行行長未曾上班”的傳聞沸沸揚揚,在一定程度上折該行在“聲譽風險管理”的疏漏。

相關人士強調,行長不能繼續履職,無論是監管規定還是其他原因,對於一家銀行而言都是重大事件,特別是對於上市銀行而言,更應該及時披露相關信息,並由董事會指定由誰暫時代行行長職責,或者董事會任命誰來擔任行長,並做好聲譽風險管理。

根據中國銀監會於2015年發布的《商業銀行聲譽風險管理指引》,商業銀行應當建立健全聲譽風險管理制度和內部控制制度,加強聲譽風險評估和監測,完善聲譽風險事件管理機制,加強信息披露和應對危機的能力等。

清華大學國家金融研究院副院長張偉也曾表示,“作爲一種特殊的經營實體,商業銀行的行爲和業務涉衆性強、外溢效應大,相應地,其聲譽風險的影響面更廣、危害性更大。聲譽風險事件一旦發生,將對商業銀行的聲譽、品牌、股價、業務等產生負面衝擊,即使花費大量的時間和精力用於事後的危機管理,也難以彌補其所造成的實質性損害。”

公开信息顯示,1月20日,中國銀行間市場交易商協會連發6條自律處分公告,涉及的6家銀行中,其中,廣州農商銀行涉及的違規行爲包括:未按照發行文件約定开展余額包銷,擠佔其他投資人的正常投標;2、簿記建檔利率區間未在充分詢價基礎上形成,發行工作程序執行不到位、工作开展不規範。

同時,因上述違規事項,該行被交易商協會處以警告以及責令整改的處分。

核心資本待補回A之路漫漫廣州農商銀行,如何應對不斷下行的資產質量,若加大處置不良會否打破其利潤“回暖”的局面?這些都只能留待市場進一步驗證。(思維財經出品)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:廣州農商銀行資產質量承壓下淨利潤“回暖”

地址:https://www.breakthing.com/post/52304.html