01

概述

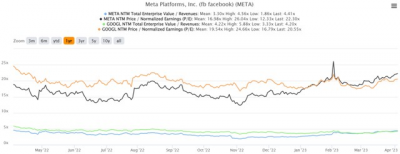

Meta/ GOOG 1Y EV/收入和市盈率估值

標准普爾資本 IQ

Meta(NASDAQ:META)目前的 EV/NTM Revenue 爲 4.41 倍,NTM P/E 爲 22.30 倍,分別低於大流行前 3 年的平均值 8.05 倍和 24.68 倍。

谷歌也出現了同樣的悲觀情緒,交易量與它的1Y平均值相對一致,原因是這兩家廣告巨頭在2023財年面臨着廣告環境的減弱。

Oberlo 估計,由於對美國經濟衰退的擔憂達到頂峰,全球廣告支出增長可能會在 2023 年放緩至 +13.1%,而 2022 年和 2021 年分別爲 +15.6% 和 +29.9%。在美國,麥格納還預計,與 2022 年同比增長 8% 的水平相比,2023 年廣告支出的同比增長可能放緩至 3.7%。

因此,會看到 Meta 的收入增長相應放緩也就不足爲奇了。估計其 2023 財年收入爲 113.08 美元,與 2022 財年 116.6B 美元的同比水平相對一致。這是基於公司年化 FQ1'23 中點 27.25B 美元的指導,以及第四季度典型的季節性增長 +15%。

因此,正如 FQ4'22 財報電話會議和2023 年 3 月 14 日致員工的公开信中所討論的那樣,Meta 必須开始“效率年”以大幅提高其收入和利潤增長是有道理的。

02

裁員

首先,Meta 已決定在 2022 年 11 月宣布的 11,000人基礎上再裁員10,000 人。這表明其 FQ3'22 的 87.31K 員工人數將大幅減少高達 -24%。

該公司的平均年薪估計約爲 23.25 萬美元,包括基本工資、獎金和股票薪酬。根據這個數字,該公司可能會報告年度節省高達 $4.88B 或相當於 2022 財年運營費用 $59.3B 的 8.2%。

然而,我們的數字可能過於謹慎,因爲據報道,大部分裁員都是“中層管理人員”,以“扁平化其組織結構”。因此,實際金額可能高於我們的預測。

這家社交媒體巨頭還發布了2023 財年總支出的新指引,爲 $86B - $92B,比最初高達 $101B 的指引下降了 -14.8% ,接近 2022 財年的 $87.8B 水平,表明本財年持續盈利。

03

通過人工智能工具優化結果

其次,Meta還加大了對AI工具的投入,以提高工作效率。該公司一直在測試新的开源开發平台 Buck2,以將其工程師的編碼構建速度提高 50%,投資公司 Baird 的分析師 Colin Sebastian 強調說:

我們現在看到的是,人工智能至少可以自動化一些日常工作流程。(尋求阿爾法)

這是公司研發費用大幅增加的基礎,從 FQ4'21 的收入的 20.9%/$7.04B 增加到 FQ4'22 的 25.7%/$8.28B,這意味着其“創新成本增加”。部分原因可能是由於蘋果隱私變化的影響,它增加了對人工智能工具的投資,以提高其廣告和卷軸的貨幣化率。

04

優先考慮盈利和高增長的項目

Meta 還決定取消或推遲“低優先級項目”。其中包括剛剛推出一年的 Instagram 和 Facebook 上的NFT 功能。該公司最初希望利用蓬勃發展的去中心化 Web3 生態系統,該生態系統自然支持其Metaverse 野心。

同時,Meta 正在合理化項目以專注於更有利可圖的貨幣化機會,例如Meta Pay和 WhatsApp Pay。此外,該公司允許創作者在該平台上賺取廣告收入,從而擴大其 Reel 貨幣化機會,這類似於 TikTok迄今爲止的策略。

TikTok已成功獲得高達 1.5B 美元的應用內購买,據報道,到 2022 年視頻廣告收入高達 13B 美元,全球市場份額爲 22%。

此外,Omdia 預計,到 2027 年,TikTok 的國際視頻廣告收入可能會繼續以 27.62% 的復合年增長率增長至 44B 美元,同時國內收入將增長 22.1% 至 76B 美元。這可能有助於推動全球市場份額加速增長,屆時預計達到 37%。

另一方面,Omdia 預計 Meta 的視頻廣告收入可能只會同時以 5.39% 的復合年增長率增長至 $39B,而市場份額將從 2022 年的 16% 下降到 2027 年的 12%。

鑑於令人印象深刻的增長速度和應用程序在年輕人中的流行度,用戶每天平均在 TikTok 上花費96 分鐘也就不足爲奇了,幾乎是在 Facebook 和 Instagram 上花費的兩倍。

因此,正如 Meta 首席財務官 Susan Li 在最近的摩根士丹利技術、媒體和電信會議上所強調的那樣,Meta 顯然需要通過建立其 Reels 能力和視頻廣告貨幣化率來積極提高其市場滲透率:

就我們的人工智能投資而言,現在基本上我們所有的能力都用於廣告、提要和卷軸。(首席財務官潛水)

05

回到辦公室

在馬克扎克伯格的信中,看到了很多未來重構 Meta 分布式工作战略的暗示,盡管此前有靈活的遠程工作機會。特別是,首席執行官鼓勵其員工“尋找更多與同事面對面工作的機會”。

雖然這一事件的轉變很有趣,歸因於其迄今爲止的租賃減少,但我們認爲部分重返辦公室工作可能歸因於公司可能享受的公司稅減免。

許多市長此前曾給予公司稅收減免以在其所在州設立辦事處,允許後者的員工在繳納州稅的同時支持當地企業,而這種情況已被大流行病和遠程工作所顛覆。

目前,Meta 的動機似乎源於“建立有效工作所需的聯系”。這可能歸因於其位於加利福尼亞州的總部,那裏對稅收減免的影響微乎其微,僅將健康福利限制在州內的員工身上。

然而,在新澤西州和得克薩斯州,情況可能並非如此,那裏的稅收計劃分別要求工人每周有 80% 和 50% 的時間在辦公室工作。雖然在 2023 年 12 月之前提供了一些靈活性,但我們認爲從 2024 年开始情況可能會發生變化,這可能會觸發 Meta 在分布式工作战略中的重組。

企業選址顧問 John Boyd 也強調了這一點:

如果他們(公司)覺得他們處於失去稅收激勵的危險之中,是的,這將是一個激勵因素——連同生產力——讓員工回到辦公室。(彭博社)

雖然 Meta 沒有細分詳細數字,但它在 2019 財年和 2022 財年記錄了 7.86B 美元和10.75B 美元的未確認稅收優惠總額。因此,鑑於企業稅收減免的潛在貢獻,我們認爲我們可能會看到這家社交媒體巨頭實施更嚴格的重返辦公室要求。

06

新經濟現實

最後,美國宏觀經濟前景仍然高度不確定,最近的銀行業倒閉和通脹壓力上升使宏觀經濟前景更加不明朗,如2 月份的 CPI所示。這些逆風表明強硬的貨幣政策和悲觀的市場情緒之間存在不平衡的推拉因素,可能引發 Meta 廣告需求的進一步波動。

鑑於馬克扎克伯格對科技和廣告行業的深刻見解,我們認爲馬克扎克伯格對“新經濟現實”的擔憂可能是有道理的,這表明未來幾年可能會出現利率上升、監管審查加強的情況。

特別是,市場分析師預計 Meta 到 2025 財年的營收復合年增長率僅爲 8.9%,營收復合年增長率僅爲 18%,而大流行前的水平爲 36.8%/26.5%,大流行前的水平爲 29.2%/26.8 %, 分別。這也表明成熟的增長率。

因此,確信 Meta 可能會在未來幾年繼續通過人工智能工具優化其運營成本,同時提高其投資回報率,同時類似地重組其運營,正如 Meta 首席執行官馬克扎克伯格所強調的那樣:

鑑於這種前景,我們需要比之前的裁員更有效地運營以確保成功......因此我們制定了一項財務計劃,使我們能夠在未來進行大量投資,同時只要我們每一次運行都能取得可持續的成果團隊更有效率。我們正在進行的更改將使我們能夠實現此財務計劃。

07

結論

Meta 1Y 股票價格

交易觀點

目前,Meta 已經從 2022 年 11 月的底部上漲了 143.7%,達到 214.72 美元,突破了之前 7 月和 8 月的阻力位。假設樂觀情緒持續,下一次測試可能是在 2022 年 4 月之前的 225 美元高位。

然而,由於短期內的潛在波動,分析師更傾向於將 Meta 股票評級爲持有。復蘇還導致該股遠高於其 50 天移動平均线,表明其下一個阻力位的上行潛力減弱,不要追逐這個反彈。

$Meta Platforms Inc-A(NASDAQ|META)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Meta充滿變革的自救能否成功?

地址:https://www.breakthing.com/post/52782.html