來源:金融虎網 作者:雄飛 志晗

近日,微衆銀行發布年報(附年報全文)顯示,2022年,實現營業收入353.64億元,同比增長31%,其中利息淨收入249.7億元同比增長39%,佔營收的70.61%。淨利潤89.37億元,同比增長30%,淨資產收益率爲27.87%。2022年度戶均利潤貢獻僅約26元。

微衆銀行表示,2022年,該行保持穩健發展態勢,業務規模、營業收入及淨利潤均穩步增長;堅持合法合規經營、守牢風險底线,主要監管指標保持優良。2022年末個人有效客戶數3.62 億人,比上年末增加約4,100萬人。

在收入構成上,2022年,微衆銀行行實現利息淨收入249.7億元,同比增長38.86%,其中,利息收入330.05億元,同比增長27.43%,主要是生息資產規模增長所致;利息支出80.35億元,同比增長1.46%。其中,信貸業務利息收入達309.35億元,同比增長34.64%。

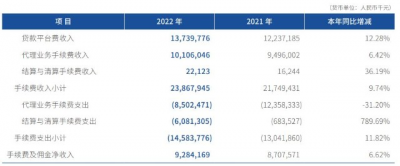

2022年,實現手續費及傭金淨收入92.84億元,同比增長6.62%,主要是貸款平台費收入、代銷業務收入增長所致。具體來看,其2022年貸款平台費收入137.4億元,同比增長12.28%。

2022年,業務及管理費78.85億元,同比增長12.95%,研發費用29.43億元,同比增長21.47%,二者的增長主要是由於人員、業務增長以及研發、運營等的持續投入所致。

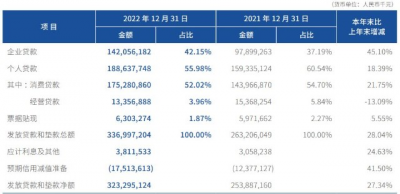

2022年末,發放貸款和墊款總額爲3,369.97億元,比上年末增加737.91億元,增長28.04%。其中,企業貸款佔比2.15%,比上年末增加4.96個百分點,以小微企業貸款爲主。2022年末管理資產余額18,753億元,比上年末增長24%,主要得益於代銷業務的快速增長。

2022年末,吸收客戶存款3,569.11億元,比上年末增加540.37億元,增長17.84%。從客戶結構上看,個人存款比上年末增加563.19億元,增長19.30%,主要爲個人活期存款增加所致;公司存款比上年末減少15.51億元,下降22.06%。

2022年末,微衆銀行總資產4,738.62億元,比上年末增加351.14億元,增長8.00%。其中,發放貸款和墊款淨額比上年末增加694.08億元,增長27.34%;金融投資比上年末減少265.33億元,下降91.18%;現金及存放中央銀行款項比上年末減少169.41億元,下降16.41%。從結構上看,貸款淨額佔總資產的68.23%,比上年末增加10.36個百分點。

主要監管指標上,截至2022年末,該行不良貸款率爲1.47%,貸款撥備率爲6.11%,撥備覆蓋率爲413.99%,資本充足率爲12.58%,核心一級資本充足率爲11.55%,槓杆率爲7.29%。

2022年,微衆銀行經營活動產生的現金淨流出438.37億元,淨流出額同比增加777.01億元,主要爲發放貸款及墊款淨流出增加、以及同業往來業務淨流出增加所致;投資活動產生的現金淨流入254.95億元,淨流入額同比增加39.8億元,主要爲金融投資淨流入增加所致;籌資活動產生的現金淨流入56.50億元,淨流入額同比增加57.03億元,主要爲發行同業存單淨流入增加所致。

年報還披露,報告期內,根據《深圳銀保監局關於深圳前海微衆銀行變更注冊資本的批復》(深銀保監復〔2022〕349號),微衆銀行注冊資本由人民幣42億元變更爲人民幣38.5億元,並於2022年7月19日完成工商變更登記。2022年8月29日召开的2022年第三次臨時股東大會審議通過了《關於微衆銀行增加注冊資本及後續相關安排的議案》等資本補充相關議案,該行正按照決議穩妥推進上述需報請監管批准的股權事項,依法合規落實相關工作。

截至報告期末,微衆銀行股東總數爲16家,全部爲法人股東。其中,騰訊持股從上年末的30%增至32.73%;深圳百業源投資和立業集團持股均從14.29增至15.58%。

報告期末,微衆銀行業務及業務支持人員佔比45%,科技人員佔比51%,後台管理及支持人員佔比4%;執行董事、職工監事和高級管理人員10人。在職人員中,碩士及以上學歷佔比35.8%,大學本科學歷佔比61.6%,本科以下學歷佔比2.6%。

微粒貸服務借款客戶超6000萬:日均發放貸款超90萬筆

據了解,微衆銀行主要有“個人銀行”與“企業銀行”兩大業務板塊。其中,個人銀行業務主要是微粒貸、微戶貸、微車貸等業務。年報披露,截至2022年末,“微粒貸”已累計服務超6,000萬借款客戶,年內日均發放貸款超90萬筆。

“微粒貸”通過微信、手機QQ等App提供一次授信、循環使用的純线上小額信用貸款。客戶可724小時线上自助申請,無需提交任何紙質資料,無需任何擔保與抵質押,最高可借款20萬元。“微粒貸”按日計息,借款次日起可隨時還款,提前還款不收取任何違約金,爲用戶提供靈活、便捷的貸款體驗。

微衆銀行稱,“微粒貸”和“微账戶”將便捷的信貸、账戶、存款及理財服務惠及普羅大衆,已輻射全國31個省、自治區、直轄市。“微账戶”是其與財付通合作,爲微信支付活躍客戶,尤其是創新創業者、個體經營者和大衆理財等客群提供的全线上账戶、存款和理財服務。

截至2022年末,“微粒貸”約46%的客戶來自三线及以下城市,逾81%的客戶爲非白領從業人員,約85%的客戶爲大專及以下學歷,約17%的客戶此前無人行信貸徵信記錄,爲各類人群提供了平等、優質的消費信貸服務;“微粒貸”筆均貸款金額約7,600元,約70%的客戶單筆借款成本低於100元。

此外,“微戶貸”爲“微粒貸”存量客戶中的小微經營類客戶提供用於生產經營活動、最高50萬元的全线上個人經營性貸款。“微戶貸”無需任何擔保與抵質押,按日計息,借款次日起可隨時還款,提前還款不收取任何違約金。

截至2022年末,“微戶貸”已累計服務超30萬借款客戶,年內日均發放貸款超1.4萬筆。

“微車貸”是其爲購車消費者提供的线上申請、快速審批、刷臉籤約的數字化汽車貸款產品。2022年,微車貸與特斯拉、理想、Smart、AITO等多家新能源汽車品牌維持總對總合作,年內新能源汽車貸款發放額佔整體車貸比例超60%。

2022年消費投訴累計4938件同比增4%:貸款業務佔比超95%

需要指出的是,據金融虎網了解,2022年全年,微衆銀行累計消費投訴達4938件,較2021年的4759件同比增長3.8%。其中,上半年投訴2877件,下半年投訴達2061件,貸款業務投訴量佔比超過95%。

據深圳銀保監局公布的2022年深圳銀行業消費投訴情況的通報顯示,2022年上半年和下半年,在業務範圍覆蓋全國的在深中資總部銀行機構投訴情況中,微衆銀行均位列第三名,僅次於平安銀行和中信銀行的信用卡中心。

另一方面,金融虎網注意到,在合規風險上,微衆銀行在年報中提到,其嚴格執行監管政策和要求,圍繞“合規+1”核心要旨,健全完善合規風險管理框架。該行持續开展制度“立改廢”工作,強化制度的指導和規範作用,堅持把合規要求嵌入經營管理各領域各環節,貫穿決策、執行、監督全過程。注重合規文化建設,擴展“We嚴行動”的廣度和深度,加強全行合規經營和風險防範意識,同時完善案防長效機制建設,深化案件防控工作責任機制,夯實員工從業行爲管理。報告期內,該行合規風險管理情況良好,無重大監管機構行政處罰或違法違規事件發生。

但需指出的是,去年6月,銀保監會深圳監管局公布了一則針對微衆銀行的處罰信息顯示,由於租金貸貸後管理不到位,根據《中華人民共和國銀行業監督管理法》第四十六條的有關規定,對深圳前海微衆銀行作出罰款40萬元的行政處罰決定。處罰日期2022年6月10日。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:微衆銀行2022年淨利潤89.4億元同比增30%:微粒貸用戶超6000萬 全年投訴4938件

地址:https://www.breakthing.com/post/53358.html