二級市場行情不好,港股打新也是坑多肉少,上市公司割韭菜的手法花樣百出防不勝防,市場就是被這幫大聰明玩壞的。

4月13日北森控股IPO市值212億,發行股份佔比僅1.12%募資2.4億,本來以爲就是個保發行的公司,暗盤確實穩在了發行價上方一點收盤,誰知道上市首日开盤一小時後就暴跌,截止今天上市三個交易日股價跌去46%,把打新人都割懵逼了。

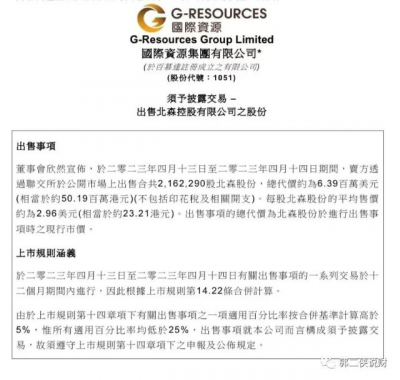

F輪進場的國際資源(01051)也是一家港股上市公司,其在4月14日發布公告稱,已於場內出售北森共216萬股或0.3%股份,每股約2.96美元,相當於約23.21港元,獲利145萬美元。

原本都以爲這些前期投資者都至少需要禁售6個月,這次算是見識了,大部分都禁售了,但並不是所有人都禁售,人家在招股書裏面只把承諾禁售的股東名單列出來了,又臭又長,沒幾個散戶會有耐心和所有前期投資者股東一一核對有沒有承諾禁售,萬萬沒想到,給打新人玩這一手。

這事港交所該管管了,如果前期股東沒有禁售承諾應該單獨列出來並標紅提醒,做到充分披露,北森控股此舉有欺詐嫌疑,建議徹查,維護廣大普通投資者合法權益。

。。。

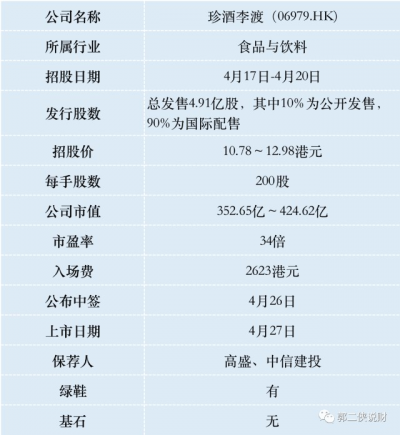

珍酒李渡從遞表到通過港交所聆訊只用72天,成功上市將成爲港股白酒“第一股”,也是2016年金徽酒A股上市後,白酒行業時隔多年迎來的上市新股。因此吸引了衆多投資者關注,今天後台不斷有人咨詢是否值得申購,現在我們就一起來看看。

一、招股信息

二、公司概況

珍酒李渡,主要提供醬香型爲主的高質量白酒產品,產品主要針對次高端及以上級別的白酒市場,公司亦生產及銷售兼香型、濃香型白酒。

按2021年收入計,珍酒李渡爲中國第四大民營白酒公司,在中國所有白酒公司中排名第14位,市場份額爲0.8%。

財務數據顯示,2020年~2022年三個財政年度,珍酒李渡的營業收入分別爲人民幣23.99億、51.02億和58.56億元,相應的淨利潤分別爲人民幣5.20億、10.32億和10.30億元人民幣。最近兩年开始增收不增利,銷售費用居高不下。

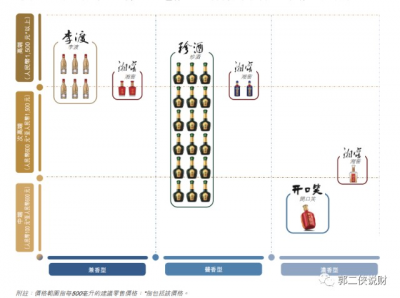

珍酒李渡主要經營四大白酒品牌,包括旗艦品牌珍酒 、蓬勃發展品牌李渡 ,以及兩個地區領先品牌湘窖及开口笑在內的四大白酒品牌。

按期營收來看,主打高端、次高端。一般高端是每斤定價1500元以上,次高端則介乎600元和1500元之間,中端則定位100元至600元。

但實際上,由於珍酒李渡品牌效應不強、消費者認可度不高,1500元以上的高端酒首選肯定是茅五瀘,高端飯局誰會冒險用一個市場知名度並不高的酒招待貴賓。

價格和品牌知名度不匹配,銷售端困難,爲了賣出去只能打折,在電商平台就可以看到實際銷售價格比官方建議零售對半砍,這樣經銷商賣的多虧的多,自然沒有銷售的動力,爲此珍酒李渡只能加大宣傳,以至於營銷开支遠遠高於茅台等頭部企業,也高於行業平均。

和公司宣稱高端白酒佔比24.6%,次高端佔比40.8%不同的是,根據珍酒李渡總銷量和實現的收入,珍酒李渡每噸銷售單價24.5萬元,相當於每瓶(500ml)價格只有122.5元,處於中端位置。

三、綜合點評

珍酒李渡發行估值34倍,和酒鬼估值相當,遠超五糧液、洋河股份,對於流動性不足,估值偏低的港股市場來說,這個估值無疑是偏貴的。

公司老板吳向東是酒業資本運作高手了,其還有名下有一家華致酒行就在A股上市,珍酒李渡也是其2009年收購而來運作後上市,如果有得選肯定會在A股上市,但看到西鳳酒、郎酒、國台等均止步於A股IPO,想必珍酒李渡在A股也上不了,只能退而求其次來港股。

珍酒李渡,按照發行價中位數算募資58.3億,這么大的募集額竟然沒有基石,一般來說,IPO引進基石投資者一來可以爲公司站台,二來基石有6個月的鎖定期,能起到減少流通股穩定股價的作用,只能說沒有基石意愿來當冤大頭。

珍酒李渡IPO發行價上下限浮動高達20%,有碰瓷的嫌疑。在不啓動回撥的情況下,甲乙組各有12萬多手,一手中籤率肯定是100%了,上市後拋售壓力巨大,這酒咱喝不起。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:瑟瑟發抖!珍酒李渡沒有基石,又一個北森?

地址:https://www.breakthing.com/post/53375.html