公司是一家運營中國在线專業醫師平台,截至2022年12月31日,公司的平台擁有約290萬名注冊醫師用戶,且我們於2022年的平均每月活躍用戶達約270萬人,我們的梅斯醫學平台亦具有高比例的副主任醫師及以上職稱的資深醫師用戶。截至2021年12月31日,根據國家衛健委最新刊發資料,我們的梅斯醫學平台上具有副主任醫師及以上職稱的注冊醫師用戶總數佔中國取得副主任醫師及以上職稱的醫師總數的67.1%。我們的梅斯醫學平台可通過網站、移動應用程序、微信小程序及微信公衆號等多個渠道訪問。雖然梅斯醫學平台的主要功能由我們自主开發,但是第三方(主要爲制藥及醫療器械公司)亦提供輔助支持(如彼等創作或擁有版權的學術醫療內容)。

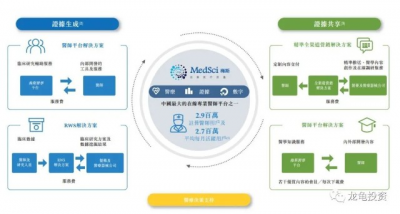

如下圖所示,我們主要向客戶提供醫師平台解決方案、精准全渠道營銷解決方案及RWS解決方案。我們相信有關解決方案可有助於生成及向更廣泛的醫師群體分享富有意義的醫學證據,並有助於指導醫師的處方決定,以促進合理使用醫療產品,並爲患者增創價值及提供更優護理,我們致力於鞏固我們作爲一個平台化、以專業知識爲導向的數字化醫療技術公司的地位,並冀望利用生成及分享醫學證據提供的價值提升患者的整體醫療質量。下圖概述我們的服務項目以及我們提供的價值:

招股信息:

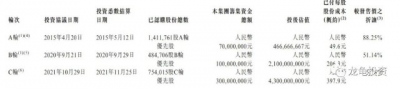

IPO前投資:

公司IPO前總共獲三輪融資,A輪融資完成於2015年5月12日,投資後估值4.67億人民幣,約合5.33億港元,較發售價中位數折讓88.25%;B輪融資完成於2020年9月29日,投資後估值21億人民幣,約合23.97億港元,較發售價中位數折讓51.14%;C輪融資完成於2021年11月25日,投資後估值43億人民幣,約合49.09億人民幣,較發售價中位數折讓5.76%。IPO前投資者不設禁售期。

基本投資者:

本次公司引入6位基石投資者,認購金額4000萬美元,約合3.14億港元,按下限定價佔比51.65%;按中位數定價佔比48.82%;按上限定價佔比46.27%;基石禁售期6個月。

保薦人:

梅斯健康本次由中金和麥格理資本聯席保薦,穩價人由中金擔任,中金的保薦和穩價最近一年而言,算比較穩定的機構。

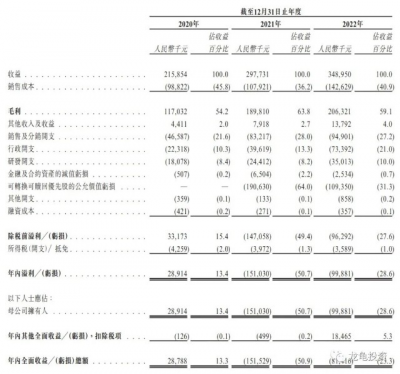

財務情況:

營收:2020年營收2.15億人民幣,2021年營收2.97億人民幣,2022年營收3.48億人民幣;

毛利:2020年毛利爲1.17億人民幣,2021年毛利1.89億人民幣,2022年毛利2.06億人民幣;

年內虧損:2020年淨利2878.8萬人民幣,2021年虧損1.51億人民幣,2022年虧損8141.6萬人民幣。

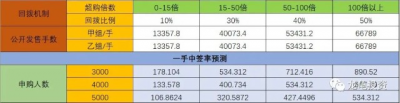

一手中籤率:

公司全球發售股數6678.9萬股,每手股數250股,截至發稿,超購2.34倍,不會回撥,甲乙組各13357.8手,預計3-5K人參與,一手中籤率100%。

綜合點評:

梅斯健康的業務和之前上市的醫脈通基本差不多,對比了兩家公司的營收情況,也基本持平,唯一的差別是醫脈通歸母淨利潤是盈利狀態,總市值73.11億港元,PE55.66倍,而梅斯健康目前還處於虧損狀態,發行市值55.25-61.69億港元,發行的市值對比醫脈通看起來還有18%-30%的空間,但實際上對比兩家公司的數據,梅斯健康還是要遜於醫脈通,並且本次IPO前沒設禁售期,北森已經被砸怕了。之前北森整個招股書看下來,就說毫無價值,就看在大摩和募集資金規模小,賭保發才參與。結果這種股毫無節操可言。

$梅斯健康(HK|02415)$

牛榜評級:銅牛

申購計劃:

這些整體看下來,沒什么優勢的新股,連也懶得參與了。我放棄申購

免責聲明:投資有風險,參與需謹慎,文中涉及標的,僅爲個人操作記錄,並不夠成投資建議,如因此投資產生虧損,概不負責!如本文對你有幫助,請幫忙點贊、再看、分享給身邊有需要的朋友,非常感謝!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港股打新:梅斯健康 IPO 分析和申購計劃

地址:https://www.breakthing.com/post/53545.html