截至2022年末,鍋圈食品在全國已建立的9221家門店中,有9216家爲加盟店,佔比高達99.9%

《投資時報》研究員 董琳

國內最大的在家喫飯餐食解決方案零售商——鍋圈食品(上海)股份有限公司(下稱鍋圈食品),日前正式向港交所遞交IPO申請,擬在港交所主板上市。

此次IPO,鍋圈食品計劃將募集資金主要用於增強供應鏈能力,投資建設食材產品預制中心及產品研發,拓展門店網絡,以及提升數字化能力等。

業績方面,2020年至2022年(下稱報告期),鍋圈食品憑借“不收加盟費”的經營模式迅速實現規模擴張,業績大幅增長。該公司期內營收分別爲29.65億元、39.58億元、71.73億元,同比增幅分別爲33.5%、81.2%。2020年、2021年,鍋圈食品年內虧損分別爲4329.2萬元、4.61億元,兩年合計虧損5.04億元。2022年,該公司首次實現盈利,全年錄得利潤2.41億元。

依靠加盟店實現快速擴張的同時,鍋圈食品也存在着對加盟店過度依賴、重營銷輕研發等問題。伴隨着疫情結束,當“宅家紅利”不再,該公司還能憑借“在家喫飯”概念繼續實現高增長嗎?

針對上述情況,《投資時報》研究員電郵溝通提綱至鍋圈食品相關部門,截至發稿尚未得到公司回復。

加盟模式下的利弊角力

鍋圈食品將自身定位爲“一站式在家喫飯餐食解決方案品牌”,主要爲消費者提供各種餐飲場景下“好喫方便還不貴”的產品。截至2022年末,該公司產品組合包括火鍋產品、燒烤產品、飲料、一人食、即烹餐包、生鮮食品、西餐和零食八大類別。

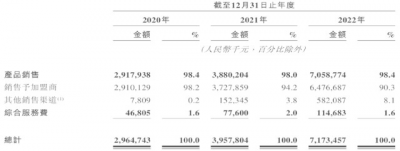

報告期內,鍋圈食品實現營收分別爲29.65億元、39.58億元、71.73億元,同比增幅分別爲33.5%、81.2%。其中火鍋產品爲最主要的收入來源,佔總營收比重分別爲81.9%、79.7%、75.8%。招股書中,該公司將業績的高速增長歸因於廣泛的門店網絡。公司門店數量由截至2020年12月31日的4300家增至截至2021年12月31日的6868家,再增至截至2022年12月31日的9221家,復合年增長率爲46.4%。

規模快速的發展離不开鍋圈食品背後資本的支撐。2020年以來,該公司先後完成5輪融資,累計融資金額近30億元。投資者中包括IDG資本、天圖投資、招銀國際資本、三全食品、茅台與建信信托合資成立的茅台建信基金,以及物美旗下的物美聯合資本等。

除了資本加持外,與同樣來自河南鄭州的蜜雪冰城一樣,加盟模式才是鍋圈食品實現業績高漲的核心所在。招股書顯示,截至2022年末,該公司在全國已建立的9221家門店中,有9216家爲加盟店,佔比高達99.9%,自營門店僅有5家。報告期內,鍋圈食品來自加盟商收入分別爲29.1億元、37.28億元和64.77億元,營收佔比均達到九成以上,分別爲98.2%、94.2%和90.3%。

業內有分析認爲,鍋圈食品背後有諸多資本支撐,快速擴張是基於大資本要求的發展邏輯。這種模式,對於迅速做大規模有幫助,但也增加了管理加盟門店的難度。

該公司也在招股書中坦言,加盟店的成功及質量最終取決於加盟商本身,所以公司的經營業績在很大程度上取決於加盟店的業績,有關業績也反映加盟商的營銷能力和管理技能,表現欠佳的門店如總數過多將對公司的收入及盈利能力產生重大不利影響。

此外,在鍋圈食品快速擴張的背後也存在食品安全方面的隱患。截至發稿前,該公司在黑貓投訴平台的相關記錄有40余條,主要問題包括異物、黴變、食用不適,以及虛假宣傳、客服無處理等一系列問題。

鍋圈食品按性質及渠道劃分的收入情況(千元)

數據來源:公司招股書

重營銷輕研發 競爭壓力加大

爲了提高產品銷量、獲得更廣泛的市場認可及維持消費者忠誠度,鍋圈食品一直在品牌認知上投入真金白銀。

招股書顯示,報告期內,該公司的銷售及分銷开支分別約爲2.2億元、6.29億元、6.25億元,佔同期總營收的比重分別爲7.4%、15.9%、8.7%。其中,用於僱員福利的开支分別爲6983.5萬元、2.15億元、2.24億元;用於倉儲的費用分別爲8671.6萬元、1.31億元、1.89億元;用於廣告及推廣的开支分別爲3992.1萬元、1.85億元、1.38億元。

對於銷售及分銷开支在2020年至2021年的增長,鍋圈食品稱這與業務增長的趨勢保持一致。一方面,公司需要增加運營員工以支持業務擴張;另一方面,公司還需要通過電視廣告、线下廣告投放以及直播推廣等營銷活動來擴大品牌的知名度和影響力。

研發方面,盡管鍋圈食品在招股書中表示,公司注重產品研發,擁有專業的研發團隊,以及配備先進設備的研發中心和試驗廠,並與多個知名的食品研究機構和高校合作,共同开展食品科技創新項目。但《投資時報》研究員注意到,與在廣告及推廣上的大手筆投入相比,該公司似乎沒有試圖通過提高研發能力來提升盈利能力。期內鍋圈食品用於研發的开支分別爲20萬元、350萬元和1000萬元,盡管2022年其研發投入猛增了186%,但也僅佔同期營收的千分之一。

業內有分析認爲,鍋圈食品屬於很典型的商業模式驅動增長,產品沒有研發創新基礎,完全依靠經銷網絡擴張實現業績成長,所以這樣的商業模式的規模可以在很短時間內利用“營銷+網點”的方式實現規模的跳漲,衝擊資本市場,而一旦IPO後,容易遭遇成長的天花板,因爲後期基數大,復制擴張的增速必然放緩。

據招股書顯示,2022年中國按在家喫飯餐食解決方案產品零售銷售額計的五大零售商中,鍋圈食品以111億元的銷售額奪得3%的市場份額,名列第一。但這並不能令其高枕無憂。

《投資時報》研究員注意到,市場份額排名第二的公司A,2022年在家喫飯餐食解決方案產品零售額爲101億元,以2.7%的市場份額緊隨其後,排名第三的公司B則佔據了2.6%的份額,與該公司的市場份額佔比差距並不明顯。

爲此,近幾年鍋圈食品試圖通過切入預制菜賽道來進一步拓展收入來源,公司先後推出方便速食品牌“憨憨”、滷味品牌“滷拉拉”等。但現下的預制菜市場存在准入門檻低、同質化競爭嚴重的現狀,大型商超、生鮮團購平台紛紛湧入搶奪客源。並且,在鍋圈食品主攻的社區場景中,同時存在社區超市、社區團購等零售業態,這些業態產品品類更加多樣,也能滿足消費者更多樣化的需求。

此外,在疫情防控放开後,消費市場回歸常態,消費者對喫火鍋的社交屬性、服務體驗等有更多需求,线下餐飲業亦會迎來一波消費復蘇,在一定程度上也會分割掉鍋圈食品的部分需求。

鍋圈食品同業五大零售商2022年市場份額

注:按在家喫飯餐食解決方案產品零售銷售額計

數據來源:公司招股書

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:宅家紅利漸失,靠加盟店堆起的鍋圈食品如何赴港“淘金”?

地址:https://www.breakthing.com/post/53605.html