放棄尊嚴、降價“渡劫”的安踏李寧們,又硬氣了起來。

有消費者反映,李寧把6折券、生日券取消了;前兩年一百多买的安踏運動鞋,改個款搖身一變,賣到了300多。

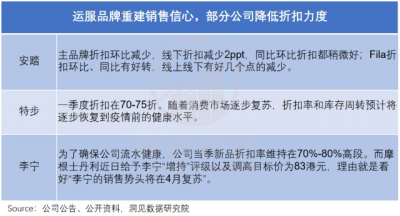

特步、安踏最新的交流紀要都提到了“對後面幾個季度越來越有信心”,开始降低折扣力度。

然而不久前的2022年報明明顯示,各家賣不出去的貨依然堆積如山,是什么給了它們漲價的勇氣呢?答案寫在庫存效率指標裏。

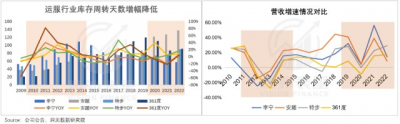

可以看到,相比2010年的庫存危機,本輪周期中出現了三大變化:

庫存周轉天數的增幅,明顯降低。

走出危機的速度,明顯加快。以安踏爲例,上一輪庫銷比從5:1降低至4:1耗費近5年,這次僅用1個季度就大幅優化。

沒有出現營收增速集體“撲街”的情況,大部分公司仍保持正增長。

也就是說,運服行業本輪的庫存問題恢復速度更快,產品從滯銷快速變爲相對緊俏。

而之所以會如此,在於渠道改革、產品建設、基礎設施建設等優化庫存效率的模式,正在上演。

換言之,運服行業的庫存危機,其實是一場場“周轉革命”。其中庫存效率(此處以存貨周轉天數變動幅度)與資本市場認可程度(股價漲幅)高度相關。

在任何情況下都能保持平穩高周轉的企業,更具備跑贏大盤的可能。

但就像槍炮用久了會有磨損,模式延續久了也可能免疫,當下運服行業的“周轉革命”又進入新階段。

這也是安踏李寧們,能快速“恢復健康價格”的底氣所在。

渠道改革進入高分位,效率提升邊際遞減

“卸磨殺驢。”

“沒有永恆的朋友,只有永恆的利益。”

2020年8月,安踏的一條公告將跟隨丁世忠一起打江山的經銷商,推到了集體“畢業”的邊緣,也讓自己站上了風口浪尖。

這條公告的內容是,安踏主品牌將砍掉經銷商模式,向直營零售轉型,到2025年,直營模式佔比將達到70%。

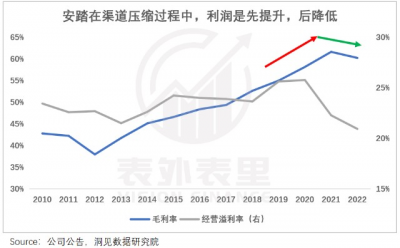

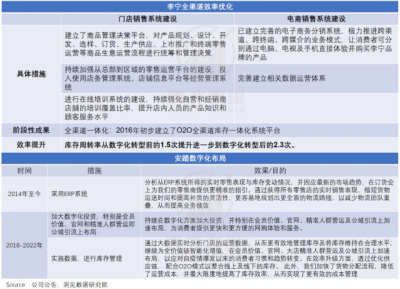

顯然,其是想抄上一輪庫存周期的作業——DTC改革,降低庫存風險。且爲此不惜自斷臂膀,比如安踏總裁鄭捷說道,“走出這一步其實是蠻艱難的,但是我們覺得必須要走出這一步。”

這樣的選擇,當然沒有問題。可以看到,其第一階段選定11家分銷商,旗下將近3600家門店,在之後的6-9個月裏,進行了工作交接。這刺激其營收和利潤,2021年出現了大幅的提升。

然而一年後(2022年),其收入增速即從38.9%降至8.8%,利潤也拐頭向下。

事實上,這種情況在上一輪庫存周期中也曾上演過。

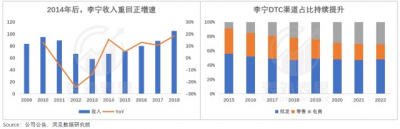

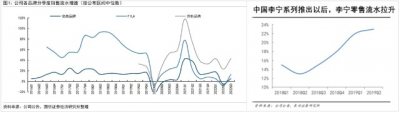

以李寧爲例,2012-2015年伴隨着渠道改革的推進,庫存效率等相關指標,改善幅度很大。但2016年起,相關指標的優化程度逐漸放緩。

同時,其帶來的財務刺激效果,也在逐漸減弱。

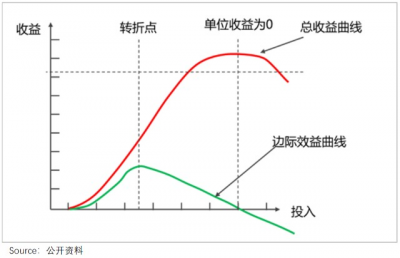

也就是說,DTC的效果是邊際遞減的。而這正是所有改革的共性規律——帶來的效果並非线性增長,而是會有衰減過程。

換言之,渠道改革已成爲行業常態,繼續下去對庫存效率改善有限。這倒逼運服企業,不得不尋找新的解題思路。

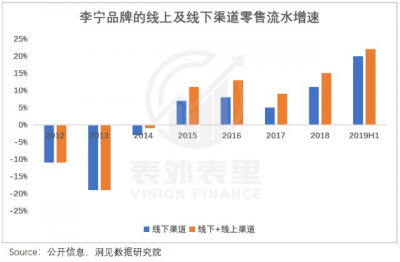

可以看到上一輪庫存危機後期,運服品牌對线上线下互通熱情高漲。

比如,安踏高管表示,“公司對线上线下的業務進行全面的整合性管理,即實現實時與公司整體一盤貨進行完整打通。”

類似的,李寧在創始人回歸後,積極擁抱互聯網:提出要將電商渠道佔比提升至25%—30%;同時,投入全年營收的0.5%對IT系統進行數字化改造。

從效果來看,各家都有所收獲。

供應鏈上雲的特步,效率提升了20%-30%,疫情期間,僅用兩周就在线上开出了超3000家雲店,將线下門店作爲了快速發貨的前置倉。

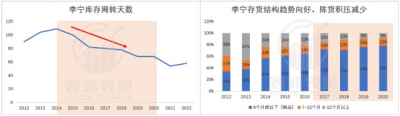

而據公开信息,數字化轉型前後,李寧的庫存周轉率從1.5次提升到2.3次,同時電商渠道高速增長,拉動整體流水增長。

由此來看,作爲接力DTC的提效舉措,數字化轉型也已進入高分位——幾乎覆蓋了所有零售門店和電商渠道,後續也難以避免邊際遞減的趨勢。

當然,鑑於數字化轉型以及渠道改革的情況,行業這一輪的庫存表現有了高基調。

可以看到這一輪相比上一輪,在收入顯著增長的情況下——與2012年相比,2022年安踏收入增長605%,李寧增長235%,存貨減值准備卻明顯下降。說明各家的抗風險能力增強了。

但就庫存危機的修復而言,僅僅如此是不夠的,畢竟更本質的矛盾是把產品賣出去,利潤、現金流重新輪動起來。

長久地賣出去,更能穿越周期

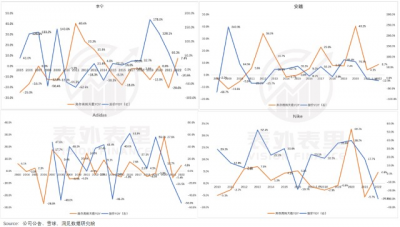

過去一年,阿迪、耐克在大中華區醉心於同一個動作——嘗試靠近Z世代消費者。

2022年3月,阿迪達斯高管表示,日後中國市場30%的產品將由中國設計師來設計;10月,耐克官宣與中國電競運動員UZI(簡自豪)籤約。

這當然有對大中華區表現不佳的反思,但更讓他們垂涎的或許是,中國競爭者曾籍由風潮,徹底甩开庫存危機的態勢。

衆所周知,安踏憑借高時尚度運動品牌FILA,水漲船高;李寧站上國潮風口,跑出了第二增長曲线中國李寧。

而在銷售流水高速增長拉動下,庫存效率問題“迎刃而解”。

安踏2017年報電話會提到:FILA增加的庫存遠低於增加的銷售收入,2017年10月-2018年2月,存貨處於歷史最好水平,庫銷比低於4。

李寧來說,“中國李寧”產品线更新頻率達到每兩周上新,但其整體存貨周轉天數逐年下降,陳貨積壓逐年減少。

可見,阿迪、耐克也大有想借此破局的考量。但遺憾的是,之前的文章多次論述過,國潮風口已過。

事實上,就在阿迪、耐克試圖向時尚靠攏時,打开運動服飾銷量排行會發現,其基礎款“黑白灰”才是賣得最穩定的。

可以看到,消費者一邊吐槽,“耐克衣服鞋子基礎款很多黑白灰,一不小心就穿成了晨練大爺”;一邊,全網求購幾年前的經典款。

這在企業的出貨情況上也有反饋,阿迪2022Q3電話會議提到:我們正在檢查庫存裏哪些是經典產品,好消息是,絕大多數的產品都可以在2023年再次進行銷售。

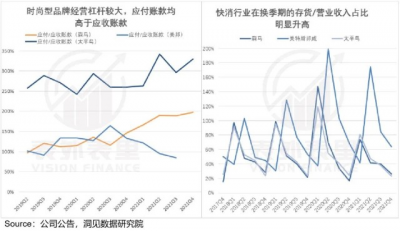

由此來看,押中時尚品類賣得快,固然高效。但時尚本身周期性很強,今年能產爆款,明年可能就熄火了。如果沒有及時賣出,存貨佔比逐漸上升,收入和利潤也會遭殃。

相比之下,能長久地賣出去,更能穿越周期。

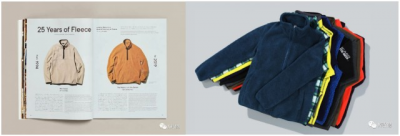

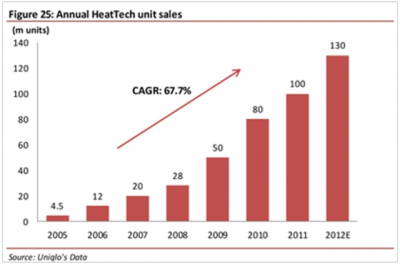

以優衣庫搖粒絨系列爲例,對比第一件搖粒絨產品的款式,可以發現現在的差別並不大,然而其卻熱賣了28年。

好賣的原因,當然和“基本款相比時尚品類,更易搭配”有關,但更重要的是產品技術創新的支撐。

《FILA突然失速》一文中論述過,優衣庫不斷通過“聯名”創新設計,加入新的元素和品牌,來維持搖粒絨產品的新鮮度。

同時,還每年對搖粒絨產品進行革新,比如將它和拳頭技術HEATTECH 結合,提升保暖性能、升級防靜電等。如此不斷創新,產品持續穿越周期,銷量一路向上。

也就是說,產品要有持久生命力,最終還是要回歸技術。這在運服行業中,也有體現。

上述提到的,耐克目前賣得好的基礎款AJ、DUNK、Air Force等,都有技術加持。

而數據顯示,2022年李寧在鞋類產品方面收入,首次超過服裝類。特步2022收入同比增長29.1%,年報提到業績亮眼的原因在於:2022年專業運動分部的收入錄得強勁且同比增長99.0%,佔集團收入的3.1%。

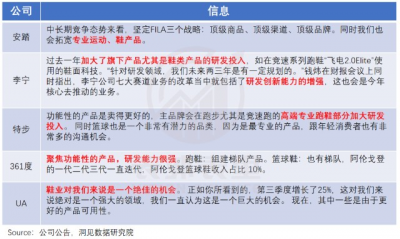

基於此可以看到,近兩年各家都進一步強化專業功能化屬性。

這樣一來,當行業實現功能性產品結構調整,長生命周期的產品佔比提升,庫存滯銷的可能性降低。

總的來說,要通過產品維度減少庫存壓力,不僅要賣得快,還要賣得久,其中技術和產品創新是持續穿越周期的鑰匙。

大興“物流基建”,逃脫低效率擴張魔咒

“自己作死自己。”這是一位觀察人士,對2022年國慶黃金周期間,李寧突然在全國新开超百家門店行爲的評價。

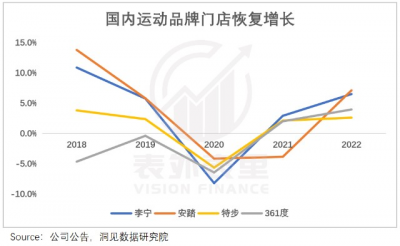

但事實上,不僅是李寧,近兩年國內運服品牌幾乎集體恢復了門店增長。

庫存高企的背景下,如此大搞擴張,運服品牌們難道不擔心庫存效率進一步下降嗎?畢竟新店都要經歷一段青黃不接的培養期,短期內門店銷量難達平均水平。

當然也有人逃脫這個魔咒,比如ZARA持續在擴店,但周轉率卻不斷提高。

究其本質可以發現,擴張期間的ZARA可謂“步步爲營”。

2001年Inditex集團耗資1億歐元,專門爲ZARA修建了一座超大型物流中心,使得分揀效率提升到每小時處理8-10萬件服裝。

“基礎設施的完善爲公司海外加速擴張奠定了基礎。”有券商如此分析。而ZARA確實在此之後,將歐洲納入徵服的版圖。

這是ZARA一以貫之的路线,如下圖,無論是前期本土擴張,還是後期涉足亞太,背後都有物流建設的力量在推動。

也就是說,ZARA能消化擴張的負面影響,持續提升運營效率,關鍵在於物流設施的提升。

當下國內運服企業看起來也是類似打算:廠房、物業等在上次周期的重創後,首次出現明顯增長。同時,資本支出的增加,意味着廠房、物業等基礎設施後續還會持續增加。

比如,安踏在2022年報中提到:加強供應鏈數字化和工廠的自動化,提升研發和物流效率。而其實,早在2018年,安踏、特步就开始布局物流建設。

更早切入的李寧,在效果上已經有所反饋。

比如,隨着華北、華中、華南物流倉逐步上线零揀自動化方案,2022年年內零揀綜合效率提升80%以上,存儲效率提升達100%。

而供應鏈體系一旦建成完善,效應遠不止於此。

可以看到,ZARA所屬的西班牙印帝Inditex集團,在高德納公布的全球供應鏈25強中位列服飾類第一名。

這也助力其運營效率,遠遠甩开另外三家“快時尚”品牌,做到了以“快”取勝。

而零售巨頭沃爾瑪,也是靠供應鏈逆襲對手Kmart——1970年沃爾瑪剛剛成立,Kmart收入已達8億美元,成爲全球典範。

1970年代中期,追求穩定發展的Kmart對變革保持審慎態度,沃爾瑪則堅信計算機等科技對於促進增長、降低結構成本的必要性。

通過斥巨資建設計算機和衛星通信系統,同時自營物流,沃爾瑪組建了全美最大的車隊—2000輛長途貨車和11000輛拖車,物流效率遠超行業水平。

總的來說,基礎設施建設是提高服裝行業庫存效率的長效方式,但效果釋放需要時間。當下運服品牌都已經摩拳擦掌投入“基建”,變局正在這新一輪的競爭中酝釀。

長久以來,運服行業不斷在進行“周轉革命”。

上一輪庫存危機中,DTC渠道改革成爲行業良藥,當邊際效益遞減,企業不得不尋找新的庫存效率提高工具,數字化轉型被推上台面。

而國潮風口的機遇證明,企業還可以通過產品建設來提升效率,但潮流會交替,長青的產品更有利於穿越周期。

長期而言,物流基礎設施建設,在運服行業的重要性也日益凸顯,成爲企業爭奪的高地。

綜合作用下,在這一輪的庫存危機中,行業的抗風險能力大幅提升。$安踏體育(HK|02020)$$李寧(HK|02331)$$特步國際(HK|01368)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:是什么給了安踏李寧,又一次漲價的勇氣?

地址:https://www.breakthing.com/post/53815.html