特斯拉 ($特斯拉.US) 於北京時間 4 月 20 日凌晨,長橋美股盤後發布了 2023 年一季報,又是汽車業務大面積不及市場預期的一個季度,具體要點如下:

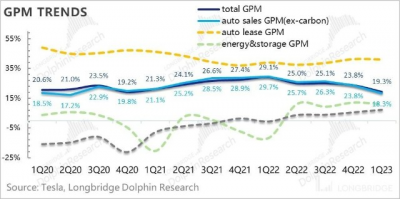

1. 毛利率嚴重失守:一季度汽車銷售(剔監管積分)毛利率已經掉到了 18.3%,賣方普遍預期 20% 以上,差距比較大;

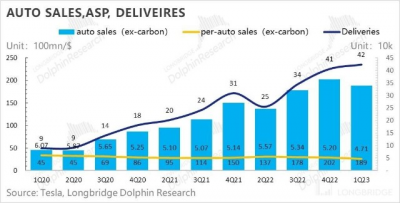

2. 銷量不是問題,關鍵是實現目標的代價:一季度銷量 42.3 萬,再創歷史新高,但事實上降價這么多之後,再加上最近提車時間再次變短,隱含之前降價可能部分需求,這個銷量並不算是特別出彩。

3. 降價太快是源頭問題: 單車毛利與毛利率同時下行,降價太快是關鍵問題,一季度單車降價接近 5000 美元,原材料下行只彌補了不足 1200 元的降價損失,而銷量之下的固定成本稀釋效應因爲上海工廠滿產而電池廠爬坡慢短期已經結束。

4. 強控費能力:通過幾個季度的連續觀察,特斯拉目前控費能力非常強,無論收入如何增長,研發、銷售、行政等費用基本沒有變化,等於只要有毛利釋放,基本都會轉爲經營利潤。

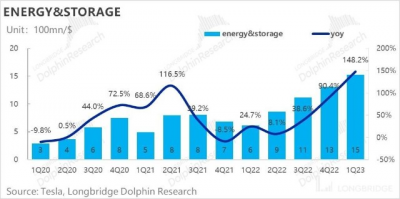

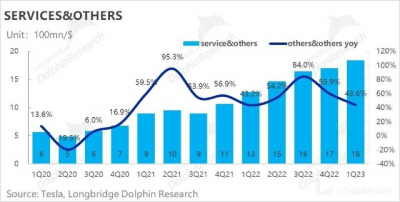

5. 經營利潤 27 億,明顯低於市場預期 30 億,這個問題還是要回溯到降價與頂梁柱業務汽車毛利率下滑上。儲能和服務業務表現雖好,但體量太小,當頂梁柱松動的時候,它再好也基本無濟於事。

海豚君整體觀點:

海豚君上季度(《特斯拉故事重塑,考驗信仰的時刻到了!》)在特斯拉充分回調後強調,長期競爭優勢清晰可見,短期銷量預期和毛利率指引基本鎖定的情況下,對特斯拉不應過於悲觀,應該更多關注它長期故事的確定性,股價從 100 元回升到 200 元並不是難事。

而這段時間內,經過充分的預期修復之後,特斯拉確實也在 200 上下波動起來。在這個節點上,海豚君認爲 2023 年,在沒有爆款新車拉動、特斯拉走出超跌帶出的投資價值之後,特斯拉走到 200 元以上時候,看起來自身 Alpha 吸引力已經不足,更多是一個 Beta 變化帶來的股價波動空間。

因爲從 2023 年的情況來看,無論特斯拉怎么畫大餅、吹情懷和宏偉藍圖,一個現實的問題是:

a. 汽車作爲大件消費,高息環境對購車消費拖累太大,而且進入 2023 年歐洲和中國都處補貼退坡狀態;

b. 全球各大汽車廠商到 2023 年,新能源汽車產能和供應鏈壓力都已變小或消失,產能釋放 + 需求被澆,價格廝殺恐怕是今年一整年的主題;

c. 特斯拉號稱降本 50% 的價格屠夫款新平台怎么也要到 2024 年下半年才能推出,2023 年基本停留在老車改款的汽車發售小年中;

d. 特斯拉通過對銷量目標的重審,再次傳遞規模取勝、以價換量的市場策略。

而這些信息綜合到一起,今年恐怕一整年都是降價走量的套路,而今年最終很可能的交付結果是:

a. 銷量第一之下 180 萬銷量目標懸念不大。

b. 但今年市場會反復博弈今年毛利率預期,雖然 FSD 有長期毛利率想象力,但是短期兌現上不可能有太大爆發力, 而短期毛利率更多會成爲汽車降價 vs 碳酸鋰疊加的相對變化,圍繞着 15%-20% 擺動。

這樣情況下,即使長期信仰上仍然認爲特斯拉走過這波廝殺之後最後仍然是傲立群雄的獨特存在,但今年之內,特斯拉沒有新車支撐的價格廝殺紅海中,看不到太多向上空間。

以下是財報內容詳細分析:

一、整體:四溢的殘酷競爭

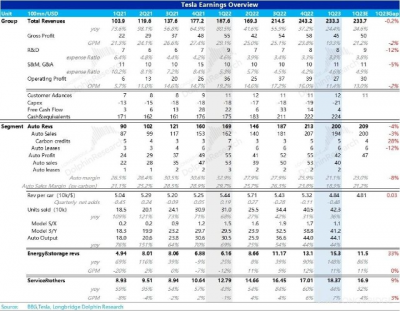

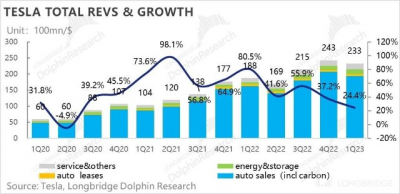

1.1 收入守住,但代價呢? 2023 年一季度特斯拉營收 233 億美元,同比增 24.4%,勉強追平彭博上的賣方一致預期 234 億。

但細看結構,作爲估值支柱,一季度汽車業務 Bug 明顯:除了大降價後銷量只能說勉強守住,關鍵是一季度汽車銷售毛利率基本躺平,明確掉到了 20% 以下,只有 18%+,導致即使兩個小體量業務——能源和服表現再好,也無法左右汽車盈利能力的大幅下滑。

因此收入看似基本守住,背後的真實情況是:

汽車業務結束產能爲王,轉而進入需求爲王階段時,特斯拉在無王牌新車打出的情況下,全系車型全球降價大放血後,也只是勉強保住銷量,代價是單車單價下行、盈利能力失守。兩個小體量業務,能源和服務,即使收入和利潤再出色,也難挽大局。

1.2 賣車第一,賺錢第二:今年一季度實現經營利潤 27 億美元,相比於收入同比上行的 24%,經營利潤同比下跌了 26%。

而細看會發現,當主心骨汽車利潤下滑太快的時候,其他小業務汽車租賃、儲能/光伏、服務等完全無法撼大樹。而收入和經營利潤之間一漲一縮之間,症結也都在汽車銷售(剔監管積分)的毛利率上。

1.3 碳酸鋰跌價跟不上汽車降價,毛利率塌方速度太快。作爲每個季度最最重要觀測指標,今年一季度整體毛利率只有 19.3%,大幅低於目前市場上 21% 左右的賣方一致預期。

其中最爲關鍵的剔積分汽車銷售毛利率這個季度快速從 23.8% 快速滑落到了 18.3%,而大多數賣方的預期還都是在 20% 以上。

接下來,我們就重點從單車經濟角度看一下到底是什么影響了汽車的毛利率。

二、廝殺到來:特斯拉的毛利率不如比亞迪?

2.1 價格屠夫要來了?

a. 當供需矛盾從供給走向需求,兩個關鍵變量都會發生變化——汽車銷量和賣車盈利能力,猶如蹺蹺板的兩端,兩頭只能保住一頭,而一季度是大降價後銷量基本保住,但單車盈利已大幅滑落:

1)一季度,單車賣車收入(不含積分、租賃)是 4.7 萬美元,相比上個季度下降接近 5000 美元,降幅接近 10%,這也與之前一波特斯拉全球降價的平均幅度基本一致。

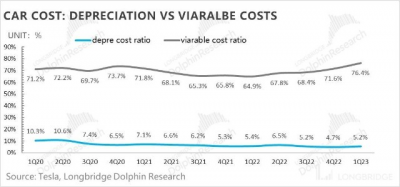

而海豚君再結合公司攤銷折舊來粗估單車攤銷折舊成本和單車可變成本,可以很清晰地看到一本這樣的單車經濟账:

1) 汽車也是通縮品:單車價格相比上季度下降了 4900 美元(注仍有強美元拖累境外收入因素);

2)單車攤折成本絕對值一反往常,反而小有上升:結合公司的解釋,海豚君推斷應該是上海工廠的成本稀釋效應隨着產量不再增加已經結束,而新投產的 4680 電池工廠還在產能爬坡,導致攤折絕對值不降反升。

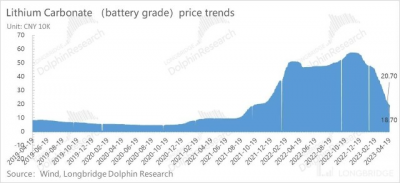

3) 單車可變成本絕對值上下降了 1200 美元:進入一季度碳酸鋰的價格還是 50 多萬,到一季度結束的時候,掉了一半以上,只有不到 25 萬;市場也主要因爲這個因素 + 之後部分車型降價又提價,把汽車毛利率還估計到了 20% 以上。

這三因素放一起,起來單車成本只降了 1100 多元,但單車降價幅度太大,導致最終單車毛利環比下降了接近 3700 美元,單車毛利直接滑到了 8600 元,正式掉入萬元以下時代。

4)體現到成本率:單車價格掉價太快、單車折攤稀釋效應暫停,一季度銷售的攤折費用率和可變成本率都在上行。

通過以上拆分,可以清晰看到:這次特斯拉毛利率失守,關鍵問題還是汽車銷售降價過猛,碳酸鋰疊加幅度根本彌補不了,而固定成本的攤薄上,因爲上海車廠產量步入平穩期、新的電池廠爬坡,固定成本的攤薄效應短期也沒了。

這導致特斯拉汽車銷售毛利率直线下滑了接近 5.5 個百分點,幅度驚人,導致一季度汽車銷售毛利率只有 18% 稍多一些,而特斯拉去年一季度巔峰時期,毛利率已幾乎摸到了 30%。

b. 特斯拉:沒有新車的混战期,20% 以下的毛利率是新常態?

從 2023 年的情況來看,無論特斯拉怎么畫大餅、吹情懷和理想,一個現實的問題是:

a. 汽車作爲大件消費,高息環境對購車消費拖累太大,而且進入 2023 年歐洲和中國都處補貼退坡狀態;

b. 全球各大汽車廠商到 2023 年,新能源汽車產能和供應鏈壓力都已變小或消失,產能釋放 + 需求被澆,價格廝殺恐怕是今年一整年的主題。

c. 特斯拉號稱降本 50% 的價格屠夫款新平台怎么也要到 2024 年下半年才能推出,2023 年基本停留在老車改款的汽車發售小年中,

d. 特斯拉通過對銷量目標的重審,再次傳遞規模取勝、以價換量的市場策略。

而這些信息綜合到一起,今年恐怕一整年都是降價走量的套路。而短期來看二季度的話,有兩個重要信息值得觀察:

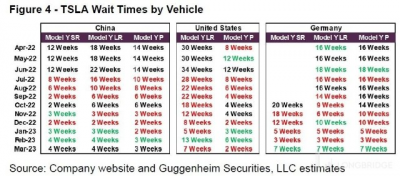

a. 一般來說提車周期四個月是正常時間,因爲現車從工廠到門店到消費者手中,基本就是需要一個月左右的時間,2-3 周的提車時間大概率現貨庫存過於充分了。一季度期初,特斯拉降價釋放銷量時候,提車等待時間明顯拉長,尤其是美國,但走到三月份,部分地區和車型的提車時間已經回歸正常。

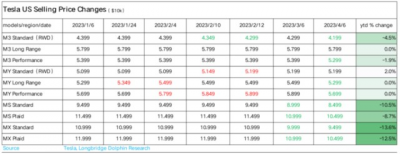

b. 降價又來了:而特斯拉的策略是產能不打折扣,產多少賣多少。這樣的策略下,現車一多,只要毛利率能承受,它就會降價。對應市場看到的就是提車周期一旦縮短到 4 周以內,新一輪降價可能就不遠了。

四月份到目前來看,美國地區看起來很有可能進入新一輪的降價通道(注:下圖紅色字爲漲價,綠色字體爲降價)。

c.降價的唯一緩衝,碳酸鋰價格下行:目前碳酸鋰價格已經從一季度時候的 50 多萬/噸掉到了 18 萬;2020 年這輪史詩級的漲價之前,碳酸鋰穩定價格很少超過 10 萬,目前已經滑落到 18 萬的情況下, 繼續往下再掉個 8-10 萬的空間已經越來越小。

按照四季度碳酸價格平均 55 萬人民幣,一季度碳酸鋰市場均價 40 萬來估算,碳酸鋰降價 30%,對應特斯拉原材料成本下降 1200 元。

而一季度碳酸鋰均價假如能夠掉到 15 萬的話,60% 的碳酸鋰疊加幅度,基本對應着特斯拉單車 2500 元的原材料成本節省幅度,相當於特斯拉二季度降價幅度要控制在 5% 左右,才能保住毛利率不繼續下行。但這個顯然還是不夠,因爲特斯拉對市場釋放的信息是今年汽車銷售毛利率要基本能夠保持在 20% 以上。

海豚君注意到,市場目前對特斯拉 2023 全年的毛利率預期接近 22%,而一季度在汽車銷售毛利率不濟的情況下,整體毛利率只有 21%,考慮到新一輪降價似乎又在靠近,這個毛利率預期恐怕往下調整。

d. 銷量勉強,單價大降,汽車收入不算出色:一季度整體實現汽車銷售及及其積分收入合計 200 億美元,同比增 18%,主要是之前市場的銷量預計比公司公布稍微少了一些。

其中,汽車租賃業務收入 5.6 億美元,同比跌幅擴大到 16%。

而監管積分這個季度計入相對較高,達到了 5.2 億美金,貢獻 2.6% 的總營收,以及接近 20% 的稅前利潤,是最近幾個季度比高的狀態。

2.2 重審賣車路徑: 規模爲王

海豚君上個季度說過,“走到需求成本主要矛盾的時刻,特斯拉已經非常清晰地給大家呈現了它的選擇——以量取勝、用賣車規模來換取賣車毛利率、用海量的存量車講服務付費和流量變現的互聯網故事,用來提高汽車業務毛利率的想象空間。

但中間的過程就是產量、銷量和毛利率的波動、磨合,實現方法是不減產但降價、中間配合上毛利率 90% 左右的 FSD 和車內娛樂服務更新。”

特斯拉這個季度還在堅定地踐行這一策略:

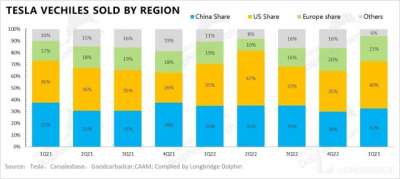

a. 同時在展望中繼續強調:還是產能第一,產多少賣多少,目標是實現多年平均復合 50% 的銷量增長目標,2023 年的交付目標依然鎖定在 180 萬輛,而市場目前多數的預期也已經放在了 170-180 萬輛之間。

事實上,需求爲王時期,仍然採用這樣的產量驅動銷量的策略,基本意味着銷量目標能大概率實現,2023 年銷量其實不應該是市場有太多分歧的地方,問題是實現這個目標到底需要犧牲掉多少的單車毛利。

b. 一季度的銷量就是對這一目標的踐行:大降價後,汽車銷量恢復,一季度的整體銷量還是創下了歷史新高,達到了 42.3 萬輛。

按照今年 180 萬輛的目標,後面的三個季度還需要繼續往上衝,甚至後面單可能要衝上 50 萬輛才有希望。

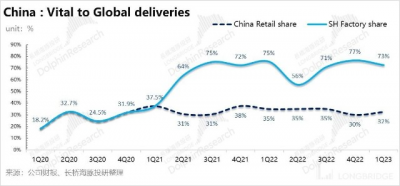

b. 中國市場作爲特斯拉的絕對生產中心和主要銷售地區之一,四季度特斯拉全球銷量中,77% 是上海工廠來支撐,再次創下歷史新高,而這大概率也是中國工廠能夠貢獻了最高點了,因爲在規劃上上海工廠不會再擴產了。

而上海工廠不再擴產之後,大概對應兩個問題:1)中國產能對特斯拉全球交付貢獻基本到頂,後續可能是在 70% 上下;2)由上海工廠帶來的攤折稀釋效應基本結束,不可能有新的工廠來復制上海工廠爲特斯拉帶來的極致成本稀釋效應。

目前來看,在全球當中,中國是一個競爭壓力最大的市場,市場份額的維持可能只能靠降價來刺激,進一步的銷量提升,可能需要看歐美市場了,尤其是美國新補貼之後,是否能給特斯拉帶來一些降價提銷量的空間。

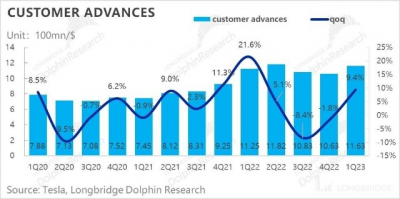

更加分散的交付方式 + 產量的大幅釋放,一季度特斯拉汽車存貨周轉天數還還上升中:從 13 天上升到了 15 天。不過好在降價之後,一季度末的客戶定金增速开始恢復正增長,隱含在手訂單情況比四季度末有所好轉。

特斯拉在最新進展中:

1)亞洲銷量,上海保供?上海工廠已連續數月滿產,單周產量基本在 2 萬以下、1.7-1.8 萬輛之間;特斯拉开始推進亞洲市場擴展,進入了泰國,產能由上海供應。

2)Cybertruck:今年晚些時候德州工廠會开始生產,價格屠夫款新平台還在推進中。

3)柏林工廠:目前新工廠周產 Model Y 5000 輛;

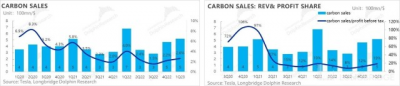

三、能源和服務:越來越好

3.1 能源爆量:特斯拉儲能和光伏業務包括向 to C 的住宅和 to B 小型商業及大型商業和公用事業級客戶出售光伏系統和儲能系統。今年一季度實現營收 15 億美元,同比飆漲接近 150%,不過本季毛利率沒有進一步改善,維持在了 11%。

從成長來看,儲能一季度安裝量同比增長拉升到了 360%,是上個季度的一倍以上。目前仍是供不應求狀態,加州 Megapack 儲能電池工廠爬坡效果不錯,但仍有滿產空間,同時第二個 40GWh 的上海儲能工廠今年下半年會就會動工。太陽能安裝表現相對平平,因氣候等因素環比下跌。

3.2 二手車掉價,增長放緩但毛利率改善繼續:一季度特斯拉實現服務業務營收 18 億美元,同比增 44%,毛利率進一步提升到了 7% 以上。毛利率的改善主要依然是因爲二手車交易活躍,而且毛利率表現較好。

<此處結束>

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:特斯拉:畫餅大年、落地小年,“長情陪伴” 太難了

地址:https://www.breakthing.com/post/53914.html