導語:隨着“藥王”修美樂的專利到期,艾伯維還可以問鼎行業桂冠嗎?

金梅 | 作者 礪石商業評論 | 出品

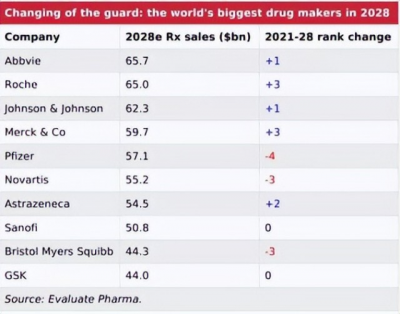

早在2022年6月份,美國知名媒體Evaluate Pharma就曾做出預測,到2028年全球處方藥銷售額TOP10藥企排名將發生重大變化,艾伯維(AbbVie)將成爲全球處方藥最暢銷的藥企。

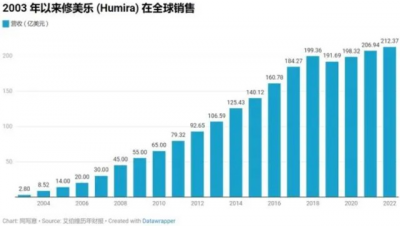

艾伯維的實力不容小覷,其市值高達2843.97億美元,有4萬多名員工,且每7個員工中就有1人擁有博士學位。2022年,艾伯維實現營收580.54億美元,其備受市場關注的“藥王”修美樂,單個藥物的營收就達到212.4億美元。並且這是修美樂第11年在“藥王”的寶座上獨孤求敗。

也許很多人想不到,取得如此成績的艾伯維,今年年初上市才剛滿十年。

很多人說艾伯維是醫藥圈裏的富二代,帶着“藥王”修美樂自立門戶的它,未來就是躺着數錢的日子。但修美樂即將面臨的專利懸崖,也成了懸在它頭頂的達摩克利斯之劍。隨着專利到期和新藥的崛起,2022年也將是修美樂“稱王”的最後一年。

如此狀況之下,爲什么預測機構還會給出艾伯維五年後稱霸醫藥行業的猜想?艾伯維憑什么?

1

生於雅培

2013年,艾伯維才成爲一家獨立的生物制藥公司,但它的研發卻經歷了悠久的歷史。

現代制藥工業體系尚未成型的1888年,市面上流通的藥品大都是天然湯劑,不但不易運輸、藥物的穩定性也很差。在美國行醫的德國醫生華萊士凱文雅培,創造性地將嗎啡、奎寧、可待因等常用藥物制成了微小的“顆粒”並定量包裝。依靠這個小小的創新,雅培公司成立並开始生產醫療器械和診斷試劑。

一战期間,雅培清潔傷口的殺菌劑氯嗪,以及抗瘧疾藥物奎寧等熱銷,它還在1915年开始生產血清和血漿制品,於是公司不出所料地在一战期間獲得了驚人的發展。1922年,雅培生產了第一個臨牀應用的糖尿病診斷試劑盒,1923年又推出了世界上第一種脫脂奶粉,此後還开展了多元化業務,包括橡膠手套、甜味劑等。

1935年,雅培推出新型速效麻醉劑Pentothal,Volwiler博士和Donalee Tabern博士作爲發明者入選美國國家發明家名人堂。1945年,雅培公司對抗癲癇藥Tridione展开了長久的研發工作,並奠定了在癲癇病領域的領先地位。1964年,雅培制藥推出全球第一種口服避孕藥。

1960年,政府對藥企管制加強,美國藥企紛紛开始在日化等領域瘋狂多元化的時候,雅培开始在奶粉方面發力。1964年,雅培收購M&R Dietetics,從而獲得嬰兒配方奶粉Similac的生產經營權,成爲營養品龍頭企業。

1972年,雅培推出ABA-100血液化學分析儀及Ausria檢測試劑,开啓了雅培現代診斷業務。此後其診斷產品线开始不斷豐富,還推出了第一個HIV(人類免疫缺陷病毒)抗體檢測方法。1998年,雅培收購了羅氏制藥的醫療診斷業務,公司繼續擴大。

此後的雅培也繼續在收購的大潮中不斷开疆拓土,在制藥、診斷、營養品方面逐漸壯大。1985年,雅培收購了全球最大的合成胰島素制造商Nordisk Gentofte(現爲諾和諾德)。2001年,雅培制藥推出第一種用於治療艾滋病毒的蛋白酶抑制劑。2007年,雅培制藥收購眼科醫療設備公司Visiogen……

雖然彼時所有的藥企幾乎都在用兼並收購的方式尋找市場藍海,應對專利懸崖。但雅培的CEO邁爾斯懷特(Miles White)的主張卻是“有舍有得,有合有分”。

2011年10月,懷特主張將雅培公司拆分爲兩家:雅培保留包括非專利藥、診斷及營養品業務,而將創新藥業務分離出去獨立在艾伯維名下。

因爲創新藥物研發和傳統生產的邏輯不同,創新藥公司的資產負債率往往出奇的高(艾伯維被剝離上市以來,連續的收購和並購讓其資產負債率一直保持在80%以上),但這樣的財務數字對艾伯維而言卻有自身的合理性。將艾伯維跟傳統業務混在一起,不但會形成業務的相互拖累,還可能讓艾伯維失去發展先機。分離後,輕裝上陣的艾伯維才能更靈活地應對市場的變化和競爭壓力。

2013年1月,艾伯維獨立在紐約證券交易所上市時,市值僅爲180億美元,數月之後,其市值就超過了雅培。離开125歲的雅培,艾伯維分走了21500名員工,還有年銷售額超過100億美元的“藥王”修美樂。

制藥巨頭都遵循着一個重要且淺顯的規律——產品爲王,有7年時間修美樂在艾伯維貢獻的銷售佔比超過50%,最高峰時佔比超60%。艾伯維獲得修美樂這個現金牛,要感謝雅培曾經的一場豪賭。

2000年,德國巴斯夫生物研究公司決定出售自己的制藥部門Knoll,它與四處尋找“獵物”的雅培不期而遇。Knoll的“核心賣點”當屬抑制劑D2E7(修美樂的前身),雖然這個藥物所處的免疫賽道市場前景廣闊,但彼時安進/輝瑞的Enbrel和強生的Remicade兩款TNF抑制劑已經獲批上市,雅培要虎口搶食且後來居上絕非易事。

但雅培依然以69億美元,押注了這場勝算並不強的豪賭。

2002年底,D2E7獲得FDA批准在美國上市銷售後,竟然真的开始後來居上。首先,D2E7抓住了之前兩款藥的弱點,打出“修美樂是當時唯一一款全人源化TNF單抗藥物”的概念。其次,在適應症申請布局上修美樂不斷开疆拓土,如風溼性關節炎、牛皮癬、銀屑病、脊柱關節炎、幼年特發性關節炎等等,在數量上遙遙領先。並且,公司不斷通過訴訟及和解來延長專利保護期,拉長藥品利潤的捕獲期。

2018年,艾伯維年銷售總額爲328億美元,單修美樂就佔到了199.36億美元。截至2022年,修美樂的銷售額累計近2200億美元。

大單品是優勢,但對於原研藥企來說,專利懸崖卻是其邁不過去的一道坎。

修美樂在歐洲的專利於2018年10月已經到期。2023年其美國專利保護也失效。面對即將到來的銷售利空,艾伯維依然能借着自己龐大的用戶基礎,享受一段用戶基數福利,但隨着仿制藥的大面積出現,修美樂還是存在斷崖式下跌的可能性。

“斷奶”修美樂是艾伯維的當務之急。

2

到有金子的地方挖礦

自2013年成立伊始,艾伯維在免疫賽道做得風生水起,但它也早早开始布局離开修美樂的日子。

腫瘤學和免疫學作爲醫藥領域最具價值的領域,佔據了處方藥的半壁江山,作爲不折不扣的黃金賽道,艾伯維當然要到有金子的地方去挖礦。站在“爆款”修美樂的肩膀上,艾伯維开始對外吸納潛力分子,對內不斷迭代升級。

事實上,艾伯維憂患意識極強,從成立之初,就沒有停止過投資並購動作。

2014-2016年間,其接連收購生物技術公司ImmuVen、抗癌制藥公司Pharmacyclics、生物科技公司Stemcentrx,並相繼與Infinity、Calico等公司合作推廣藥品,同時加大研發力度,自研與合作开發同步進行。

2015年,艾伯維擊敗衆多對手,斥資210億美元成功收購了Pharmacyclics,完成了硅谷制藥領域最大的收購之一。艾伯維獲得BTK抑制劑靶向抗癌新藥Imbruvica(伊布替尼),2021年,伊布替尼進入全球暢銷藥第9名,銷售額達到76.07億美元。該藥在2022年銷售額有所下降,達45.68億美元,在艾伯維產品銷量榜佔據第三位,累計營收接近300億美元。

2022年,艾伯維的抗腫瘤藥奉獻了65.77億美元的銷售額,BTK抑制劑Imbruvica(伊布替尼)和全球上市的唯一一款Bcl-2抑制劑Venclexta(維奈克拉)是艾伯維血液瘤領域的基石。Venclexta近幾年維持了較好的增長勢頭,2022年首次突破20億美元,成爲艾伯維的潛力增長支柱之一。

艾伯維在腫瘤領域還有3款產品處於後期研發階段,治療彌漫性大B細胞淋巴瘤、骨髓纖維化、非小細胞肺癌的藥物將於2023、2024年獲批。基於廣闊的市場,腫瘤將會是艾伯維僅次於自身免疫疾病的第二大板塊。

隨着修美樂專利到期進入類似藥時代,在生物類似藥大批量上市前夕,艾伯維一邊搜尋證據來向醫患宣揚“生物制劑(修美樂)不能輕易替代”的論點,一邊在自免領域通過更爲激烈的自我革命,來完成自我迭代。

爲了避免被市場革命,就要在暗地裏先革自己的命。艾伯維的JAK1抑制劑Rinvoq(烏帕替尼)不惜與自家的TNF巨頭修美樂進行頭對頭研究(直接對兩種藥物進行比較研究,對比看功能療效的差距,不使用安慰劑做對比)。艾伯維的新藥Skyrizi(瑞莎珠單抗)也與IL-23領域的強者諾華的Cosentyx直接硬剛。

艾伯維如同一個技術猛男,帶着技術上的自信甚至莽撞,拉开了一場不是你死就是我亡的破釜沉舟般的較量。

這股衝勁立竿見影,Skyrizi上市不到兩年銷售額即達30億美元,2021年Skyrizi的銷售額已經達到了29.39億美元,同比增長84.9%,擠進全球藥物銷售額前十,展現出了接棒修美樂的後勁。2022年該藥營收更是達到51.65億美元,漲幅高達75.7%,在艾伯維的銷量排行榜中僅次於“藥王”修美樂。

2019年8月,Rinvoq獲FDA批准上市,艾伯維也如之前對修美樂的運作方法一樣,讓Rinvoq近兩年迅速進行市場滲透,截至2022年底已有7項適應症先後在多國申報/批准上市。雖然FDA要求Rinvoq等治療慢性炎症JAK類藥物在說明書中黑框警告,卻依然沒有減緩Rinvoq搶佔市場的速度。

爲了快速佔領市場,艾伯維在兩款新藥的市場布局中可謂火力全开。

最新數據顯示,Rinvoq和Skyrizi這兩款產品,2022年9月在美國電視廣告投放已經接近5000萬美元,分別是美國電視廣告投放的NO.1和NO.3產品。

肉眼可見的是,行業中隨着JAK(Rinvoq)、IL-23單抗(Skyrizi)等靶點慢慢崛起,TNF(艾伯維的修美樂,安進/輝瑞的Enbrel、強生的Remicade)在自身免疫性疾病市場的佔比逐年減少。

Skyrizi(瑞莎珠單抗)和Rinvoq(烏帕替尼)的強勢補位,讓艾伯維具備了離开修美樂依然能在免疫市場站穩腳跟的底氣。艾伯維預計,到2027年,這兩款產品銷售峰值將超過Humira的峰值收入(210億美元)。這也是2022年,修美樂年銷售額突破200億美元,但在公司的總收入佔比僅爲36.6%的原因之一。

3

艾伯維還有殺手鐗嗎?

到魚多的地方去撈魚固然重要,但面對紅海競爭,找到醫學領域的藍海市場同樣是制勝的關鍵。

無論是血液腫瘤和自免領域,已經在海外呈現“紅海”。所以艾伯維的商業版圖既包括火熱的免疫學、血液腫瘤學、神經科學,也包含美學和眼科護理業務領域。

未滿足的臨牀需求才是艾伯維發展的最終奧義。

眼科市場因其龐大的消費群體和高發病率,被認爲是未來十年最好的賽道之一,潛在市場潛力巨大。艾伯維在眼科基因治療領域也有所布局。Vuity是艾伯維眼科管线的一款重要產品,於2021年10月獲FDA批准用於治療老花眼,成爲首個專門用於治療老花眼的滴眼液。艾伯維用來治療慢性視網膜疾病的眼科基因治療藥物也在研發中。

跟眼科市場相比,艾伯維在醫美方向的布局顯得更爲耀眼。

2019年6月,艾伯維以三倍於收購Pharmacyclics的價格(共計630億美元)“买”下了醫美巨頭艾爾建。將艾爾建的重磅醫美產品注射用A型肉毒素產品保妥適(Botox)收入囊中(該產品在全球份額曾經一度高達86%)。

艾伯維如此重資進入醫美領域,一方面的考慮是快巨頭們一步,在激烈的紅海之外找到未來的市場增量,但艾伯維對艾爾建的美學領域所投注的預期,並不僅僅是一個新的業務板塊增量那么簡單。

善於在產品應用領域跑馬圈地的艾伯維,看中的另一方面還有醫美背後的渠道和客源。艾爾建產品覆蓋面部美學、身體塑形、整形、皮膚護理等領域,“醫美”途中難免會出現過敏、炎症等副作用,艾伯維收入艾爾建後就獲得了全新領域的“入場券”。

將醫療與醫美結合的艾伯維,還能爲罹患銀屑病、風溼性關節炎等疾病影響而在乎自身形象的患者,推薦艾爾建的醫美產品,能爲其自身新產品推出、全球擴張和市場滲透率提高帶來巨大的增長機會。

4

結語

醫藥企業之間的競爭是一場馬拉松,一款創新藥品從實驗室到最終患者使用,平均時間爲12年。如果不能保證持續的研發投入,很難一直保持穩定而長遠的發展。從輕裝上陣、衝勁十足、提前布局和圍繞未滿足的臨牀需求做研發的思路看,艾伯維的战略思路相對清晰。

“藥王”修美樂的專利期限將至,艾伯維能否在制藥巨頭的梯隊裏續寫輝煌,最重要的還是要看其家底到底厚不厚。

艾伯維一直是研發支出佔銷售額比例最高的公司之一。截至2023年1月,艾伯維公司披露其管线中約有50款新分子實體藥物,有240+臨牀試驗正在進行,2023年還將計劃啓動110+項新的臨牀試驗。

但2022年,艾伯維的研發投入佔收入的百分比僅爲11.2%,與2021年相比下降了6%,在頭部企業中幾乎墊底。背後主要是由於艾伯維以58億美元收購Stemcentrx,造成40億美元的減值損失。面對失去“藥王”的焦慮,艾伯維在擴大產品线上的努力有目共睹,但因此造成的業務動蕩和战略失焦的風險,成了艾伯維新的挑战。

除了新藥專利懸崖、業務分散的風險,艾伯維的未來雙引擎也並非一片坦途,其明星產品Rinvoq正在遭受輝瑞、Incyte/諾華公司、Incyte/禮來、恆瑞醫藥等公司的“圍毆”。雖然年輕力壯的艾伯維衝勁十足,但失去“藥王”寶座後,艾伯維的下一個大單品想要突圍還尚需時日,要在處方藥領域稱霸同樣需要時間。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:失去“藥王”的艾伯維,還可以問鼎行業桂冠嗎?

地址:https://www.breakthing.com/post/54076.html