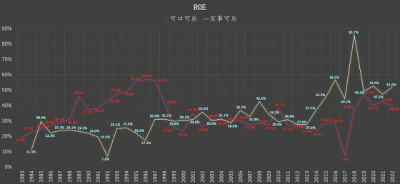

可口可樂、百事可樂,在1984~2022年期間(總計連續39年),長期平均ROE分別高達34.2%、32.9%左右!如下圖:

如果剔除股票回購的影響,長期平均ROE可能會有所下降(我不確定)。

現在的問題是:巴菲特爲什么選擇可口可樂,而不是百事可樂?

神奇的是,近二十余年,百事可樂不僅長期盈利表現穩定,百事可樂在美國飲料市場的份額似乎還高於可口可樂:

現在的問題依然是:巴菲特爲什么選擇可口可樂,而不是百事可樂?

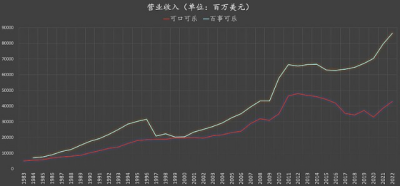

同樣神奇的是,百事可樂的營收規模似乎還甩开了可口可樂:

巴菲特爲什么選擇可口可樂,而不是百事可樂?

帶着這個問題,寫了這篇個人日志。

(重點:關於本文,請自行核對數據准確性,不保證觀點客觀性,切勿作爲任何投資依據或公司評價依據!歡迎糾錯~)

首先,匆匆瀏覽兩家企業的一些長期財務表現。

然後,嘗試着回答這個問題。

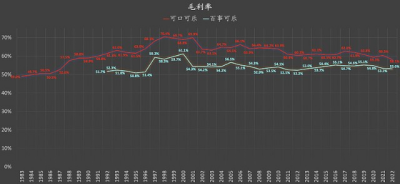

一,毛利率:

二,淨利率:

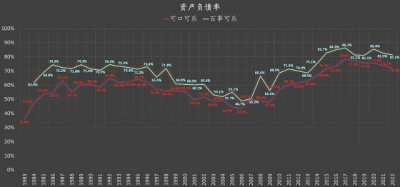

三,負債率:

如果剔除股票回購的影響,兩者的負債率長期水平可能會有所下降(我不確定)。

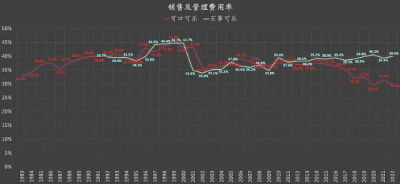

四,銷售及管理費用率:

五,巴菲特爲什么選擇可口可樂?

1,市場份額:

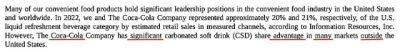

根據百事可樂的年度報告,盡管百事可樂在美國飲料市場的份額似乎略微超過可口可樂,但可口可樂在全球範圍內美國以外的諸多(many)碳酸軟飲料市場卻佔據了顯著(significant)優勢(advantage)。

如下圖(截取自百事可樂2022年年度報告):

2,業務聚焦

相比之下,可口可樂的主營業務,更加聚焦在飲料上面。

當前,百事公司主營飲料、休闲食品。而曾經,百事公司還涉足過餐飲。肯德基曾經是百事公司下面的一個公司,後來分出來成立百勝集團。1977年开始,百事可樂進軍快餐業,它先後將肯德基、必勝客和塔可鐘收歸麾下。1997年,將肯德基、必勝客、塔可鐘餐飲業務分離出去,使之成爲一家獨立的上市公司百勝全球公司((請自行判斷這類信息的准確性、可靠性)。

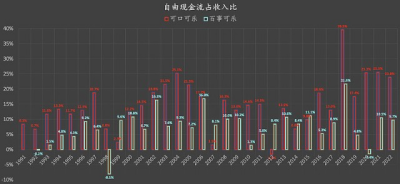

3,自由現金流表現:

可能部分由於可口可樂、百事可樂主營業務結構存在的差異,僅從這組數據非常片面地來看:可口可樂的長期自由現金流表現,似乎要明顯優於百事可樂…….

【我寫了一本書】

京東自營店《價值成長周期股:尋找確定性的盈利機會》

.......................................

$貴州茅台(SH600519)$$五糧液(SZ000858)$$洋河股份(SZ002304)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:可口可樂 VS 百事可樂:1983~2022年

地址:https://www.breakthing.com/post/54410.html