《電鰻財經》文 / 李炳瑤

3月13日,香港聯合交易所網站披露的信息顯示,富衛集團有限公司(以下簡稱富衛集團)向港交所主板遞交上市申請,摩根士丹利、高盛、招銀國際、摩根大通爲其聯席保薦人。

招股書顯示,通過人壽保險、健康保險、僱員福利(團體保險)及理財產品的多元化產品組合,提供簡單易懂而且切合需要的方案。該公司將產品分類爲:1、分紅人壽;2、非分紅人壽;3、危疾、定期人壽、醫療及附加保險;4、投資相連壽險;5、團體保險及6、企業自有人壽保險,上述產品在2022年分別對新業務價值貢獻18.9%、25.2%、34.5%、12.3%、6.9%及2.1%。

在閱讀該公司提供的上市資料時,《電鰻財經》注意到,富衛集團是李澤楷通過多次並購得來的,該公司的內生增長值得懷疑。2022年該公司因爲投資不佳就遭遇巨額虧損,且過去三年兩年處於虧損狀態。此外,該公司在各國的市場份額排名中比較靠後,面臨激烈競爭。但盡管如此,當富衛集團成功登陸港股後,李澤楷的身價仍將暴增,超過其父李嘉誠。

並購得來公司 靠投資收益維持盈利

招股書顯示,正在衝刺港股上市的富衛集團是靠收購得來的。該公司是由李嘉誠二兒子“小超人”李澤楷在在2012年收購荷蘭國際集團(ING)港澳及泰國業務,經重新包裝後成立的。

此後,富衛集團共收購了11家保險公司,不斷將觸角伸向東南亞多個市場。根據咨詢公司NMG公司統計,在東南亞市場中,富衛集團是第五大保險公司,2021年該公司的市場份額爲4.7%。在香港市場,富衛保險的市場份額也名列前十。此外,中國港澳市場、泰國和柬埔寨市場、日本及新興市場業務2022年分別對其新業務價值貢獻26.3%、32.8%、16.8%及24.1%。

盡管在大肆收購不斷拓展版圖,但富衛集團的保險業務並沒有給該公司帶來業績的持續提升,而其依靠的投資收益卻爲該公司帶來虧損。其招股書顯示,該公司2022年的總收入爲82.50億美元,但淨虧損高達7.4億美元。

富衛集團在招股書中解釋,2022年的淨虧損主要源於資本市場不利變化造成的投資收益大幅下滑。其2022年的投資收益從2021年的21.37億美元暴跌至1.38億美元。其債務總額達到236.87億美元,其中長期債務佔比高達76.6%。

該公司的業績不穩定也讓該公司的上市之路充滿坎坷。早在2021年9月,富衛集團就曾向美國證券交易委員會(SEC)提交上市申請,目標募資金額約20億至30億美元,但在當年12月,富衛集團撤回了上市計劃。此後,富衛集團便將目光轉向香港資本市場,分別於2022年2月28日、2022年9月13日兩次向港交所遞表,但均未成功。

2023年3月13日,富衛集團再次向港交所提交上市申請書,擬募資10億美元,並預期第二季度招股上市,摩根士丹利、高盛、招銀國際、摩根大通爲其聯席保薦人。

該公司的招股書顯示,此次募資將主要用於加強公司股本、增強償付能力、增加流動資金,並用作2024年對印尼人民銀行人壽保險的額外承諾出資等。

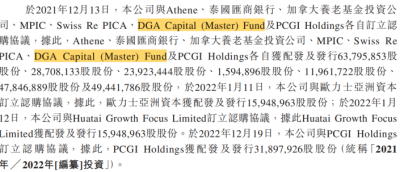

目前富衛集團的控股股東爲李澤楷,通過PCGI Holdings持有公司77.69%的股份。其他重要投資人還包括:Athene持股6.79%、泰國匯商銀行持股3.05%、加拿大養老基金投資公司持股2.55%、Swiss Re PICA持股1.27%、DGA Capital (Master) Fund持股5.09%等。可見,該公司的大股東中並沒有中國大陸公司直接參與。

值得一提的是,如果富衛集團此次成功IPO,將成爲李澤楷旗下第五家上市公司,其他四家分別是電訊盈科、盈大地產兩家港股上市公司,以及美股SPAC(特殊目的收購公司)Bridgetown Holdings、Bridgetown 2 Holdings。

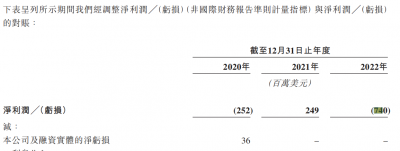

在業績方面,招股書顯示,從2020年至2022年,富衛集團分別實現總收益94.87億美元、116.97億美元和82.5億美元。其中,淨保費及收費收入分別爲76.82億美元、93.02億美元和78.66億美元,該公司實現淨利潤分別爲-2.52億美元、2.49億美元和-7.4億美元,三年中兩年處於虧損狀態。

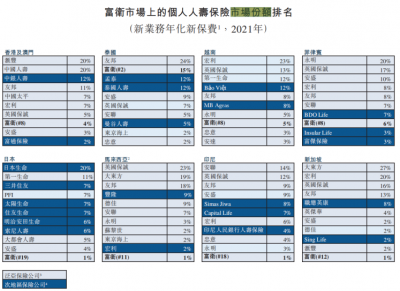

市場份額不高 面臨激烈競爭

招股書顯示,富衛集團在香港(及澳門)保險公司中排名第八,市場份額爲 4%;在泰國排名第二,市場份額爲 15%;在日本排名第十九,市場份額爲 1%;在馬來西亞排名第十一,市場份額爲 1%;在越南排名第八,市場份額爲 5%;在印尼排名第十八,市場份額爲 1%;在新加坡排名第十二,市場份額爲 1%;在菲律賓排名第八,市場份額爲 6%。

由此可見,除了在泰國市場佔比高達15%外,富衛集團在各個市場的份額沒超過6%,佔比並不高。由此可見,該公司在各國市場上的競爭力並不突出。

富衛集團在招股書中描述,與傳統保險公司不同的是,該公司定位於數碼領先的新一代保險公司,通過建立純網上保險模式,通過其D2C電子商貿平台、通過應用程式界面集成的銀行合作夥伴數字化渠道和生態系統合作夥伴平台以及O2O轉介計劃,有效地接觸數碼原生代、熟悉科技的年輕客戶。

但是,在亞洲市場,富衛集團將要面對傳統保險公司和新興保險科技公司的強烈競爭。傳統保險公司有強大的品牌、客戶基礎和渠道優勢,新興保險科技公司則有更靈活的產品設計、更低的運營成本和更高的用戶粘性。富衛集團要在競爭激烈中勝出難度較大。

上市成功將助李澤楷身價超其父

招股書顯示,富衛集團在未上市階段還獲得了其他機構的多元投資,包括RRJ資本,新加坡政府投資公司,厚樸基金,華泰金控等同時,李澤楷之父李嘉誠也通過他的李嘉誠基金會參與了富衛集團的融資。

值得一提的是,富衛集團並不是李澤楷在保險行業控股的第一家公司。早在1994年,李澤楷就間接成爲後來改名爲盈科保險的實際控制人,並在2007年,李澤楷將其持有的盈科保險的股份賣給了比利時的富通保險集團。

李澤楷個人持有該公司70%以上的股份。目前富衛集團的估值已高達600億美元。如果上市後還能維持這個市值,那么李澤楷這部分股票的市值將高達400億美元以上。

另外,富衛集團的上市,則有望讓中國富豪榜改寫,只要富衛集團上市,李澤楷就將成爲中國新首富了。

目前,中國首富就是農夫山泉的鐘睒睒,身家是4000多億。而目前富衛集團的總資產爲6000億,其營收規模爲800億左右,目前市場給出該公司的估值爲6000億。李澤楷個人持股超過了七成,也就是富衛保險上市之後將給李澤楷帶來大約4000多億財富增長。

加上李澤楷控制的另外5家公司,在富衛集團上市公司後,李澤楷的身家有望達到5000億左右,這將讓他穩坐中國首富的寶座,而且也將超越期父親李嘉誠。

目前,李嘉誠在香港財富榜上的身家爲390億美元,這意味着李澤楷有機會超越其父,成爲香港首富。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:富衛集團港交所IPO:內生增長不足 多數市場份額沒超6%

地址:https://www.breakthing.com/post/54452.html