“從今天开始,美團將爲企業用戶全面开放豐富的消費場景和商戶選擇,讓每次因公消費都像用美團一樣簡單。”

4月中旬,美團舉行了一場發布會,面向企業用戶推出“美團企業版”,發布會上美團高級副總裁王莆中說出了上面這句話,並稱美團企業版定位是“企業訂餐、差旅、用車一站式消費管理平台”。

據官方介紹,美團企業版將着力解決企業消費中報銷流程復雜、消費不透明、成本管控難、供給資源單一等問題,依托平台豐富的自有供給,爲企業用戶在福利用餐、招待用餐、定制化團餐、企業差旅等場景帶來全新的消費體驗,幫助企業用戶在數字化轉型的道路上實現成本與效率的平衡。

據美團企業業務部總經理康凱介紹,降低無效成本、提升管理效能、加強合規管控、滿足員工個性化需求是企業最核心的訴求。其中福利用餐、招待用餐等場景的解決方案成爲企業用戶最爲關注的方向。但由於供給分散等原因,相較於差旅等場景,行業中一直沒有便捷的用餐報銷解決方案。

美團企業版可爲合作企業員工提供外賣、堂食、自取、團餐等多種用餐方式,打車、租車、共享單車等多種用車方式,以及機票、火車票、酒店、景點門票等多種差旅方式,滿足企業不同場景和需求的消費。

在消費管理方面,美團企業版提供消費規則設置管控、消費審批流程、消費數據報表等功能,讓企業可以實現消費的管控、監督、分析和優化,提高消費效率和節約成本。

換言之,美團企業版不僅是一個企業消費管理SaaS平台,連接了消費品類和客戶,也與OA、費控系統、辦公平台、財務系統等互聯互動,優化繁瑣的決策、報銷、審核等流程,讓企業管理實現降本增效。

一波操作下來,長期扎根C端市場的美團,似乎要轉頭To B了。

一場規劃已久的出擊

美團布局B端市場,並非臨時起意。

據了解,美團企業版前身是2015誕生的“美團商企通”,歸屬於企業平台研發部,最初只服務於美團內部員工需求,提供福利用餐、招待用餐、差旅、企業用車等服務。但相較於攜程之於酒店出遊、滴滴之於打車,美團僅在餐飲業務上具備明顯優勢。

據艾媒咨詢數據統計,2019年中國團餐市場規模高達1.5萬億元,佔整個中國餐飲市場的33.23%。粗略估算,團餐的體量大約爲在线外賣的6倍。

廣闊前景、高頻、剛需,且以“喫”爲核心,這似乎是一個天然爲美團准備的生意。而在喫以外,美團又可以借助已經擁有的打車、租車、共享單車等多種用車方式,以及機票、火車票、酒店、景點門票等多種差旅方式,滿足企業不同場景和需求的消費。

數據顯示,2022年美團年活躍商家數達930萬,他們大多爲餐飲、酒店商家。因此,美團企業版以餐飲爲切口,爲企業提供福利用餐、招待用餐等場景的服務。

除此之外,美團在用戶基數上亦有一定優勢。王莆中稱,95%以上的企業員工,在使用美團企業版之前,就已是美團用戶。而美團財報亦顯示,2022年,美團年活躍用戶數達到6.79億。

公开資料顯示,美團企業版已經擁有過萬客戶,覆蓋了金融、互聯網、制造等多個行業,其中包括小米、愛奇藝、元氣森林、順豐速運、中國銀行等企業。爲了適應業務快速發展,目前美團企業版團隊規模已有數百人,且仍在快速擴張中。

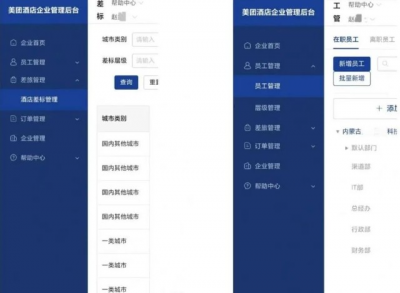

美團酒店企業管理後台。圖源:受訪者供圖

據內蒙古某科技企業行政負責人介紹,目前公司已經接入“美團酒店企業管理後台”,通過這個後台可以完成訂酒店、訂機票等操作,也可以一鍵設置差旅標准、差旅費用等,員工則無需墊資、不用开票、不用貼票,免去了財務審核、驗票等繁瑣事務。

“這個系統可以幫我們節省很多酒店支出,在上面訂酒店普遍能便宜50元左右,最多的能便宜400-500元。以合作的濟南當地酒店爲例,桔子酒店(濟南趵突泉店)門市價407元,通過系統只需325元,便宜了80元。西安部分酒店優惠能超過百元,如凱迪斯曼酒店(西安鐘樓店),門市價要488元,系統裏只要185元就能搶到;悅廷棲居酒店(西安回民街鐘樓地鐵站店)門市價1107元,系統裏只要622元。”該負責人介紹說。

爲什么要做企業版?

一直以來,美團的業務重心在C端,核心本地商業是其基本盤。

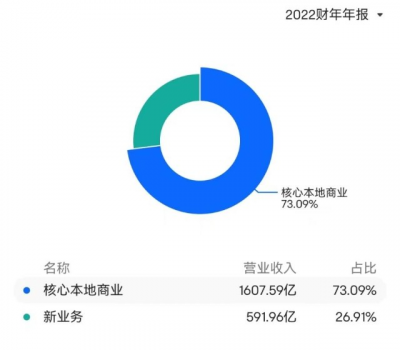

所謂核心本地商業,包括外賣、到店、酒旅及美團閃購、民宿及交通票務等。這部分業務在2022年收入爲1607.59億元,佔總營收比重達73.09%,同期美團優選、美團买菜、網約車等新業務收入591.96億元,佔比26.91%。

圖源:富途證券

但不可否認的是,美團的C端業務增長出現了放緩。最新財報顯示,與2022年第三季度相比,美團第四季度業績出現波動,整體收入環比下滑4.0%;第四季度,美團核心本地商業的收入環比下降6.2%,其中配送服務、傭金在线營銷服務三項收入均出現下滑。

爲了給公司的持續發展提供增長動力,美團只能將希望寄托於B端市場。

相關分析人士指出,美團選擇B端市場主要有兩個原因。一方面,B端市場的潛力是顯而易見的。公开資料顯示,2020年,在中國企業支出管理市場,僅核算商旅、出行、團餐、採購和福利五大場景的費用支出規模就已達到萬億級別。

另一方面,美團在C端積累的優勢可以遷移到B端。最新財報數據顯示,2022年美團的活躍商家數爲930萬,坐擁6.78億交易用戶數和624萬騎手。這些海量的商家、用戶和運力資源是美團在C端市場多年積累的壁壘,也是其切入B端的資本。

在發布會上,美團也爲企業服務業務定了一個小目標:“未來五年,希望企業版能助力十萬企業,降低百億企業消費成本,幫助企業強化自身的韌性。”

這個目標的用意十分明確,即向B端要利潤。

此前美團較爲外界熟知的B端服務包括快驢、RMS餐廳管理系統、美團小貸等,其實已經涵蓋了雲服務、支付、流量對接、訂單管理等多個環節,但是目前主要爲美團供應鏈內的商家服務,並未完全开放。

此次企業版的上线,無疑將擴大用戶覆蓋範圍和業務範圍,在企業服務領域進一步發力。

華創證券在其相關投資策略報告中曾提及,隨着C端人口紅利消失,移動用戶增長見頂,互聯網下半場已由2C轉向2B,而B端互聯網業務主要有兩個方向:一是純2B模式下沉,即雲基礎服務和大數據加強自身“大腦”計算功能;二是2C+2B模式,利用平台優勢,在C端已經發展成熟的零售、金融、社交、LBS等領域發展SaaS服務。

巨頭的盡頭是To B

中國互聯網目前出現了一個很明顯的趨勢,即人口紅利終結、流量紅利終結、超常規的高速增長終結,即便如阿裏、騰訊這樣的互聯網巨頭,也开始出現用戶增速和業務增速下滑的情況。

就市場趨勢而言,To C模式的路變得越來越難走,To B就勢必會成爲下一個重要的增長點。

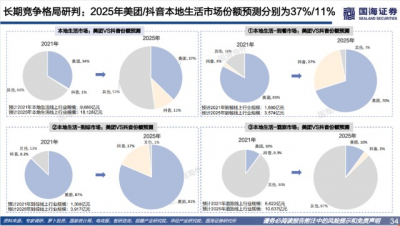

圖源:國海證券

在美團所在的本地生活服務領域,美團是多個細分類目的第一名,國海證券的數據顯示,截止到2021年,美團本地生活市場市佔率34%、到餐市場市佔率83%、到綜市場市佔率87%,均處於行業領先地位。這也導致美團在C端向上生長的空間並不大,只能向B端求發展。

除了美團,情況類似的互聯網企業還有攜程和滴滴。

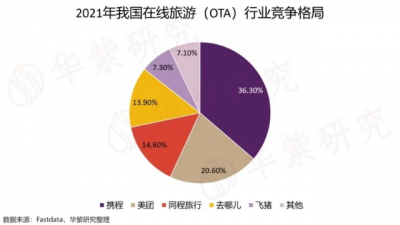

以攜程爲例,國內在线旅遊行業(OTA)早就呈現出一超多強的格局。攜程市場份額佔比高達50.2%(攜程爲36.3%,去哪兒爲13.9%)。美團緊隨其後,市佔率達到20.06%,同程旅行則位居第三位,市佔率分別14.80%。值得一提的是,同程旅行實際上屬於攜程系(攜程爲其第二大股東),因此攜程系的市場份額合計高達65%。

圖源:華紫研究

在C端市場擁有領先地位後,攜程也選擇向B端挺近。自2006年开始布局商旅管理領域以來,先後爲12000余家大型企業、世界五百強、52萬家中小企業提供專業的商旅服務。

重慶華宇集團有限公司人力行政中心行政總監肖潔分享了接入攜程差旅數字化系統後的轉變過程。當前,華宇差旅體系與攜程商旅系統已完成融合對接,實現從出差申請、行程預訂到完成報銷、數據分析的一體化全流程差旅管控。2020年度,華宇員工在线預訂比例達到99%以上,單個差旅閉環流程效率提升20%以上,年節省率16.21%,華宇差旅平台的建設取得了顯著成效。

不得不轉身To B的還有滴滴,根據長橋海豚投研的統計,2022年滴滴網約車市場份額約爲80%,是行業“老大”。

資料顯示,2015年1月滴滴企業版就已經上线,同年7月开放企業开放平台,向企業用戶提供出行數據管理等基礎服務。目前,滴滴企業版囊括酒店、機票預訂和火車票預訂等基礎功能,背後還對接着全國數以萬計的滴滴司機和50萬家酒店。在滴滴內部試驗多年的B2P費控系統也通過滴滴企業版向企業客戶开放,優化了預算制定、記账、報銷等流程。

北京某投資機構合夥人宋廣告訴價值星球,自己所在的北京分公司共有60余名員工,由於商務拜訪的出行需求較多,所以企業在2018年就开通了企業滴滴。公司選購的是滴滴企業出行專業版,可以享受多種車型的出行服務、並爲每單出行購置相關保險,不過這種專業服務需要每單向滴滴支付1元錢的服務費。

雖然需要支付一定的成本,但是滴滴企業版給公司帶來的收益遠大於支出。“接入滴滴控費SaaS後,只需向账戶內充值即可,員工用車可以直接報銷,也省去了財務人員的報銷審核時間,通過內置的電子會計檔案還能直接生成電子發票,稅務報銷也省了時間。綜合下來,滴滴企業版能降低10%出行成本、降低30%差旅成本,同時還能提升50%的財務效率。”宋廣稱。

其實正如宋廣所言,B端服務的最大價值就是“降本增效”,而這一點也是近年來衆多企業所熱衷追求的。因此無論是此前的攜程、滴滴,還是如今的美團企業版,它們在滿足了B端客戶需求的同時,也在深刻綁定這些企業。

某工業雲公司創始人告訴我們,To B和To C的本質區別就是決策流程和決策成本不同。企業的購买決策是由流程來決定的,不會像To C一樣存在消費衝動。企業選擇使用你的產品,有時候相當於人體更換一套血液循環系統,這是非常復雜的工程,甚至會出現很大的危險。因此,To B不僅是產品,本質上是產品加上服務,需要一個強大的服務團隊,管理To B復雜的決策流程,打消用戶心中的疑慮,確保每一個環節都能夠非常順利的執行。

“To C可以‘一個產品打天下’,所以容易在‘馬太效應’中形成贏家通喫的局面。但To B不行,很難做到一個標准產品適合所有客戶,這是社會分工細化的底層邏輯決定的。”該人士總結說。

香頌資本董事沈萌也表示,B端業務對企業的服務能力要求高,競爭力體現在平台的綜合實力,“與C端業務的用戶數量競爭不同,B端業務注重長期合作的穩定性,因此相對競爭壓力大,撼動市場格局的難度較大。”

由此看來,企業選擇B端服務合作夥伴時決策周期更長,开始合作後更換合作夥伴的成本也更大。

美團的業務布局廣泛,針對B端客戶需求,無論是“喫”“住”“行”,還是消費管理和費控SaaS,美團都有獨特優勢。以往的各類企業服務平台甚至也是調用美團服務,而如今美團親自下場,變“开放”爲“自營”,能否幫助公司走出下滑泥潭仍有待市場驗證。

$美團-W(HK|03690)$$美團(ADR)(OTCBB|MPNGY)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美團开始to B

地址:https://www.breakthing.com/post/54663.html