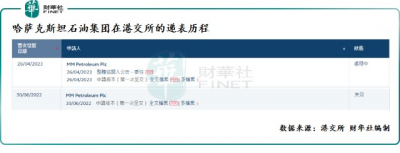

4月26日,MM Petroleum Plc(哈薩克斯坦石油集團)向港交所遞交了IPO申請書,這是其第二次向港交所遞交申請書,首次遞交的上市申請書已經“失效”。

據港交所平台顯示,哈薩克斯坦石油集團曾於2022年6月30日首次向港交所遞交IPO申請書,只是首次遞表並不順利,並未通過港交所的聆訊。

值得注意的是,哈薩克斯坦石油集團第一次與第二次遞表存在諸多頗具玩味的地方。

第一,更換保薦人。

哈薩克斯坦石油集團首次遞表選擇西證(香港)融資有限公司(簡稱“西證國際”)爲獨家保薦人,而本次(第二次)遞表,同樣選擇獨家保薦人爲其IPO“保薦護航”,只是這次保薦人換成了越秀融資有限公司(簡稱“越秀融資”)。

據了解,西證國際具備所有香港證監會頒發开展企業融資服務所需的牌照,能爲客戶提供一站式的企業融資服務。目前,西證國際可以爲客戶提供全方位的企業融資服務,主要包括上市保薦丶企業並購及重組財務顧問丶全面要約財務顧問丶股權並購融資丶私募融資丶合規顧問丶獨立財務顧問。

背景方面,西證國際是港股上市公司西證國際證券(00812.HK)全資附屬公司,西證國際證券則是A股西南證券(600369.SH)唯一的境外企業融資服務平台。

需要注意的是,港股IPO市場中保薦人存在的意義是非常重要,猶如軍師,主要爲战場面臨諸多挑战出謀劃策,轉危爲安之責。當前,上市IPO保薦人主要爲擬IPO公司提供全面的上市支持和輔導,提高上市成功概率,並爲公司港股上市提供重要的協助和支持。

此番二闖港交所,選擇突擊換獨家保薦人,是否與第一次遞表失敗有關,不得而知。但可以確定的一點,頻繁更換獨家保薦人,可能會產生不菲的成本。

第二,市場份額之變。

顧名思義,哈薩克斯坦石油集團來自於中亞地區最大的石油生產國——哈薩克斯坦。

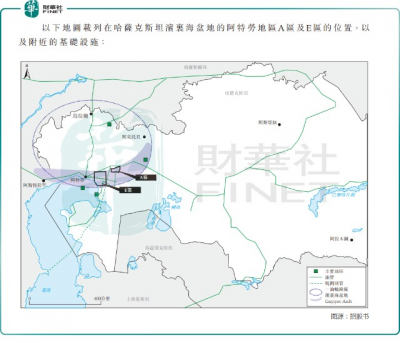

哈薩克斯坦石油集團主要在哈薩克斯坦從事石油勘探及生產。目前該公司在哈薩克斯坦濱裏海盆地內阿特勞地區(A區及E區)擁有14個油田的勘探及生產碳氫化合物的獨家權利。只不過,目前大部分油田處於早期开發階段,14個油田中,5個處於全油田开發階段,2個處於試生產階段,剩下7個處於評估階段。

基於此,此次哈薩克斯坦石油集團赴港上市目的也很明確,募集的資金主要用於加速开發這些油田。

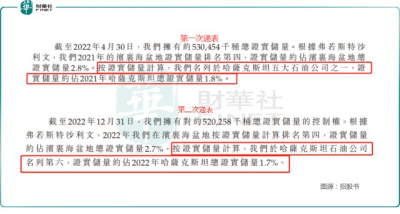

根據最新招股書顯示,截至2022年12月31日,哈薩克斯坦石油集團擁有約5.2億桶總證實儲量的控制權,在2022年濱裏海盆地按證實儲量計算排名第四,證實儲量約佔濱裏海盆地總證實儲量2.7%。

此外,按證實儲量計算,哈薩克斯坦石油集團是哈薩克斯坦的石油公司中名列第六,證實儲量約佔2022年哈薩克斯坦總證實儲量1.7%。

只不過,相較於第一次遞表時第五大石油公司之一的排名,哈薩克斯坦石油集團在哈薩克斯坦市場地位出現了倒退。而這或許與公司在哈薩克斯坦總證實儲量佔比下降0.1個百分點有關(如下圖所示)。

不變的是,與第一次遞表一樣,運營活躍生產井口和注入井數量一致。截至2022年12月31日,哈薩克斯坦石油集團總共運營51躍生產井及11口注入井。

經營方面,2020年(2020年9月25日至12月31日期間)、2021年及2022年,哈薩克斯坦石油集團淨產量平均爲每日約2,011.2桶、2,226.0桶及2,943.2桶原油,呈現逐年遞增態勢。

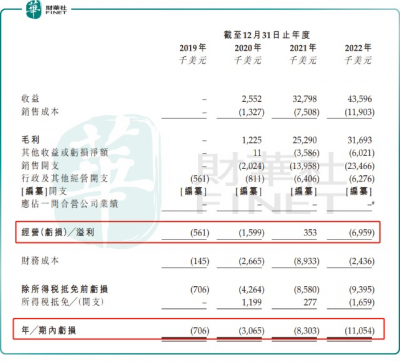

業績方面,2020年、2021年及2022年,哈薩克斯坦石油集團總收益分別約爲255.2萬美元、3279.8萬美元及4359.6萬美元;毛利分別爲122.5萬美元、2529萬美元及3169.3萬美元;淨利潤則分別錄得虧損306.5萬美元、830.3萬美元及1105.4萬美元。

據招股書顯示,哈薩克斯坦石油集團年度業績年內錄得虧損原因與銷售开支逐年遞增有關。2022年,哈薩克斯坦石油集團銷售开支爲2346.6萬美元,佔營收比重高達54%,較2021年提升了11.3個百分點。

目前,哈薩克斯坦石油集團銷售开支主要包括出口租金稅、出口關稅、運輸成本、石油進口、出口及儲存成本、員工成本及其他。

對於2022年銷售开支增加,哈薩克斯坦石油集團表示是主要由於出口租賃稅和出口關稅的增加,增加主要由於出口租金稅及出口關稅增加,原因是布蘭特原油價格上漲及公司自身原油銷量增加。

文:無爲

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:保薦人、市場份額“生變”,哈薩克斯坦石油集團再次遞表港交所!

地址:https://www.breakthing.com/post/55352.html