近期,巴菲特在東京接受採訪表示:“他看好日股,並將考慮加碼對日股的投資”。

巴菲已將在日本五大商社的持股增至7.4%,這是伯克希爾在美國以外的最大投資。

根據彭博數據,自2020年以來,巴菲特在日本貿易公司的頭寸中,獲得了45億美元的收益。

巴菲特爲什么看好日本?邏輯是這樣的:

23年以來日本股市上漲,核心背景是:疫後復蘇+能源價格回落。往後看,日本服務業需求仍有較大恢復空間;日本制造業景氣下行最快的階段大概率已經過去。

衆所周知日本經濟低速增長,但股市的長期回報卻很高,年化回報率超過10%。

謎一樣?

答案是:深度參與全球價值鏈,依靠企業ROE的持續提升獲得長期回報。

日本股市上漲,主要依靠盈利能力提升,而非估值擴張。

2012年以來,日本股市的估值中樞基本保持穩定,日股持續走高,關鍵在於企業ROE持續提升。全球產業鏈中的龍頭公司佔比較高,因而具備更強的盈利能力和穩定的現金流。

巴菲特爲什么买日股?

通過低融資成本+低估值+穩定高現金回報,獲取豐厚套利空間。

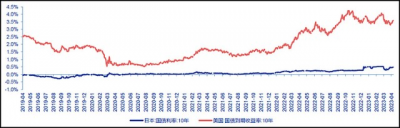

1)日本擁有全球近乎最廉價的融資成本,日本資本市場有更好的賠率。

巴菲特自2019年起連續四年發行千億日元規模的日元債,獲得了大量便宜日元,爲避免跨境投資帶來資本流動與匯率風險,需要投資日本當地標的,同時也能使公司的投資資產更加多樣化。

2)五大商社符合巴菲特低估值偏好。

日本五大商社所在資本品行業估值顯著低於日本股市平均水平,且五大商社估值估值顯著低於資本品行業的整體估值。

3)近年來大宗商品價格中樞擡升,資本开支減少,上遊資源品行業的現金奶牛屬性逐步體現,分紅回報穩定提升。

日本五大商社主要收益來源於金屬礦產、能源、農業領域等上遊商品,2021年以來全球資源品大幅漲價下帶動五大商社的歸母利潤均實現明顯提升。同時2017年起股息率、分紅比例逐年上升並維持較高位置。

未來五大商社或將提供穩定的現金分紅回報,疊加日本較低的負債成本,能夠實現長期穩定的回報。

巴菲特买的五大日本商社股,估值很低。

日經225當前估值水平處於中性偏高水平(80%分位數),約爲23倍;但是商社股所屬GICS二級行業——資本品的估值在整體日經225中偏低,爲14倍。五大商社股股PE估值爲5-8倍,大幅低於資本品行業估值平均。

日本五大商社的主要收入來源,爲金屬礦產、能源、農業領域,主要集中於上遊資源品。

從營業收入上看,2021年五大商社排名靠前的業務分別爲:

1)三菱商事:石油化工產品、消費、金屬;

2)三井物產:化學品、工業、能源;

3)住友商事:資源和化學、金屬;

4)伊藤忠商事:食品、化學品及能源;

5)丸紅:農業、糧食、食品零售、能源等。

對當前投資的啓示:

低增長高通脹的類滯脹環境下,高分紅、高現金流超額收益明顯。2021年以來,全球利率中樞上行,全球高股息板塊跑贏,A股市場上以中特估爲代表的的高股息板塊,超額收益明顯。

從當前市場融資成本和股市現金回報率之間套利空間來看,日股(2.8%)A股(1.2%)美股(0.1%)港股(-0.2%)。分紅率和ROE的提升,將推升低估值大盤股的配置價值。

$招商銀行(SH600036)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:巴菲特重倉日本股市,邏輯是這樣的:

地址:https://www.breakthing.com/post/55565.html