美國油氣股兩年來的漲勢接近尾聲,油價下跌和美國經濟放緩的擔憂恐促使石油生產商削弱豐厚的股東派息。

標普500指數的能源板塊是過去兩年的佼佼者,在去年漲超50%。俄烏衝突推高了油價,運營商用這筆橫財修復資產負債表並慷慨分紅。

但今非昔比,能源板塊今年迄今下跌5%,反觀大盤則上漲8%,科技板塊更是暴漲24%。

咨詢公司TPH&Co的研究主管Matt Portillo說,投資者正爲經濟衰退做准備,他們擔心疲軟的“宏觀背景”可能引發油價進一步下跌。“但現金流的近期前景則並未因此削弱。”

截止發稿,美油報72.642美元/桶,高於長期均值,但今年仍跌超9%。對美國地區銀行業不穩定的擔憂以及對經濟將陷入衰退的擔憂,導致石油需求前景蒙陰,美油前三周連續下跌,創今年以來最長跌勢。

盡管能源公司季報顯示現金流強勁和股東回報豐厚,但近幾天還是出現了股票拋售潮。在過去十年裏,能源行業因瘋狂擴張蠶食投資者的現金而臭名昭著。

咨詢公司PetroNerds的首席執行官Trisha Curtis說:

“石油生產商在虧損時股價很高,如今賺得盆滿鉢滿卻沒得到回報。”

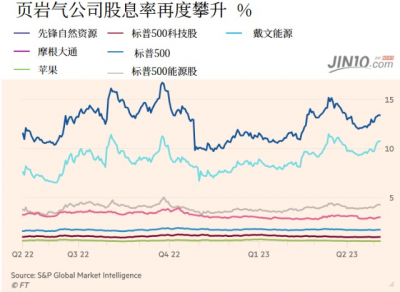

標普500指數能源行業的股息收益率仍然是金融行業的兩倍、科技行業的四倍,這表明華爾街持續懷疑能源股進一步上漲的空間。

一些投資者說,頁巖氣公司正在面臨兩年股價上漲的後遺症,當時戴文能源和先鋒自然資源等大型頁巖運營商开始支付包含基本股息和與利潤掛鉤的“可變”股息。

戴文能源是首個在2021年派發可變股息的頁巖氣生產商,當時其股價幾乎翻倍,攬得標普500成分股表現的桂冠。但自從11月开始削減可變股息以來,股價已跌近40%。該公司將在周二公布最新財報,表現仍料將亮眼。

激進私募股權集團Kimmeridge的投資組合經理Mark Viviano說:

“變化率與股價密不可分。去年大宗商品價格上漲,能源公司產生自由現金流和資本回報,於是出現了積極的變化率。”

但Viviano說,今年大宗商品價格下跌引發的“反向效應”,促使投資者擔心削減可變股息。

Portillo表示,油價下跌、疲軟的經營狀況、油田運營成本飆升和產量下降,對能源公司的盈利帶來壓力。根據能源信息署(EIA)的數據,即使在德克薩斯州和新墨西哥州多產的二迭紀盆地,每口新鑽井的產量在過去兩年中也下降了近30%。

達拉斯聯儲一位匿名高管在最近一次的美國油田季度調查中說:

“油田運營成本預計增加30%到40%,借貸成本上升、天然氣價格崩盤再迭加油價下降,共同導致油商的現金流明顯縮水。”

分析師說,環境、社會和治理運動繼續左右市場對化石燃料生產商的看法和長期價值,因爲政府正努力加速能源轉型。

Curtis說:“市場和投資者不青睞油氣公司的原因是估值與資產或生產情況不相符。”

部分分析師則提出異議,認爲資本市場的懷疑態度將繼續抑制上遊支出,供應無法滿足需求激增,從而促使油價起飛,即預測石油多年牛市將拉开序幕的超級周期論。

國際能源署上個月表示,2023年全球石油產量的增速將遠低於需求,而今年末,石油需求將再創紀錄。

但分析師稱,股票投資者目前更關注美國經濟放緩的看跌信號。根據EIA的數據,美國的工業活動領先指標——柴油消費自去年2月以來已經下降20%。

分析師說,只有當美國經濟衰退的陰雲散去,全球石油市場开始收緊,能源股才會再受青睞。

摩根大通的全球能源战略主管Christyan Malek說:

“不管經濟衰退何時出現,我們都需要擺脫擔憂,然後全球石油庫存需要減少。中期的超級周期理論仍然完好無損。但目前在能源綜合體中需求爲王。”

$西方石油(NYSE|OXY)$$埃克森美孚(NYSE|XOM)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:財報“爆表”也帶不動股價!多重因素恐套牢能源股投資者

地址:https://www.breakthing.com/post/56985.html