作爲本周市場最關注的指標,當地時間周三,美國將公布4月消費者物價指數(CPI)數據。

這也是美聯儲議息會議後的首份通脹報告,數據表現將揭示美聯儲是否進一步抑制了物價上漲。雖然經濟數據近期有企穩跡象,但有關緊縮周期下衰退的擔憂依然反映在了聯邦基金利率期貨的定價上,因此通脹路徑將成爲美聯儲下一步政策的關鍵因素。

通脹降溫或遇阻

上周公布的非農報告顯示,美國4月就業增長意外加速,企業增加了25.3萬個工作崗位,而失業率降至3.4%,爲近53年來的最低水平。消費需求依然強勁,創造就業機會的速度進一步加快,這表明在銀行業動蕩、利率上升和高通脹的情況下,就業市場具有韌性。

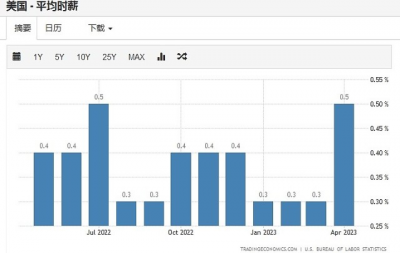

就業崗位大幅增加並不是美聯儲希望看到的。相比之下,他們更希望勞動力市場降溫,從而緩解工資上漲壓力。美聯儲官員認爲,工資上漲可能會使美國的高通脹更難得到控制。然而,上月時薪大幅上漲了0.5%,與去年創下的峰值持平。第一財經記者也注意到,衡量工資的關鍵指標——單位勞動力成本在過去的12個月裏上漲了5.3%。種種跡象表明,疫情對於勞動力市場的扭曲影響並未消失,這可能迫使美聯儲在維持緊縮立場的同時,在更長時間內保持更高的利率。

需求旺盛推高薪資增速(來源:trading economics網站)

由於美聯儲上周再次加息25個基點,最新CPI數據可能是一個關鍵基准,決定美聯儲是否會按下“暫停鍵”。此前的數據顯示,雖然整體CPI降至3月份的5%,但核心CPI增速升至5.6%,這是自2021年1月以來核心通脹率首次高於總體通脹率,通脹粘性以及就業市場的彈性持續成爲物價的推手。

最新的數據可能顯示反通脹進程遭遇一定阻力。機構預測,4月整體通脹率預計維持在5%,克利夫蘭聯儲模型則顯示增長5.2%,而核心CPI預計將保持在5.4%的高位。

分項指標看,根據供應管理協會ISM和標普全球PMI調查的結果,隨着新訂單略有改善和就業反彈,上遊產品價格壓力有所回升,這可能在本周晚些時候公布的生產者物價指數PPI中得到進一步體現。

服務業通脹依舊棘手。雖然美國勞動力供需緊張有所緩解,美聯儲JOLTS報告顯示,每個職位空缺對應求職者數量小幅回升,但依然處於近年來低位。隨着美國家庭將消費從商品轉向服務業,需求依然保持旺盛。上月新增非農就業中,超過一半崗位來自服務業,或保持服務產品價格壓力。

美聯儲政策走鋼絲

對經濟前景的判斷如今成爲了外界和美聯儲在利率路徑上分歧的主要原因。

美聯儲主席鮑威爾上周在新聞發布會上表示,接下來將根據全部數據及其對經濟活動和通脹前景的影響,決定是否進一步採取行動。他重申了此前的立場,認爲美國有望實現軟着陸,並沒有在降息問題上作出讓步。在3月的經濟展望中,美聯儲預計年末將維持在終端利率水平上,下月FOMC將更新預測。

相比之下,投資者似乎更爲悲觀。聯邦基金利率期貨顯示,目前市場維持了6月加息的定價,但預期年末利率將較目前回落超過50個基點,相當於至少2次降息空間。

機構普遍認爲,本輪激進的貨幣政策緊縮周期最終將導致經濟衰退,加上最近銀行業的動蕩將損害貸款,並進一步限制經濟增長,迫使美聯儲在通脹得到控制之前降息。美銀全球4月基金經理調查顯示,對信貸緊縮的擔憂推動債券配置淨增10%,創下2009年3月以來的最高紀錄。63%的受訪者當前預計全球經濟前景疲軟,悲觀程度爲去年12月以來最甚。

OANDA市場分析師厄拉姆(Craig Erlam)在接受採訪時表示,他認爲美聯儲決定下一步計劃時會考慮以下指標:銀行貸款、收入增長、勞動力需求和通貨膨脹。“就業市場是維持美國經濟的最大支撐,是避免衰退的關鍵,消費者支出表現出韌性,但近期勞動力需求有些松動的跡象,下半年加息對經濟的影響將進一步反映在就業供需關系上。”他說道。

現在信貸發放成爲新的不確定性因素。厄拉姆向記者分析道,由硅谷銀行破產引發的銀行業危機並沒有過去,這在近期出現的部分銀行出售傳聞中就可以看出。加息對經濟和存款的衝擊將持續限制金融機構貸款發放,提高審核要求,最終拖累經濟增長並可能引發嚴重衰退。

BY第一財經

風險提示:以上數據來源均爲公开信息,僅供參考,不構成任何操作建議或推薦。基金投資需謹慎。基金管理人承諾將本着誠信嚴謹的原則,勤勉盡責地管理基金資產,但並不保證基金一定盈利,也不保證最低收益。基金的過往業績並不預示其未來表現,基金管理人管理的其他基金的業績並不構成本基金業績表現的保證。投資者在投資基金前,請務必認真閱讀《基金合同》及《招募說明書》等法律文件。本基金適當性風險等級爲R3,在代銷機構申購的應以代銷機構的風險評級規則爲准。如需購买本基金,請您關注投資者適當性管理相關規定,提前做好風險測評、並根據您自身的風險承受能力購买與之相匹配的風險等級的基金產品。

免責聲明:轉載內容僅供讀者參考,版權歸原作者所有,內容爲作者個人觀點,不代表其任職機構立場及任何產品的投資策略。本文只提供參考並不構成任何投資及應用建議。如您認爲本文對您的知識產權造成了侵害,請立即告知,我們將在第一時間處理。

#巴菲特第11次減持比亞迪H股#

#美聯儲如期“降檔”加息25基點#

#美聯儲加息近尾聲,投資策略如何轉變?#

$中國銀河(SH601881)$$中國銀行(SH601988)$$標普500ETF(SH513500)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:這份數據,將決定美聯儲是否按下加息“暫停鍵”

地址:https://www.breakthing.com/post/57228.html