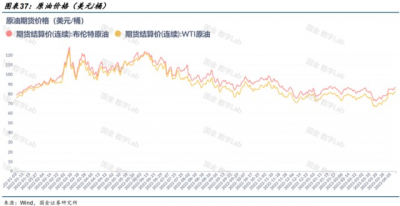

自去年年中开始回落的油價,可能會因稀缺而再度上漲?

在今年的股東大會上,談及投資西方石油公司,巴菲特坦言看好其在二疊紀盆地的資源和行業地位,認爲美國“沒有其他地方可以像二疊紀盆地(permian)一樣有這么多石油儲備”。

但“股神”同時也發出警告:頁巖油井的衰敗很快,开井第一天可能產量1.2萬至1.5萬桶/日,也許一年或者一年半就枯竭了。

對此,國金證券分析師許雋逸、陳律樓在5月8日的報告《油企邁入歷史性稀缺時代!》中也提出了類似的觀點。

國金證券認爲,美國頁巖油產量或將逼近峰值,但油氣企業开發意愿持續低下,更傾向於將利潤分紅,供給端將持續偏緊;另一邊,隨着需求復蘇,全球油品需求存在邊際增加可能性。

有效資本开支不足

拆解油氣生產成本後,國金證券發現,有效資本开支不足導致實物工作量增速維持較低水平,是美國原油產量增速遠低於市場預期的核心原因之一:

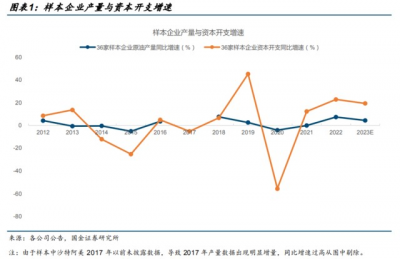

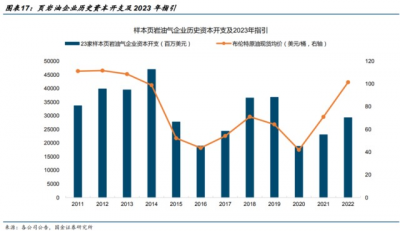

我們統計的 36 家全球重點樣本綜合油企和頁巖油企業 2023 年資本开支指引同比增長 19%,但產量指引僅增加了 4%,參考油氣企業資本开支指引與產量指引的差額以及美國工資增幅及油氣开採涉及原料漲幅,2023 年油氣开採成本或還有 15-20%的通脹,美國原油產量或將繼續低於預期。

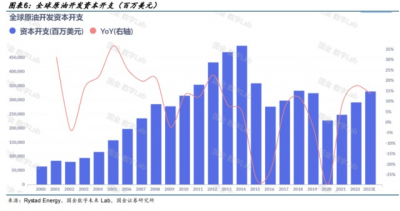

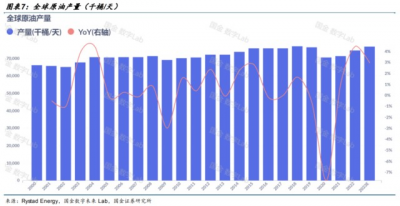

與此同時,通過對全球原油資本开支和產量預期的拆分,我們發現 2023 年預計全球原油資本开支相比 2022 年增長 13%,其中勘探類資本开支增長 5%,开發類資本开支增長14%,而原油 2023 年產量預計增速僅爲 3%,相較於全球原油开發類資本开支增速約爲 11%的差額。

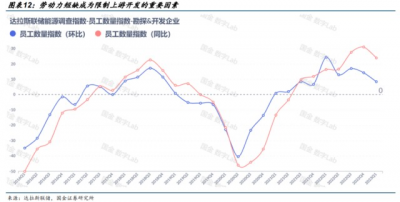

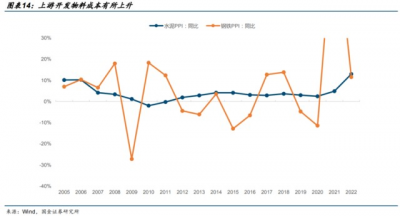

疫情衝擊下勞動力短缺、原材料成本上漲成爲上遊开發的限制性因素:

在達拉斯聯儲的調研中,2020年疫情後員工數量出現顯著下滑,偏緊的勞動力市場推動美國工人薪酬水平大幅提升,2022 年每周工資同比上升約 10%,2023Q1 每周工資同比增加 7%,較 2022 年平均水平增加 4%,而 2022 年 CPI 指數同比增加 8%,2023Q1 同比增加 6%,較 2022 年平均水平增加 3%,工人工資增速高於同期消費者價格指數 CPI 增速水平,增加了頁巖油企業的生產用工成本。

與此同時,上遊开發所需要的部分物料成本大幅上漲,如壓裂井所需要的管狀鋼等,從PPI 指數來看,2022 年水泥、鋼鐵 PPI 增速均保持在 11-13%的範圍區間,上遊原材料成本上漲也是導致上遊开發通脹嚴重的重要因素,限制了頁巖油企業增產能力。

國金證券指出,即使在高能源通脹情況有所緩解的情況下,資本开支所能帶來的實物工作量提升仍有限:

雖然 2023 年頁巖油企業資本开支預算仍有較大增幅(約 23%),但是美國較高通脹水平帶來上遊开發成本上升將導致產量增長不及預期,頁巖油企業 2023 年原油產量指引較 2022 年原油產量同比增幅僅爲 4%左右,這一趨勢與頁巖油企業預計上遊开發成本通脹嚴重不相符。

參考美聯儲預測 2023 年通貨膨脹率有所回落,結合美國頁巖油企業資本开支增量及實際產量指引增量,我們保守估計 2023 年上遊开發成本通脹水平仍將保持在 15-20%的較高水平,將持續限制資本开支增量帶來的實物工作量增長。

降槓杆、提高股東回報成爲頁巖油企業首要選擇

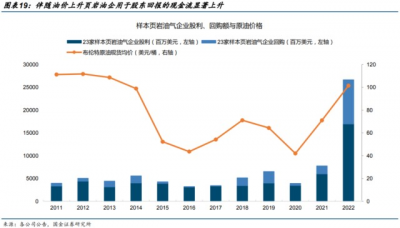

伴隨着2022年原油價格的上漲,美國頁巖油企業在現金流顯著改善後並未大力增加資本开支,而是大幅降低企業槓杆,以及提高股東回報。

國金證券認爲,這一現象主要因爲頁巖油企受到2020-2021年破產潮以及長期債務的影響,增加資本开支的意愿減弱。

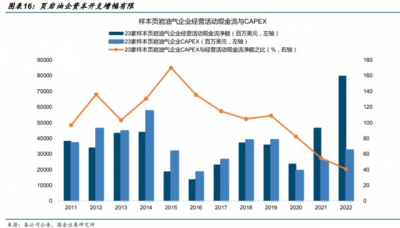

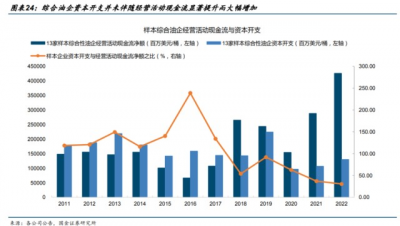

通過對樣本公司的經營性淨現金流以及資本开支數據的整理可以發現,頁巖油企業資本开支經歷了約 3 個階段:

2013-2016 年期間,頁巖油企業資本开支遠超企業經營活動現金流淨額,該階段油企通過加槓杆推高資本开支金額;

2017-2019 年,該階段油企資本开支與油企經營活動現金流淨額基本一致,油企逐步依靠內生性資金維持每年的資本开支;

自 2020 年以後,受疫情、地緣局勢問題、終端消費低迷等一系列影響,油企資本开支大幅下滑,資本开支在經營活動現金流淨額佔比從 2019 年的 109%左右下滑至 2022 年40%區間,即使 2022 年全球原油需求持續改善以及油價維持較高水平,頁巖油企資本开支依然增幅有限,开支意愿不足。

上遊油氣企業資本开支與國際油價走勢密切相關,但近幾年頁巖油企業資本开支在經營活動現金流淨額的佔比與原油價格出現顯著背離。

油價對頁巖油企業的整體收入和利潤影響顯著,當油價上漲時,將直接增加頁巖油企業的營業收入和利潤,進而增加油企的資本开支。

但 2020-2022 年,原油價格與上遊油氣企業資本开支出現較爲顯著的背離情景,在 2021-2022 年高油價以及油價維持高位的預期下,頁巖油企業資本开支並未出現顯著的增長,甚至並未完全恢復疫情前水平,且資本开支在公司經營活動現金流淨額佔比逐年降低。

同時,頁巖油企受困於償還長期債務與 2020 年低油價影響,2020-2021 年出現了頁巖油破產潮,疊加融資難度及融資成本的上升或導致頁巖油企業傾向於加快降槓杆速度,2022年23家樣本頁巖油企業資產負債率同比減少6pct,較2020年資產負債率高點減少14pct。

因此,在油價上漲推動頁巖油氣企業經營活動現金流淨額的充裕後,降槓杆,提高股東回報目前依然是頁巖油企業優先選擇。

供給偏緊 需求復蘇

一方面,頁巖油企增產意愿薄弱,另一方面,OPEC宣布減產,共同促成了原油供給偏緊的結果,而美國等方面爲壓制油價而釋放战略儲備的措施幾乎失效:

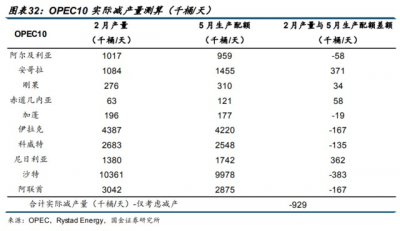

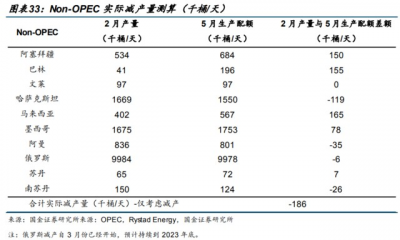

OPEC+在原油價格出現下滑情景下提出額外自愿減產計劃,高油價訴求較爲顯著。

當前 OPEC 原油對外出口量基本恢復至 2019 年疫情前水平,伴隨 OPEC 計劃維持 200萬桶/天的原油減產配額及最新重點產油國自 5 月起至 2023 年年底的額外自愿減產,OPEC 原油出口或邊際減少。

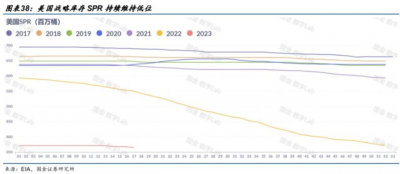

在全球原油供需持續偏緊情景下,IEA 和美國紛紛宣布釋儲,2022 年歐美持續通過聯合釋儲抑制原油價格上漲,2022 年年底 IEA 結束釋儲,美國原油战略庫存釋儲數量減少。

截至 2023 年 4 月 28 日,美國战略庫存僅爲 364.94百萬桶,處於 1983 年以來最低水平,此次釋儲目前已釋放 664 萬桶,仍有約 1900 萬桶釋儲空間。美國結束原油战略庫存的釋儲並轉爲補庫,或說明美國爲保障國家能源安全,釋儲壓制油價的手段幾乎失效。

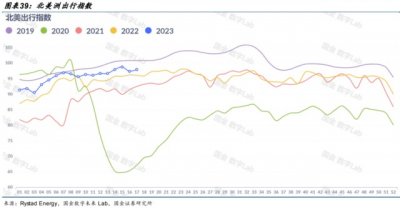

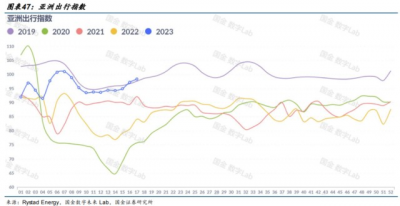

與此同時,整體海外出行強度持續維持復蘇趨勢:

2023 年第一季度歐美出行指數基本維持或高於 2021-2022 年同期水平,伴隨美聯儲加息結束,需求預期回暖,海外原油需求或將持續維持較爲穩健的態勢。

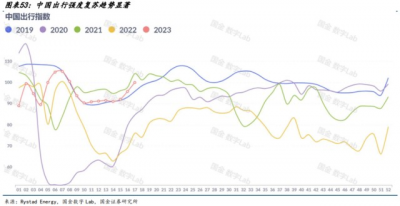

與此同時,中國疫情政策放开後,出行強度強勁復蘇。截至目前中國出行指數、中國航空出行指數已超過 2019 年同期水平,僅低於 2021 年。當前“五一”旺季也極大程度提振了中國出行強度復蘇,伴隨市場需求持續回暖,中國油品市場需求或將出現顯著增量。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:讀懂巴菲特:油企邁入歷史性稀缺時代!

地址:https://www.breakthing.com/post/57327.html