中國基金報記者 葉詩婕 趙心怡

5月12日盤後,恆生指數有限公司(恆生指數公司)公布了今年一季度恆生指數系列季度檢討結果,所有變動將於2023年6月5日(星期一)起生效。

恆生指數是香港股市行情的重要指標,代表了香港交易所所有上市公司十二個月平均市值涵蓋率的94%。根據恆生指數公司數據,截至2022年底,被動式追蹤恆生指數系列的產品資產管理總值約爲576億美元,因此潛在成份股變動將涉及大規模資金流動,所以恆生季檢結果備受市場和投資者關注。

多位受訪業內人士對記者表示,恆生指數系列作爲港股最具代表性的指數,其不斷優化與改善,適應和滿足了市場的多元化需求及趨勢,爲市場注入新的活力,也進一步強化了香港市場作爲國際金融中心的長期吸引力。

四只成分股“染藍” 恆指持續擴容

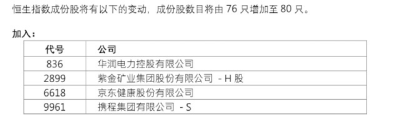

根據本次公告,恆生指數(恆指)成份股新增4只,由之前的76只增加至80只,新進京東健康,攜程集團-S,紫金礦業、華潤電力。

(來源:恆生指數公司公告)

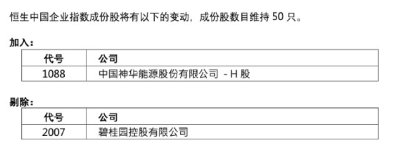

恆生中國企業指數成分股數目則維持50只,新加入中國神華,剔除碧桂園。

(來源:恆生指數公司公告)

(來源:恆生指數公司公告)

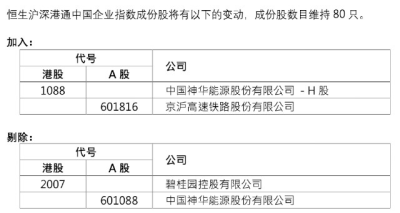

恆生滬深港通中國企業指數成分股加入中國神華(1088.HK)和京滬高鐵,剔除碧桂園和中國神華(601088.SH)。

(來源:恆生指數公司公告)

(來源:恆生指數公司公告)

恆生科技指數成份股沒有變動,恆生綜合指數成份股增加了粉筆,調整後爲528只。

此外,恆生指數公司將騰訊控股、美團權重分別上調至8%和5.84%;匯豐控股、友邦保險在恆指中的權重分別下調至8%和7.62%。

對於恆生指數持續擴容,平安基金ETF指數投資中心基金經理錢晶認爲,從以往的更關注市值和成交到現今的按行業選股,無論是在市值覆蓋率還是行業代表性方面都將得到改進,使指數變得更均衡及多樣化,更真實地反映現在香港股票市場的結構。

錢晶還提到,擴容後權重方式有所改變,排名前幾位的成分股,可能會因配置調整而出現資金流出,但隨着同股不同權或第二上市的成分股權重上限從5%提高到8%,也可能會有“大量資金流入”,並且新納入的成分股往往獲得資金青睞,引發新的市場關注焦點。 錢晶繼而指出,從現實意義來看,恆指調整有助於分散風險,也有望吸引更多中長期資金入市,使得資金面得到持續改善,同時也可以吸引更多更好的公司在香港市場上市,進一步強化香港市場作爲國際金融中心的長期吸引力。 南方東英量化投資部主管王毅也表示,恆指的擴容與改革是爲了更好地反映香港市場的特性和變化,提高恆指對於香港整體市場的代表性。

“這次改革擴大了指數的規模,使更多的中概股和新經濟公司加入其中。盡管在近年來中港股市的調整中,指數波動也略有增加,但從長遠來看,這對指數有積極的影響。它有助於改善指數的預期盈利增長,並有潛力提高估值水平”,王毅進一步闡述道,“就市場而言,這可以吸引更多的被動資金流入,提升整體港股的流動性,進一步促成更多新經濟公司在香港上市並集資的良性循環。”

恆指擬納入外國及特專科技公司 港股國際化程度不斷提高

恆指近來改革不斷,以更好地適應日益多樣化的市場需求。

近日,恆生指數公司刊發咨詢文件,就外國公司入選恆生指數的候選資格、恆生指數選股採用的七個行業組別、以及恆生指數“香港”成份股數目的檢討結果向市場徵詢意見,表明未來港股外國公司也將有可能“染藍”,甚至納入港股通。

恆生指數公司表示,恆生指數被廣泛視爲香港股票市場的領導指標,一直定位爲於香港交易所上市的大中華公司之代表。爲更符合香港作爲國際金融中心之角色,連接中國內地與世界其他地區,恆生指數公司建議將外國公司納入恆生指數的選股範疇。

此舉會對港股投資將產生怎樣的影響?安信資管全球投資部總經理李珊珊認爲,目前有68家在香港聯合交易所主板上市的公司被分類外國公司,外國公司已經自2018年第三季度开始納入恆生綜合指數,自2023年3月开始納入互聯互通。本次將外國公司納入恆生指數,意味着國際企業在港股將獲得更強的流動性,一方面提升了國際公司到港上市的吸引力,另一方面也有助於內地投資者借助港股平台、實現更加多元的配置。

王毅也稱,此舉將增加港股市場的國際化程度,提高港股市場的投資吸引力以及港股市場的流動性。

錢晶則對上述問題從正反兩方面進行了分析。他認爲,正面影響是,面對越來越多的國際公司來港掛牌上市,放寬選股範疇,將外國公司納入恆指,使得恆指能夠更加全面地代表整體香港股票市場,符合香港市場作爲中國內地與世界其他地區溝通橋梁的國際金融中心的角色定位。

“不過,不管是市值還是成交額,外國公司都只佔目前香港股市的一小部分。因此,後續仍要重點關注具體的指數編制方式,例如在篩選公司數目和條件上,需要進一步探討用哪些條件比較適合。”錢晶指出。

至於反面影響,錢晶認爲,投資外國公司股票與投資香港公司股票的風險不盡相同,外國公司受其所屬司法權區的不同公司法例約束,香港監管機構未必有管轄區以外的調查及執法權。因此,接受外國公司入選成份股有其不便之處。

除了考慮將港股外國公司納入恆生指數選股範疇之外,恆生公司還在5月3日宣布另一利好消息——根據港交所主板上市規則第18C章上市特專科技公司將被納入恆生指數系列之選股範疇,恆生指數及恆生中國企業指數除外。

“18C章”,即港交所《主板上市規則》自2023年3月31日起新增的一個章節。18C章的設立,主要針對未开啓商業化,或處於商業化初期的科技型創業企業,涉及新一代信息技術、先進硬件、先進材料、新能源及節能環保、新食品及農業技術等行業。

錢晶稱,特專科技賽道是一個充滿成長和機會的賽道,具備引領未來發展的潛能,但與傳統賽道不同,往往需要前期在研發上投入大量資金,具有高成長高回報的特徵,在融資需求與創新需求得到支持和滿足後,可以期待特專科技公司未來的可能高增長與高盈利。

錢晶進一步闡述道,特專科技公司將被納入恆生指數系列的選擇,對個股具有重大意義,這意味着公司只要達到相應流通市值要求,就可納入恆生科技指數以至港股通投資範圍所參考的恆生綜合指數。這有利於公司的流動性增強,也有機會獲得來自“北水”的關注和投資,獲得大量主動和被動資金的增持,進一步提升公司的市場關注度,擴大投資者群體,成爲新的市場關注焦點,促進公司的可持續發展。 王毅則認爲,將特專科技公司納入指數還需要繼續觀察,不過通過18A上市的未盈利生物科技公司提供了一個很好的先例供18C參考,讓市場看到這些公司在港股市場的發展路徑。

“部分當年通過18A上市並取得較大成功的生物科技公司(已有九家公司)近年來滿足了普通主板上市的要求,向港交所申請摘除標注‘B’的稱號。這表明它們在港上市獲得融資後,幫助公司自身的發展並取得了不錯的業績成果。”王毅稱。

對於特專科技公司的投資價值和後續發展,李珊珊認爲是“機會與挑战並存”。她指出,特專科技公司的發展領域契合目前國內高質量發展的方向,相關公司普遍具備較高的增長潛力和長期投資價值。但由於特專科技公司多數仍處在業務开拓和技術發展的早期,商業化水平不高,盈利前景不穩定,如何給這些企業合理的估值和定價具有較大難度。

港股ETF投資吸引市場關注 港股後市可期

記者還注意到,5月8日,恆生投資的恆生科技指數ETF被正式納入互聯互通南向合資格交易所买賣基金(ETF)名單,港股ETF持續吸引市場關注。

ETF互聯互通於2022年7月4日正式啓動,根據港交所數據,目前已經有6只ETF被納入,其中3只掛鉤恆生科技,2只掛鉤恆生指數,1只掛鉤恆生中國企業指數。年初以來,平均每日成交額已經超過17億元,投資者對南向ETF的交易較爲踊躍。除了南向ETF,年初以來港股ETF的資金淨流入也達到了200億港元以上,市場投資者仍在積極利用ETF的方式配置港股。

錢晶認爲,港股ETF的投資標的遍布全球各地,投資種類和行業豐富齊全,方便投資者做資產配置。其次,ETF本身的特性之一是分散風險,在港股市場逐步回暖,但短期可能缺乏方向並延續窄幅震蕩走勢的背景下,投資港股ETF的風險和波動相對較低。從南向資金持續抄底,多只港股ETF份額創歷史新高可看出港股ETF吸引力十足。

對此,李珊珊稱:“我們認爲在國內經濟繼續呈現弱復蘇、海外衰退但軟着陸、以及全球流動性逐步臨近拐點的背景下,港股ETF全年看仍有配置價值。”

縱觀今年以來的港股市場,其整體表現乏善可陳,落後於全球其他主要股票市場。但李珊珊認爲,從宏觀因子來看,港股全年仍有較強支撐。

首先,盡管4月經濟數據環比有走弱,但消費、地產幾個大的經濟動能均觸底回升,且政策仍在托底,國內經濟全年維持弱復蘇的判斷,港股盈利也會逐季改善。其次,美聯儲加息已經尾聲,隨着美國下半年進入衰退,通脹掣肘有望進一步下行,全球流動性逐步臨近拐點,港股的流動性和估值將迎來改善。最後,恆生主要指數PB

對於港股今年的投資機會和具體板塊,三位受訪者普遍提到了互聯網、醫藥、科技和消費板塊。王毅認爲,互聯網、科技、醫藥和消費等新經濟行業,可能是中國經濟體中最具活力和成長性的企業。它們也可能是能夠代表中國以消費內需爲主要動力的經濟增長的最佳選擇,因此具有長期配置的價值。

錢晶認爲,雖然互聯網已經過了其高速發展的紅利期,但從基本面的角度來說,這些企業未來可能仍會有比較強的爆發力,降本增效也成爲未來階段驅動業績增長的動力,加上AI大模型和後續應用產品的逐漸推出,互聯網平台企業有機會獲得更多資金關注。

此外,錢晶和李珊珊都提及了“中特估”。李珊珊表示,在中國特色估值體系下,港股低估值、高股息的國央企的機會。她認爲,隨着國央企的資本效率和經營能力的持續改善,預計低估將會收斂。

編輯:艦長 審核:許聞

版權聲明

《中國基金報》對本平台所刊載的原創內容享有著作權,未經授權禁止轉載,否則將追究法律責任。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:恆生指數擴容持續,港股長期吸引力提升

地址:https://www.breakthing.com/post/57906.html