紅周刊 編輯部 | 齊永超

當地時間5月15日,巴菲特旗下的伯克希爾哈撒韋(以下簡稱“伯克希爾”)公布了截至2023年一季度末的美股13F持倉報告。整體來看,相較於此前一個季度,巴菲特在一季度的調倉力度明顯增加。除了加碼“老面孔”蘋果、美國銀行等,也新進納入多家公司。而對於石油領域所持倉標的,巴菲特則有了一些分歧。

一季度持倉市值大幅增加

既增配“老面孔”又納入“新面孔”

據伯克希爾披露的一季度13F持倉報告顯示,截至一季度末,伯克希爾持倉總市值達3251.09億美元(約合人民幣2.2萬億元),較上一個季度2990.08億美元的持倉市值環比增長8.73%。

巴菲特此前在伯克希爾年度股東大會上表示,自己在第一季度是股票的“淨賣家”。根據其收益報告,伯克希爾一季度賣出了價值132億美元的股票,只买入28億美元。由此可見,伯克希爾一季度的市值增加主要因爲所持股票市值增長所致。

整體來看,巴菲特一季度對近10只個股進行了減持,如雪佛龍、通用汽車、亞馬遜等,與此同時,清倉了4只個股,如紐約梅隆銀行、美國合衆銀行和台積電等。

與減持相對,一季度,巴菲特對多只個股开啓了买入模式。這其中既包括“新面孔”也包括其之前重倉的“老面孔”。如新納入第一資本、酒廠帝亞吉歐、能源投資公司Vitesse Energy,截至一季度末,對三家公司的持倉市值分別爲9.54億美元、4126.4萬美元與97.1萬美元。

巴菲特對“老面孔”,同時也是長期位居第一大重倉股的蘋果也進行了增倉。數據顯示,巴菲特一季度增倉蘋果2042.42萬股至91556萬股,增幅約爲2.28%(見附表)。

截至一季度末,伯克希爾持倉蘋果的市值約爲1509.76億美元,佔投資組合比重爲46.44%,爲第一大重倉股。

自2016年建倉蘋果至今,巴菲特因蘋果股價的持續大幅上漲賺取了豐厚盈利。但在此期間,巴菲特並非對其一直無變動式持倉,期間也曾有過“動搖”。如在2018年四季度~2020年四季度期間曾連續減倉蘋果,據不完全統計,期間減倉數量達1.2億股。

在今年5月的2023年伯克希爾股東大會上,巴菲特談及蘋果稱,蘋果一個很大的優勢在於不斷的回購自己的股票,價值也在上升。蘋果所處的行業類別跟很多其他的公司是不一樣的,它與消費者之間的關系非常密切。“我們對蘋果的持股是5.6%,它對我們營業利潤的貢獻是巨大的。有些時候指數基金必須要賣光,我們也是因爲他們的回購價值略有上升,我在兩年前是犯過一些錯,我賣了一些蘋果的股票。我覺得當時的決定是很愚蠢的。”

近日,蘋果股價盤中創出174美元的近一年新高,而今年以來,蘋果股價已累計上漲超過30%。2022年一季度~2023年一季度,巴菲特連續4個季度均對蘋果進行了加碼,而今年一季度的加碼數量遠遠高於此前三個季度。

銀行股是非常好的投資

重點加碼美國銀行

巴菲特在2023年的伯克希爾股東大會上也談到對銀行股的偏愛。事實上,在伯克希爾的持倉組合中,銀行股一直佔有重要位置。不過,在一季度的調倉中,巴菲特對其布局的多只銀行股表露出了不同的態度。

具體來看,巴菲特一季度增倉了美國銀行、花旗銀行。其中,對美國銀行增倉了2275.14萬股至103285萬股,與此前一個季度相比,增倉幅度約爲2.25%。截至一季度末,巴菲特持倉美國銀行市值爲295.40億美元,佔投資組合比例爲9.09%,爲第二大重倉股。與此同時,持股數量也達到了歷史最高位。

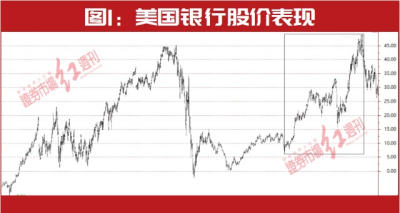

回顧歷史持倉,曾在2010年四季度,巴菲特將其持有的500萬美國銀行股份進行了清倉,7年之後,即2017年3季度再度建倉,自此之後,巴菲特持有美國銀行的數量不斷增加。而與此同時,美國銀行股價,自此开啓了上漲模式。如自巴菲特建倉之後至2021年年底,美國銀行股價漲幅一度實現翻倍(見圖1)。

一季度,巴菲特對花旗銀行也進行了增倉,不過,增倉數量相對不高。曾在2022年一季度,巴菲特建倉了花旗銀行,當時持倉5515.58萬股,2022年二季度~2022年四季度,持股數量均未發生變化。今年一季度,巴菲特對其小幅增倉8.90萬股至5524萬股。

在對部分銀行增倉同時,巴菲特也對其他多只銀行股進行了減倉。如一季度,巴菲特將區域性銀行Bancorp、紐約梅隆銀行進行了清倉。

在2023年伯克希爾股東大會上,巴菲特談及對銀行股的看法稱,銀行是非常好的投資。巴菲特表示,在疫情發生的時候賣了更多銀行股, “我自己也會用銀行的服務,我自己個人的財富也會放在銀行裏,也會用一些區域性的本地銀行。但是,從投資銀行、擁有銀行來說,一些事件會決定他們的未來。這中間會有政治家的參與、政客的參與。所以,這中間的溝通是不完美的。”

“我們現在還擁有一家銀行的重倉,就是美國銀行。我還是很喜歡美國銀行的業務,我喜歡他們的管理層。我會把交易的提案遞到他們的面前。”

對石油股態度不一

增倉西方石油、減持雪佛龍

近年以來,因連續加倉西方石油、雪佛龍兩只石油股,巴菲特持倉組合中的石油配置佔比逐漸上升,不過,近來,巴菲特對石油股的態度已經有了一些變化。

截至一季度末,巴菲特持有西方石油21170萬股,相較於此前一個季度增幅約爲8.93%。持倉西方石油的市值約132.17億美元,佔投資組合比例爲4.09%,爲第六大重倉股。

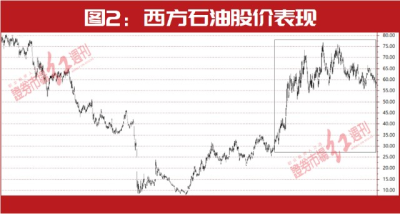

從歷史持倉來看,巴菲特曾在2019年3季度建倉西方石油,不過,2020年第2季度時,巴菲特又將所持西方石油股份悉數賣出。2022年一季度至今,巴菲特對西方石油开啓了新一輪增倉周期。自此之後,西方石油股價也出現了一輪大幅上漲(見圖2)。

巴菲特曾談及對石油股的投資時表示,“石油股本不會被完全摧毀,仍然有大量金錢也在繼續投資,未來是沒有辦法預測的。但是今天購买石油就相當於下注,石油價格是有風險的。”巴菲特在2023年伯克希爾股東大會上談及相似觀點,其表示,美國石油的生產,沒有辦法知道以後的油價是多少,變化是非常快的。

對於其重倉的西方石油,巴菲特表示優秀的管理層是其重點的關注因素。“我們在過去幾個月买了一些普通股。我們把一些優先股在過去幾個月處理掉,但是我們認爲這個倉位還是非常有利的。西方石油的管理層非常傑出。”“西方石油做了很多有益的事情,他們有很多新的優質的油井。他們是一個完全不同的原油生意。”

巴菲特表示,不會將西方石油完全买進。“我們不會完全收購西方石油。我們很喜歡西方石油的持股,我們喜歡它的倉位,未來我們也許還會繼續增持。但是現在的交易和我們現在的持股量,我是滿意的,我們也非常幸運能夠擁有西方石油這個倉位。”

不過,對於另一只重倉的石油股雪佛龍,巴菲特則對其進行了大筆減倉。截至一季度末,伯克希爾持倉雪佛龍1.32億股,相較於此前一個季度減倉了18.76%。截至一季度末,持倉市值約爲216.04億美元,佔投資組合比例爲6.65%。

(文中提及個股僅爲舉例分析,不做买賣推薦。)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“股神”巴菲特超2萬億持倉曝光!最新买進3家公司,對這兩只重倉股大筆加碼……

地址:https://www.breakthing.com/post/58671.html