交個朋友直播電商間,是由2020年4月1日羅永浩直播電商首秀开始受到市場的關注,“直播電商還債”的勵志人設,在首場就獲得了1.1億的交易額,交個朋友和羅永浩也形成了不可分割的關聯度。隨後在2022年,老羅漸漸“退出”,通過個人大IP價值帶火了直播電商間後,交個朋友加速孵化出十幾個細分品類的矩陣,針對不同受衆群體, 2022年GMV超過70億人民幣,开播兩年時間總GMV達100億。

和大家分享我們認爲這個交易案例中有價值的信息點:

A股重組失敗,轉港股借殼。港股市場對於並購、重組監管規則會相對靈活,但最主要的是A股和港股行業差異化的市場背景,港股市場近年來對於新經濟、新消費及互聯網相關公司包容度更高。同時,股東從A股的交易失敗中總結了問題,在轉战港股之前,提前做了交易結構的部署,這也是成功的原因之一。

資本市場是獲取溢價的地方。直播電商雖然收入、利潤和現金流都不錯,體現的商業價值。企業家在商業模式取得成功之後,應該考慮如何獲取資本溢價。交個朋友案例中,背後股東從收購上市公司,到“裝”資產,市值漲幅約30億港幣。

不涉及股權並購、披露、交易所審批的“資產重組”。交個朋友直播業務裝入上市公司,是通過一份獨家運營合作協議,輕松的將交個朋友業績和收益並入了上市公司。如果按照傳統的股權收購方式,交個朋友的數據及估值至少是構成了須予以披露或者是主要交易的審批程序,那可就很麻煩了。

交個朋友借殼成功,非常多的分析文章關注點都在羅永浩本人和交個朋友的關系,但我們關注的是這次借殼交易的部署,以及爲什么會選擇港股借殼。從創辦交個朋友電商直播間,到布局資本市場,再到毫不費力、非傳統並購方式將資產裝入上市公司,整個借殼交易,J姐認爲是近幾年港股最具備關注的案例,是繼2018年“中國有贊”港股借殼之後出現的又一個具備參考價值的案例。

上市公司、交個朋友,同步安排

上市公司、交個朋友,同步安排 資本運作是走1看10的交易部署 我們先梳理一下思路,借殼上市的背後邏輯是什么?簡單直接的說,就是A老板,收購上市公司控股權,控盤一間上市公司,然後上市公司收購A老板自己控股的B資產。這個過程中,A老板有兩份直接的增值來源:1. B資產裝入上市公司,實現價值互換,可以是現金對價或者資產置換上市公司股份的價值;2.上市公司市值的增值,這是資本市場給予的溢價。借殼目的,就是實現資本市場溢價增值,所以這裏面最關鍵的是,對於上市公司以及資產的控制力。

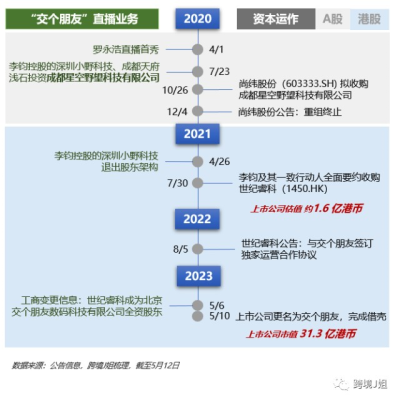

2020年4月,羅永浩首次直播電商,交個朋友直播電商間受到大衆關注。也是在同一年,交個朋友背後的核心人物开始布局資本市場之路。我們梳理了其背後資本市場和資產的同步部署路线,從這個時間軸上能夠有一個清晰的邏輯,然後在去深挖背後的交易邏輯。

可以清晰的看到,從2020年开始,其背後股東就开始安排和資本市場的對接,從時間軸上我們劃分爲A股和港股兩個重組階段,這兩個階段背後的核心邏輯都是我們在上面提到的借殼背後的價值思路,只不過交易方案不同而已。 A股階段(2020年4月 – 12月): 重組失敗。 這個階段中,資產標的是以成都星空野望科技有限公司作爲主體,其背後實際股東、交易估值、公司信息都是全部公开披露過的。所以A股重組階段,體現出來的是整個交易背後最初、最全面的明面股東信息,這個是最關鍵的,因爲到了港股階段就不會再看到這些信息了。這個時期股東有:李鈞(和羅永浩一起創辦小野電子煙)、黃賀(錘子科技、羅永浩直播電商助播)、羅永秀。

過渡期(2021年1月 – 2021年7月):調整交易方案,爲港股做准備

港股階段(2021年7月- 2023年5月):借殼成功。

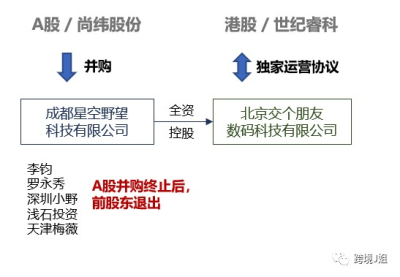

這個階段中資產標的主體是北京交個朋友數碼科技有限公司,由於股權層面的提前梳理,所以收購上市公司的核心股東李鈞,不再體現爲資產標的的股東。整個交易不構成關聯交易,同時,收購資產的方式並非股權並購,僅僅是通過一個合作協議,將標的資產產生的收入並表到了上市公司(借鑑了VIE協議控制方式?)。這些交易方案的設計都巧妙避开了常規股權收購下的監管流程,以及被交易所自由裁量權定義爲“借殼行爲”的可能性。

所以,到底是“成都星空野望科技有限公司”,還是“北京交個朋友數碼科技有限公司”;到底是羅永浩,還是交個朋友,這些根本不是關鍵問題。最關鍵的問題,是借殼交易背後的大邏輯有沒有實現,回到我一开始舉的例子,A老板,先收購上市公司,再把自己的B資產裝入,從資本市場獲得溢價增值,在交個朋友借殼案例中這個基本邏輯已經實現了。至於A老板、B資產背後到底都有誰,脫離公告披露信息,都是大家的聯系和猜測,再說資本市場能夠實現其他安排本身也不是高難度技術,所以沒必要再深究。

“殼價”和“選殼”問題

關於“選殼”

我們在過去的案例分析中,多次提到借殼環節中最重要的第一步,就是對於“殼”公司的選擇,然而如何選擇合適的“殼”,取決於後續一系列資本運作的全盤計劃,倒推回今天,才知道需要收購的上市公司如何去匹配未來的資產裝入計劃。

此篇案例中,交個朋友在A股重組失敗,有多方面的原因,其中之一就是合作的上市公司尚緯股份(603333.SH) 並不是一個最合適的選擇。尚緯股份收購時,監管層關注的問題之一是上市公司本身主營業務和標的資產業務存在協同性的問題,尚緯股份是從事電纜產品的業務,和交個朋友直播電商業務沒有協同性。基於這個問題,整個交易都會被監管額外關注,在港股市場也是一樣的,A老板收購一間房地產上市公司,後續並購自己控股的醫藥資產,這個本身就有極大的可能被監管定義爲是“借殼上市”行爲。

港股重組中選擇的世紀睿科(1450.HK),是2014年7月港股主板上市的公司,是一間全媒體應用解決方案的供應商,包括提供產品銷售、視頻內容制作、直播以及其他媒體平台的服務供應商。所以,這間上市公司的業務,和未來要裝入的交個朋友直播電商業務,是屬於同行業性質的,不存在主營業務改變的核心問題。

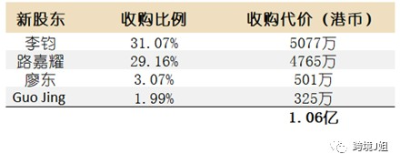

關於“殼價”世紀睿科從2018年-2021年重組前,市值持續低迷,維持在1-2億港幣左右。2021年7月,港股上市公司世紀睿科(1450.HK)公告,李鈞及其一致行動人共計4人,向上市公司發起全面要約,同時發行可轉債融資4700萬港幣。交易完成後,新股東李鈞其一致行動人合計持股上市公司68.44%。支付對價共計1.06億港幣,李鈞成爲上市公司控股股東。

回到大家最愛問的殼價問題,我在過去案例中已經說過無數次殼價的問題,不要上來就問殼價多少,又不是菜市場买白菜。在收購時點,我們不是买“殼”,我們是收購上市公司控股權,這裏面包含的對整體上市公司資產的收購,每間公司的資產都不相同,怎么可能會出現一個標准殼價呢?這個理解本身就是錯誤的。

之前在ITP的案例中,出售控股權時上市公司市值已經16億港幣了,但是新股東收購時整體估值僅1.33億港幣,上市公司淨資產6000多萬港幣,相當於較淨資產溢價了116%,這個才是可以參考的收購成本之重要指標。相對於淨資產溢價的部分,可以理解是新股東爲收購上市公司付出的額外對價,也就是大家常說的“殼價”。

此篇案例中,上市公司淨資產5947萬(2021-6-30報表),收購估值較淨資產溢價約235%,收購上市公司的新股東以及支付對價的明細:

李鈞聯合三個小夥伴,以1.06億港幣的代價控盤上市公司,李鈞個人出資5077萬港幣,成爲上市公司實際控制人。截止2023年5月12日,上市公司總市值爲30億港幣。

A股轉港股

A股轉港股 總結失敗,改變方案

2020年10月,首次試圖和A股上市公司尚緯股份(603333.SH)重組以交易終止告終,交易終止有多方面的原因,從監管層面、估值層面、交易結構、後續安排以及對上市公司後續影響等各個角度,上交所都提出了很多問題。在此,我們不展开具體分析每一個原因細節,從核心方面總結出來以下一些問題,這些問題也是後續在港股進行了調整的關鍵點:

選擇適合的重組標的,構建合理的交易邏輯。上一段中詳細講解了“選殼”的關鍵,錯誤的合作標的,從交易邏輯上就會造成諸多不合理的問題。協同性並購和試圖借殼,在監管層面的定義是完全不同的。

直播電商屬於新經濟下的全新業態,A股市場是以科技、高端制造業、半導體芯片等是主要的行業板塊,而港股市場自2018年全面改革後,新經濟類、新消費、中概股回歸以及互聯網、生物制藥等,成爲了市場核心賽道。所以,交個朋友直播電商性質的業務更適合港股市場,包容度也會相對更高。估值高就去哪,是個理想目標,但最終還是要落實到可行性上。 並購方式,股權並購需要對標的公司進行全面審計,評估價值,同時對賭未來業績。直播電商屬於新業態,輕資產、完全以“人”爲本的業務模式,從而估值、收入模式、業態的穩定性,都存在很多風險以及合規性問題,財務的完整性都存在出審計報告的困難。A股交易中,成都星空野望科技有限公司作爲標的資產,估值達14億人民幣,較淨資產溢價約2,819.13%,交易的作價問題也是監管尤其關注的。所以,在港股重組中,避开了股權收購的方式,從而也就“規避”了以上所有可能面對的監管問題。 脫離“敏感”人士的關聯度,A股交易中,監管對於直播電商資產背後的實際控制人提出問題,羅永浩作爲直接的關鍵人士,是否存在業務過於依賴個人IP的風險。同時,李鈞出現在資產端、以及上市公司股權結構,直接構成了關聯人士,在後續交易中存在諸多交易程序、信息披露等問題。所以,在港股重組前,“敏感”人士基本都脫離了交個朋友架構,從股權結構中退出,李鈞作爲後續上市公司的股東,在“裝資產”過程中,和交個朋友屬於獨立第三方。注:2020年A股重組時披露過,標的公司存在股權代持協議,此處不再過多分析:

“裝入資產和業務”,僅需一紙合約

整個交易最妙的地方,就在於“裝資產”的安排。非常之簡單,不構成任何監管審批、詳細披露的程序,上市公司於2022年8月29日公告,和交個朋友籤訂獨家合作協議,與北京交個朋友數碼科技有限公司及其全資子公司籤訂爲期5年的獨家運營合作協議,運營交個朋友旗下全部抖音账號。

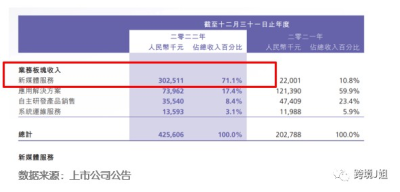

就這么簡單,就這一份獨家運營協議,以商業條款的性質,將交個朋友旗下抖音所有账號的收入都並入了上市公司,從上市公司2022年報數據來看,上市公司收入的構成,新媒體業務(直播電商)爲上市公司貢獻3億人民幣收入。

記得上文中我提到過,A股交易時期所披露的信息,是交個朋友最初且最全面的畫像,所以回到2020年10月尚緯股份收購時期對標的資產(成都星空野望科技有限公司)財務信息披露:

2020年9月30日,收入達3.6億人民幣,淨利潤3999萬,當時的估值爲14億人民幣,這是三年前的數據了。交個朋友官方公告過目前整體GMV達150億人民幣,按直播傭金10%粗略估算,交個朋友目前收入約爲15億人民幣,估值相比三年前絕對會是大幅度的上升。

我們假設一下,如果今天時點,上市公司按照股權收購的方式來裝資產,交個朋友估值絕對不是三年前14億人民幣的估值,按照港交所上市規則,應該是會構成主要交易的審批程序,那么交易整體過程會類似於A股的經歷,需要對交易標的做過去三年的審計,估值合理分析,管理層股東變動信息等等,都需要面對港交所前置審批。同時,新股東才收購完上市公司,就並購較大規模資產,也有可能面臨港交所對於“借殼”行爲的自由裁量權判定。那么,交易可沒有這么順利了。

這裏很重要的一個原因,是直播電商、MCN這樣新生態的業務,完全輕資產運行,“業務跟着人走”。所以,到底是“成都星空野望科技有限公司”,還是“北京交個朋友數碼科技有限公司”;到底是羅永浩,還是交個朋友,都取決於背後運營直播電商的團隊,取決於“人”。這個業務形態的特殊性,是這次交易可以繞开股權收購的原因之一。

總結

交個朋友借殼成功,絕對不僅僅因爲其中某一個環節,而是整體資本市場方案的縝密設計,從0到1,這中間要分幾步?每步怎么走。

全面的交易方案,長遠的眼光,有膽識的投入,才有後續的回報。大多數人只是看到某個案例市值飆升的結果,卻忽略了背後操盤者付出的精力與成本。所有在商業上已經成功又希望獲得資本溢價的企業家們,應該明白掌握資本市場規律如同下棋,不要將注意力放在一兵一卒的得失上(比如;殼價貴不貴)。謀定而動、運籌帷幄,才是與資本市場博弈的正確打开方式。

了解更多2022中資海外並購數據及內容,請閱讀晨哨《2022中資海外並購年報》

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“交個朋友”:近年來港股最“妙”的並購重組案例?

地址:https://www.breakthing.com/post/59103.html